انجام خدمات حسابداری شرکت های رمز ارز 1403

انجام خدمات حسابداری شرکت های رمز ارز حسابداری ارزهای دیجیتال حسابداری رمز ارزها حسابداری شرکت های رمز ارز نحوه ثبت رمز ارزها در دفاتر حسابداری مسائل حسابداری رمز ارزها حسابداری ارز

حسابداری شرکت رمز ارز 1403

در چند سال گذشته عده زیادی از مردم در سراسر دنیا نسبت به حسابداری شرکت های رمز ارز و ارزهای دیجیتال آگاه شدهاند و بر روی این دارایی سرمایهگذاری کردهاند. از آنجایی که ارزهای دیجیتال دارایی نوظهوری هستند هنوز قوانین کمی به صورت مدون در این زمینه وجود دارد. با توجه به رواج سرمایه گذاری بر روی داراییهای دیجیتال از جمله رمز ارزها، در این مقاله میخواهیم نحوه حسابداری خرید، فروش و شناسایی درآمد حاصل از آن و همچنین قوانین مالیاتی مرتبط با آن را توضیح دهیم.

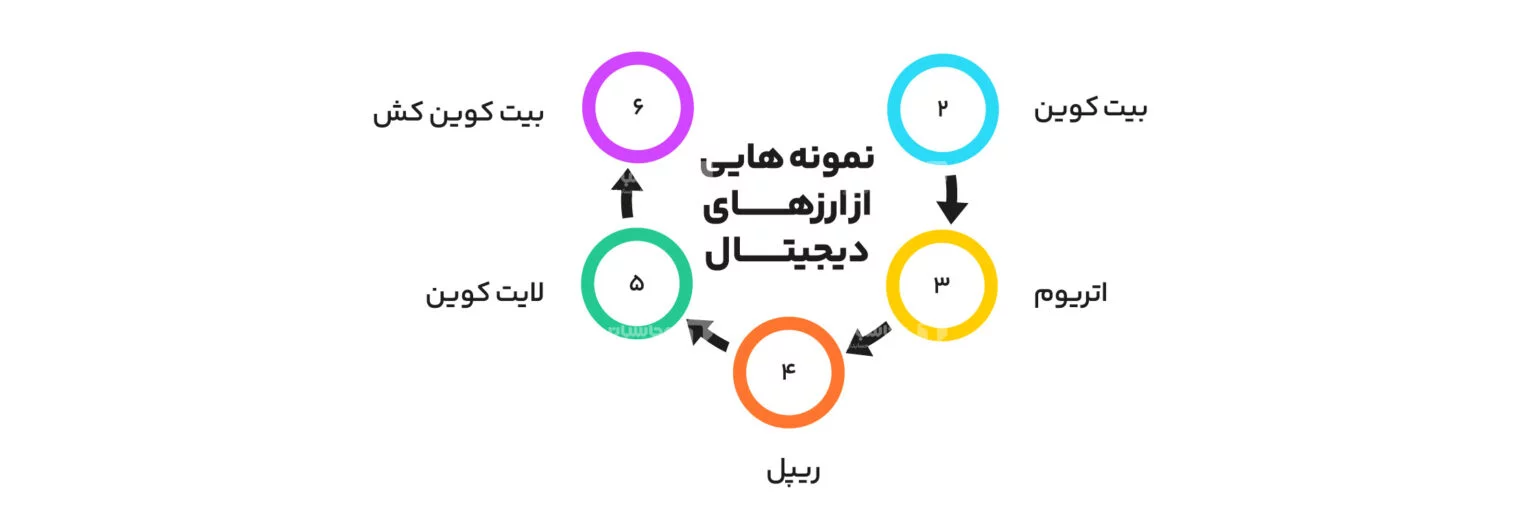

ارز دیجیتال (cryptocurrency) چیست؟

ارز دیجیتال یک دارایی دیجیتال است که از طریق فرایند رمزنگاری، امنیت آن تضمین شده و امکان فروش همزمان آن به چندین نفر وجود ندارد. بسیاری از ارزهای دیجیتال به صورت نامتمرکز تولید و عرضه میشوند. این یعنی هیچ سازمانی نمیتواند مسئولیت قانونگذاری، تنظیم مقررات و عرضه ارزهای دیجیتال را به عهده بگیرد.

رمز ارزها نوعی از دارایی دیجیتال هستند که در یک فضای مشخص ذخیرهسازی نمیشوند؛ بلکه بر روی شبکهای از رایانههایی که در موقعیتهای جغرافیایی متفاوتی قرار دارند ذخیره میشوند. مهمترین مزیتهای این نوع از داراییها این است که با سرعت بسیار زیادی در هر کجای دنیا قابل انتقال هستند، دولتها توان قانونگذاری و مداخله در آنها را ندارند و احتمال عرضه رمز ارزهای تقلبی تقریباً صفر است. البته باید این موضوع را در نظر داشته باشیم که قیمت ارزهای دیجیتال بسیار متغیر است و در موارد زیادی توسط مجرمان استفاده میشود.

ارز دیجیتال چگونه کار میکند؟

ارزهای دیجیتال مانند پولهای کاغذی در یک خزانه مشخص ذخیره نمیشوند، بلکه در سراسر یک بلاکچین توزیع شدهاند. در حقیقت وقتی که تراکنشی در این شبکه انجام میشود، سندی از این تراکنش در اختیار تمام اعضای این شبکه قرار میگیرد.

موضوع مهم دیگری که درباره رمزارزها اهمیت پیدا میکند، نحوه تولید و استخراج این دارایی است. به فرایند تولید ارزهای دیجیتال، اصطلاحاً استخراج یا معدنکاوی (mining) میگویند. استخراج ارزهای دیجیتال به این صورت انجام میشود که با استفاده از سیستم پردازنده و کارت گرافیک استخراجکنندهها، رمزارز تولید میشود و در ازای امکاناتی که استخراجکننده برای این کار در اختیار شبکه قرار داده است، مقداری از همان رمزارز به او پرداخته میشود.

حسابداری ارزهای دیجیتال ارز دیجیتال چه تفاوتی با پول دارد؟

پایهایترین مفهومی که از پول وجود دارد، اشاره به این موضوع میکند که پول باید منبعی برای ذخیره ارزش، وسیلهای برای تبادل کالا و واحدی برای محاسبات حسابداری باشد. ارز دیجیتال و پول نقد هر دو این سه ویژگی را دارند. اما چیزی که باعث ایجاد تفاوت بین این دو میشود، پشتوانهای است که برای هر یک از آنها اعتبار به وجود میآورد. ارزهای ملی هر کشوری به پشتوانه حمایت دولت و خزانه این دولتها اعتبار پیدا میکنند. این در حالی است که ارزش رمز ارزها بر اساس اعتباری که شبکه این ارزها دارند تعیین میشود و هیچ پشتوانه خارجی ای برای آنها وجود ندارد.

از طرف دیگر، سیاستگذاری درباره ارزهای سنتی توسط بانک مرکزی هر کشوری انجام میشود؛ مثلاً بانک مرکزی با توجه به وضیعت اقتصادی کشور تصمیم میگیرد که سیاست پولی انبساطی یا انقباضی را اعمال کند. اما هیچ فرد و سازمانی سیاستگذاری درباره ارزهای دیجیتال را بر عهده ندارد.

علاوه بر این، برای اینکه ارز منتشر شده توسط بانک مرکزی بین مردم و سازمانها منتقل شود نیاز به واسطههایی است که این واسطهها عموماً بانکها هستند. ولی در مورد رمزارزها نیاز به هیچگونه واسطهای برای انتقال آنها نیست.

آیا ارزهای دیجیتال قانونی هستند؟

همانطور که میدانید ارزهایی که به صورت رسمی از سمت بانک مرکزی هر کشوری منتشر میشوند بر مبنای پشتوانه داراییهای مشخصی مانند طلا چاپ میشوند. اما ارزهای دیجیتال توسط هیچ سازمانی پشتیبانی نمیشوند. به همین دلیل اظهارنظر قانونی در مورد آنها کار بسیار دشواری است. در ایران هیچ منع قانونیای برای خرید و فروش رمز ارزها توسط اشخاص حقیقی و حقوقی وجود ندارد. البته بانک مرکزی در بخشنامههای مختلفی تأکید کرده است که مؤسسات مالی و اعتباری و بانکها از ارزهای دیجیتال برای تراکنشهای خودشان نباید استفاده کنند.

معاف از مالیات و حقوق سال 1402 / 1403

مالیات ارزهای دیجیتال چطور محاسبه میشود؟

یکی از مهمترین ارکان در محاسبه مالیات، پایه مالیاتی است. پایه مالیات مقدار درآمدی را مشخص میکند که ضریب مالیات به آن تعلق میگیرد. طبق تصویبنامهای که هیئت وزیران در مرداد 1398 منتشر کرد، کل درآمد واحدهای صنعتی که به استخراج ارزهای دیجیتال (ماینینگ) میپردازند مشمول مقررات مالیاتی است. این یعنی شما در ازای درآمدی که در مجتمعهای استخراج بیتکوین به دست میآورید باید مالیات بر درآمد پرداخت کنید. این درآمد به عنوان درآمد غیرعملیاتی شناخته میشود و قطعا مشمول مالیات خواهد بود. دقت کنید که تمام درآمدهای حاصل از خرید و فروش ارزهای دیجیتال، استیکینگ (دریافت پاداش بابت نگهداری رمز ارز در کیف پول) و ایر دراپ (اهدای توکن رایگان) مشمول مالیات هستند.

حسابداری ارزهای دیجیتال

به این موضوع توجه داشته باشید که هنوز هیچ استاندارد حسابداریای از طرف مؤسسه تدوین استانداردهای حسابداری آمریکا، IFRS و کمیته تدوین استانداردهای ایران برای حسابداری ارزهای دیجیتال ارائه نشده است. با این وجود، از آنجایی که ممکن است شرکت شما مقداری ارز دیجیتال به عنوان دارایی خریداری کند باید بدانیم که بر اساس استانداردهای کنونی چه ثبتهایی را برای این رویداد مالی میتوانیم بزنیم.

اولین نکتهای که باید درباره حسابداری ارزهای دیجیتال بدانید این است که این نوع از ارزها را نمیتوانید به عنوان وجه نقد شناسایی کنید. ماهیت رمز ارزها به صورتی است که باید در سرفصل داراییهای نامشهود شناسایی شوند. در مثال زیر نحوه ثبت خریدوفروش ارزهای دیجیتال را توضیح خواهیم داد.

برای حسابداری ارزهای دیجیتال به چه نکاتی دقت کنیم؟

با توجه به اینکه در معاملات ارزهای دیجیتال هیچ سندی که در آن خریدار و فروشنده مشخص باشند صادر نمیشود، بنابراین از این نوع دارایی برای فرار مالیاتی و انجام معاملات غیرقانونی استفاده میشود. شما برای اینکه بتوانید ارزش رمزارز خریداری شده را شناسایی کنید و در دفاتر خودتان ثبت کنید باید از روش ارزش منصفانه استفاده کنید. یعنی دارایی دیجیتال مورد نظر را در دفاتر حسابداری بر اساس ارزش منصفانه زمان خرید باید ثبت کنید.

از آنجایی که رمز ارزها به عنوان پول شناخته نمیشوند، باید در فرایند ثبت حسابداری آنها اصولی که برای ثبت داراییها استفاده میکنیم را به کار بگیریم؛ بنابراین درآمدی که از این طریق به دست میآوریم را باید به عنوان دارایی نامشهود به حساب بیاوریم.

حسابداری رمز ارزها کیف پول رمزارزها

معاملات رمزارزها شامل استفاده از یک برنامه نرم افزاری است که به عنوان کیف رمزارزها شناخته می شود. برای مثال از کیف پول برای موارد زیر استفاده می شود:

- ذخیره ی کلیدهای عمومی و خصوصی رمزارزهای شرکت برای استفاده در معاملات رمز ارزها

- برای ارسال و دریافت رمزارزها، با یک یا چند بلاکچین ارتباط برقرار کنید.

- مانده واحد تجاری را در هر رمزارز نشان می دهد که از معاملات مختلف حاصل می شود.

- اگر شرکت کلید خصوصی را گم کند و امکان بازیابی آن دیگر وجود ندارد، شرکت دیگر نمی تواند به رمزارزها مرتبط با آن کلید دسترسی پیدا کند.

بنابراین، در واقع رمزارزها از بین می رود. همچنین، اگر کلید خصوصی موجود توسط شخص خارجی بدست آمده باشد، می توانند از آن برای انجام معاملات غیر مجاز رمزارزها استفاده کرد که قابل برگشت نیست. کیف پول شرکت معاملات غیر مجاز توسط شرکت را نشان می دهد. رمز ارزهای سرقت شده ممکن است هرگز بازیابی نشود.

انواع کیف پول رمز ارزها کیف پول داغ

«کیف پول داغ » در دستگاهی متصل به اینترنت (اعم از میزبان یا تحت کنترل واحد تجاری) قرار دارد. برای ارسال رمزارزها به آدرس دیگر و به دست آوردن یک تصویر فوری به روز از کلیه معاملات و مانده های اخیر رمز ارزها، یک کیف پول داغ مورد نیاز است.

-

کیف پول سرد

«کیف پول سرد» یا(« کیف پول سرد ذخیره سازی») به اینترنت متصل نیست.

موارد زیر نمونه کیف پول سرد است:

-

کیف پول سخت افزار

«کیف پول سخت افزاری» روی یا دستگاه دیگری قرار دارد. کلیدهای خصوصی و عمومی شرکت با استفاده از یک مولد اعداد تصادفی در حالت آفلاین در دستگاه تولید می شود. وقتی کیف پول به اینترنت متصل نیست، مطمئناً کلید خصوصی شرکت توسط اشخاص خارجی از طریق اینترنت قابل دسترسی نیست.

-

کیف پول کاغذی

«کیف پول کاغذی یک پرونده کاغذی از کلید خصوصی و اطلاعات مربوط به آن است. هنگامی که رایانه یا سایر دستگاه ها و چاپگر آنلاین نیستند، از نرم افزار برای تولید مجموعه ای از کلیدهای خصوصی و عمومی و آدرس های مربوط به کیف پول سرد استفاده می شود. کلیدهای عمومی و خصوصی کیف پول روی کاغذ چاپ می شوند.

-

کیف پول میزبان صرافی

یک «کیف پول میزبان صرافی»

- شرح مختصری از شرایط یا رویداد

- ادعاهای مرتبط

- نمونه هایی از جنبه های کنترل داخلی های که می تواند به جلوگیری یا کشف و اصلاح یک تحریف بااهمیت کمک کند. این مثالها لیست کاملی از ملاحظات کنترل های داخلی نیستند.

این لیست قصد ندارد جامع و کامل باشد. سایر شرایط و رویدادها ممکن دارد که هر یک از ادعاها تحت تأثیر قرار گیرد.

معمولاً یک واحد تجاری برای مبادله رمزارزها ازصرافی آنلاین استفاده می کند. همچنین، در برخی موارد، شرکت ممکن است از کیف پول رمز ارز میزبانی شده توسط صرافی استفاده کند. ویژگی های صرافی انتخاب شده ممکن است پیامدهای مهمی در تمام ادعاهای مربوط به رمز ارزهای ذکر شده در بالا داشته باشد.

- کشوری که صرافی در آن واقع شده است. ممکن است، به عنوان مثال، قوانین و مقررات دیگری را که تبادلات تحت آن است تعیین کند و می تواند شامل مقررات پولشویی باشد که نیاز دارد صرافی از آن قوانین پیروی کند که پروتکل های « مشتری خود را بشناسید» باشند.

- حجم نقدینگی و حجم معاملات

- کنترل های انجام شده توسط صرافی در واقع مهم است، به عنوان مثال، امنیت کیف پول های میزبان برای مبادلات.

- این که آیا صرافی گزارش حسابرس را در مورد تأثیر کنترل خود بر معاملات رمزارزها و مانده های انجام شده از طرف مشتریان خود ارائه می دهد.

ملاحظات حسابرس در حسابرسی معاملات رمز ارزها

رمزارز به افراد و مشاغل اجازه می دهد بدون واسطه ای مانند بانک یا مؤسسات مالی دیگر با یکدیگر و بدون دخالت هرگونه واسطه ای در اینترنت معامله مستقیم داشته باشند.

بیشتر رمزارزها برای بهرمند شدن از ویژگی های اساسی مانند غیر متمرکز بودن، شفافیت و تغییر ناپذیر بودن، از بلاکچین استفاده می کنند و بنابراین معاملات رمزارزها با فناوری بلاکچین رابطه ی تنگاتنگی دارند.

محبوب ترین و پرکاربردترین رمز ارز، بیت کوین است. با این حال، بیش از 9000 رمزارز در گردش است. هر یک از این رمز ارزها دارای ویژگی های منحصر به فرد خود است که درک، حسابداری و حسابرسی آن ها را به ویژه چالش برانگیز می کند. به طور معمول صورت های مالی، مانده رمزارزها و نتایج معاملات رمز ارزها را منعکس می کنند. با این حال، بسیاری از حسابرسان ممکن است در زمینه رمزارزها تجربه کمی داشته باشند و یا هیچ تجربه ای نداشته باشند و بنابراین ممکن است چالش هایی را که ممکن است حسابرسی در این موارد ایجاد کند، کاملاً ارزیابی نکنند. در نظر داریم تا مواردی را برای بررسی در اختیار حسابرسان قرار دهد:

- تصمیم گیری در مورد پذیرش یا ادامه کار حسابرسی هنگامی که واحد تجاری در معاملات رمز ارزها اقدام کرده است.

- شناسایی و ارزیابی ریسک های تحریف بااهمیت در صورت های مالی مربوط به معاملات و مانده رمز ارزها.

دیدگاه هیأت استانداردهای حسابداری در خصوص رمز ارز

رمزارزها یک صنعت رو به تکامل و به سرعت در حال پیشرفت هستند. با این حال نهادهای حسابداری هنوز در مورد آن نظر مشخصی اعلام نکرده اند. در دسامبر 2016 هیأت استانداردهای حسابداری استرالیا (AASB) گزارشی با عنوان ( ارز دیجیتال موردی برای فعالیت تدوین استاندارد) منتشر کرد که ارزهای دیجیتال به عنوان وجه نقد یا معادل وجه نقد یا به عنوان دارایی مالی (به غیر از وجه نقد) یا دارایی نامشهود و یا موجودی طبقه بندی شوند.

استاندارد بین المللی حسابداری در مورد رمز ارزها

در این گزاش نتیجه گیری شده است که براساس استاندارد بین المللی حسابداری7 (IAS7) دارایی های

رمز نگاری شده وجه نقد و معادل وجه نقد نیستند، زیرا از پذیرش گسترده به عنوان ابزار معامله برخودار نیست

و بانکهای مرکزی آن را منتشر نمی کنند. همچنین طبق استاندارد بین المللی حسابداری 32 (IAS32) ابزارهای مالی

هم نیستند، زیرا فاقد رابطه قراردادی هستند که برای یک طرف دارایی مالی و برای طرف دیگر بدهی مالی لحاظ شود.

در این گزارش آمده است تعریف رمزارزها با استاندارد بین الملل حسابداری 38 (IAS38) مطابقت دارد،

زیرا دارایی رمز نگاری شده یک دارایی غیر پولی نامشهود است که محتوای فیزیکی و ملموس ندارد.

بند سه این استاندارد یک استثناء برای دارایی نامشهود نگهداری شده برای فروش در روند عادی

فعالیت اشاره دارد از این منظر این قبیل دارایی های نامشهود تابع استاندارد بین المللی حسابداری

2 (IAS2) هستند و به عنوان موجودی با روش اقل بهای تمام شده و خالص ارزش بازیافتنی و نه

با استفاده از مدل بهای تمام شده یا تجدید ارزیابی بر اساس 38 IAS شناسایی می شوند. همچنین

هیأت استانداردهای بین المللی حسابداری و هیأت استانداردهای حسابداری مالی )آمریکا) تاکنون به

نتیجه جامع و کامل در مورد دارایی های رمز نگاری شده نرسیده اند.

ملاحظات پذیرش و ادامه کار با صاحب کار بر اساس استانداردهای حسابرسی

مؤسسه بايد سياست ها و روشهايي را براي پذيرش و ادامه كار طراحي و برقرار كند تا اطمينان معقول حاصل شود كه مؤسسه تنها پس از احراز شرايط زير كار را قبول مي كند يا ادامه مي دهد:

الف- نبود اطلاعاتي حاكي از درستكار نبودن صاحبكار با توجه به ارزيابي هاي انجام شده.

ب- برخورداري از صلاحيت، توانايي، زمان و منابع لازم براي انجام كار.

پ- امكان رعايت الزامات اخلاقي مؤسسه بايد اين گونه اطلاعات را، تا آن جايي كه با توجه به شرايط، ضروري بداند، پيش از پذيرش كار یک صاحبكار جديد، هنگام تصميم گيري درباره ادامه یک كار موجود و هنگام بررسي پذيرش كار جديد صاحبكار موجود، كسب كند. در مواردي كه مسايلي مشخص شود و مؤسسه بخواهد كار را بپذيرد يا ادامه دهد بايد نحوه حل و فصل آن مسايل را مستند كند.

صداقت صاحب کار از جمله هدف تجاری در ورود به معاملات رمز ارزها

موضوعی که حسابرس باید در مورد صداقت صاحبکار در نظر بگیرد این است که آیا نشانه هایی وجود دارد که

صاحبکار می تواند در فعالیت های پولشویی یا سایر اقدامات مجرمانه نقش داشته باشد. دلایل مشروع تجاری

برای استفاده از رمز ارزها وجود دارد. با این حال، رمزارزها نیز برای پولشویی درآمد حاصل از فعالیت های جنایی و

تامین مالی تروریسم و سایر اقدامات غیرقانونی نیز مورد استفاده قرار می گیرند. این نوع فعالیت ها با ناشناس ماندن شرکت کنندگان در معاملات

بلاکچین فعال می شوند. همچنین، در صرافی هایی که رمزارزها با ارزهای فیات معامله می شوند، تا حد زیادی کنترل

نشده هستند (به عنوان مثال، برخی از آن ها تحت مقرراتی نیستند که برای بانک ها مانند قوانین مشتری یا مبارزه با پولشویی اعمال می شود).

سطح شناخت صاحب کار از ریسک های رمزارزها و کنترل های داخلی مربوط به آن

برای تعیین وجود پیش شرط های قرارداد حسابرسی، حسابرس موافقت مدیریت را بدست می آورد که تصدیق که براساس استاندارد بین المللی حسابداری7 و مسئولیت خود را در مورد برخی موارد از جمله موارد زیر درک می کند:

- تهیه صورت های مالی مطابق با چارچوب گزارشگری مالی مربوط و قابل اعمال، شامل مربوط بودن و ارائه منصفانه

- کنترل های داخلی ضروری برای تهیه ی صورت های مالی عاری از تحریف با اهمیت چه به دلیل تقلب چه به دلیل اشتباه در حالت ایده آل، صاحبکار می تواند درکی از مسائل مربوط به رمزارزها، از جمله مفاهیم گزارشگری مالی آن داشته باشد. صاحبکار همچنین می تواند کنترل های مربوط به معاملات رمزارزها را خود طراحی و اجرا کند. با این حال، یک حسابرس ممکن است با شرایطی روبرو شود که صاحب کار احتمالی حتی فرآیندی را برای ردیابی معاملات رمزارزها برای خود اجرا نکرده باشد. در این شرایط، ممکن است حسابرسی صورت های مالی واحد تجاری، بسیار دشوار باشد یا عملی نباشد.

صلاحیت و توانایی های افرادی که در انجام کار حسابرسی نقش دارند

معاملات رمزارزها و مدیریت رمزارزها اغلب شامل استفاده از رمزنگاری و فناوری اطلاعات بسیار پیچیده (IT) است.

در برخی موارد، ممکن است حسابرسی دارایی ها و معاملات مربوط به رمز ارزها، بدون اتکا به عملکرد موثر کنترل های

مربوط، عملی نباشد. علاوه بر این، مواردی مانند ارزشیابی رمزارزها برای اهداف گزارشگری مالی ممکن است نیاز به استفاده

از کارشناسان ارزشیابی داشته باشد. بنابراین، هنگام تصمیم گیری در مورد پذیرش یا ادامه کار برای کار حسابرسی

صورت های مالی که شامل موارد مهم و معاملات با اهمیت رمزارزها است، شریک باید تعیین کند که آیا افرادی که در انجام این کار مشارکت دارند

(از جمله اعضای تیم منتخب و یا کارشناسان خارجی حسابرس) دارای شایستگی و توانایی های مناسب هستند یا خیر.

سیستم اطلاعاتی واحد تجاری برای معاملات رمزارزها

استانداردهای حسابرسی کانادا حسابرس را ملزم می کند که سیستم اطلاعاتی شرکت را درک و نسبت به

آن شناخت کسب کنند. این شامل، به عنوان مثال، رویه های واحد تجاری، هم در سیستم اطلاعاتی و هم در

سیستم دستی است که به موجب آن معاملات آغاز، ثبت، پردازش و در صورت لزوم اصلاح و به دفتر کل

منتقل می شوند و در صورت های مالی آن گزارش می شوند. رمز ارزهای اصلی از بلاکچین های شفاف

استفاده می کنند. تمام معاملات به طور دائم در بلاکچین

ثبت می شوند. هر کسی می تواند معاملات ثبت شده را بخواند. این معاملات را می توان برای مثال

با استفاده از شماره شناسایی معامله یا آدرس، ردیابی کرد. گاهی ادعا می شود که فناوری بلاکچین ، نیاز

به اعتماد را در بین مشارکت کنندگان در عمل از بین می برد. حتی اگر این تا حدی درست باشد، با این وجود استفاده

از فناوری بلاکچین و رمزارزها چالش ها و خطاهایی دارد. برخی از جنبه های اقدامات واحد تجاری در مورد

معاملات رمزارزها با ارزهای فیات تفاوت قابل توجهی خواهد داشت.

نکات گزارشگری مالی رمزارزها

- معامله ی رمزارزها در سیستم گزارشگری مالی شرکت ثبت می شود و سپس، در صورت لزوم، با نرخ ارز مناسب به ارز عملکردی واحد تجاری تبدیل می شود.

- در تهیه ی صورت های مالی واحد تجاری، هرگونه تعدیل لازم برای مقدار ثبت شده رمزارزها و معاملات مربوطه انجام می شود تا با چارچوب گزارشگری مالی قابل اجرا مطابقت داشته باشد.

ملاحظات کنترل های داخلی

عدم شناسایی کیف پول متعلق به واحد تجاری ممکن است سهوی باشد.

یک شرکت می تواند تعداد زیادی کیف پول داشته باشد، از جمله ممکن است کنترل های مربوط به مجوز ایجاد کیف پول و پیگیری بعدی کیف پول به طور موثر انجام نشده باشد. بنابراین شرکت ممکن است یک یا چند کیف پول را از دست داده باشد. ایجاد خطوط مشخص مسئولیت مربوط به ایجاد و پیگیری کیف پولها ممکن است چنین خطری را کاهش دهد.

- شرکت ممکن است مسئولیت انتخاب رمزارزها برای خرید و مبادله را به پرسنل آگاه و مطلع از ریسک های موجود و چگونگی کاهش ریسک آنها اختصاص دهد.

- مدیریت ارشد می تواند انتخاب های انجام شده را بررسی و در صورت لزوم آن ها را تأیید کند..

- شرکت ممکن است تصمیم بگیرد حداقل از احراز هویت دو عاملی برای دسترسی به حساب خود استفاده کند. این امر تا حدودی خطر دسترسی غیر قانونی به کیف پول میزبان در مبادلات شرکتی را کاهش می دهد.

-

واحد تجاری کیف پول رمزارزی دارد که آن را ثبت نکرده است.

ادعاهای مرتبط: کامل بودن در ثبت دارایی رمزارزها و معاملات مرتبط یک واحد تجاری حسابرسی شده ممکن است یک یا چند کیف پول رمز ارز خود را شناسایی نکند. در واقع رمز ارزهای واحد تجاری و معاملات مربوطه به طور کامل ثبت نشده باشند. ارزیابی ریسک تحریف با اهمیت در مورد کامل بودن دارایی ها و معاملات رمزارزها ممکن است دشوار باشد.

کلیدهای عمومی و آدرس های مربوط به آن در بلاکچین ، هویت طرف های شرکت کننده در معاملات را شفاف نمی کند. به علاوه، ممکن است واحد تجاری سابقه طولانی در معاملات رمزارزها نداشته باشد. در نتیجه، حسابرس ممکن است در به دست آوردن اطلاعات مفیدی که می تواند انتظارات خود مبنی بر عدم ثبت معاملات قابل توجه رمزارزها وجود داشته باشد را دشوار کند.

اگر در طول حسابرسی وجود کیف پول که قبلاً به حساب گرفته نشده بود مورد توجه حسابرس قرار گیرد، ممکن است نشانه هایی وجود داشته باشد که عمداً پنهان شده است. این ممکن است نشان دهنده یک ریسک تقلب باشد، از جمله خطر نادیده گرفتن کنترل های مدیریت در مورد کیف رمز ارز.

-

واحد تجاری یک کلید خصوصی را از دست می دهد و بنابراین دیگر نمی تواند به رمزارز مربوط دسترسی پیدا کند.

ادعاهای مرتبط: حقوق مالکیت دارایی رمزارزها اگر واحد تجاری یک کلید خصوصی را از دست بدهد، یا خراب شود و نتوان آن را بازیابی کرد، واحد تجاری دیگر نمی تواند به رمزارزهای مرتبط با آن کلید دسترسی داشته باشد و بنابراین دیگر نمی تواند حقوق مالکیت خود را بازیابی کند. مزارزهای متصل به آن کلید خصوصی، در بلاکچین مربوط همچنان وجود خواهد داشت. با این وجود، رمزارزهای متصل به کلید خصوصی دیگر به عنوان دارایی شرکت وجود ندارد.

اگر اثر ضرر به درستی محاسبه نشود، از دست دادن کلید خصوصی منجر به سوء استفاده و تحریف با اهمیت می شود. به عنوان مثال، افرادی که مسئولیت کنترل کلید خصوصی را بر عهده دارند، هنگام تهیه صورت های مالی، ممکن است از ضرر آن مطلع و آگاه نباشند، زیرا آنها تجربه زیادی در معاملات رمزارزها ندارند. به عنوان مثال دیگر، افرادی که در از دست دادن کلید خصوصی مقصر هستند، ممکن است انگیزه قوی برای تلاش برای پنهان کردن ضرر یا گزارش نکردن به موقع آن را نیز داشته باشند.

ملاحظات کنترل های داخلی کنترل هایی برای کاهش ریسک دسترسی به کلید خصوصی

به عنوان مثال، سیاست ها و رویه هایی ممکن است به منظور پشتیبان گیری از کلید خصوصی (و شاید از کلیدها و آدرس های عمومی مرتبط) استفاده شود پشتیبان گیری ممکن است در دستگاه های الکترونیکی جداگانه باشد.

روش دیگر استفاده از کیف پول کاغذی است. از کلیدهای خصوصی و رمزهای عبور یا عبارات عبور ذخیره شده در دستگاه پشتیبان یا کیف پول کاغذی ممکن است به نوبه خود نسخه پشتیبان تهیه شود تا به شما کمک کند اطمینان منطقی ایجاد کنید که واحد تجاری رمز ارزهای خود را از دست نخواهد داد. علاوه بر این، محل دستگاه پشتیبان یا کیف پول کاغذی باید توسط چندین فرد مناسب شناخته شود (یعنی فقط محدود به یک شخص نباشد)

کنترل هایی برای کاهش خطر عدم انتقال کلید خصوصی و عدم ثبت ضرر ناشی از آن

سیاست ها و رویه های اجرا شده توسط یک واحد تجاری ممکن است شامل تعیین تفکیک وظایف مناسب باشد (به عنوان مثال، مسئولیت نظارت بر دارایی های رمزارزها از نقطه نظر گزارشگری مالی توسط افرادی انجام می شود که در انجام معاملات ارز رمزنگاری واحد تجاری مشارکت ندارند) همچنین سیاست ها و رویه ها ممکن است ایجاب کنند که چنین نظارتی مداوم باشد (به عنوان مثال، از طریق بررسی کیف پول یا استفاده از جستجو گر بلاکچین در صورت وجود)

- یک شخص غیر مجاز به کلید خصوصی دسترسی پیدا می کند و رمزارزهای موجود را می دزدد.

ادعاهای مرتبط: حقوق(مالکیت) دارایی های رمزارزها و وجود دارایی ها برای واحد تجاری موارد مربوط به سرقت یک کلید خصوصی مشابه مواردی است که برای از دست دادن کلید خصوصی ذکر شده در مثال3 در بالا ذکر شده است.

ماده 197 198 199 قانون ماليات مستقيم

ملاحظات کنترل های داخلی

خطرات دسترسی غیر مجاز به کیف پول داغ ممکن است با استفاده از احراز هویت دو عاملی یا چند

عاملی برای دستیابی به کیف پول کاهش یابد. رمزگذاری در محتویات کیف پول ممکن است سطح دیگری

از امنیت را ایجاد کند. همچنین، استفاده از کیف پول داغ فقط هنگام انجام معاملات رمزارزها و استفاده از

کیف پول سرد برای ذخیره کلید خصوصی و اطلاعات مربوط به آن، ممکن است خطر دسترسی غیرمجاز

به کلید خصوصی از طریق اینترنت را کاهش دهد. به علاوه، یک واحد تجاری ممکن است تصمیم بگیرد

که فقط قسمت کوچکی از رمزارزهای خود را از یک کیف پول داغ در دسترس داشته باشد، و بیش تر رمزارزهای

خود را در یک کیف پول سرد نگهداری کند.

-

واحد تجاری کلید خصوصی و رمزارزهای مربوط را اشتباه نشان می دهد.

ادعاهای مرتبط: حقوق (مالکیت) رمزارزها، وقوع (یعنی واقعه یا معامله مربوط به ایجاد مالکیت رخ نداده است)

پرداختن به ریسک مالکیت دشوار است، زیرا مالکیت رمزارزها به دلیل ناشناس بودن طرف های معامله گر از

بلاکچین به آسانی مشخص نیست. داشتن یک کلید خصوصی به روشنی نشانگر مالکیت رمزارزها است

که با استفاده از آن کلید قابل دسترسی هستند.

با این حال، مالکیت یک کلید خصوصی همیشه قابل انتساب به یک واحد تجاری نیست. ممکن است

شرایطی وجود داشته باشد، به عنوان مثال، هنگامی که کلید خصوصی (و مالکیت رمزارز مربوط) به

طور قانونی بین طرفین تقسیم شده باشد. همچنین ممکن است تعیین اینکه کلید خصوصی

(و در نتیجه رمزارز مربوط به آن) متعلق به واحد تجاری است یا شخصاً متعلق به یک یا چند فرد است دشوار باشد.

علاوه بر این، یک حسابرس همچنین ممکن است با شرایطی روبرو شود که نشان می دهد یک واحد تجاری

حسابرسی شده با تقلب نشان می دهد که به تنهایی کلید خصوصی را کنترل می کند و رمزارزهای مربوط

را در اختیار دارد. حسابرس موظف است در تمام مدت حسابرسی، تردید حرفه ای را حفظ کند و این

احتمال را که یک تحریف با اهمیت به دلیل تقلب وجود داشته باشد. را درنظر بگیرد، بدون توجه به تجربه

گذشته حسابرسان از درستی و صداقت مدیریت واحد تجاری، این کنترلها باید انجام شوند.

ملاحظات کنترل های داخلی

سیستم اطلاعات شرکت و کنترل های مربوط به ایجاد کیف پول های آن ممکن است مستنداتی در مورد ایجاد کلیدهای خصوصی و استفاده از آن ها در انجام معاملات رمزارزها ارائه دهد. محیط کنترلی واحد تجاری، از جمله با سیاست ها و رویه های شرکت نیز ممکن است مرتبط باشد.

- واحد تجاری رمزارزها را به آدرس غیر مستقیم می فرستد و رمزارزها قابل بازیابی نیستند.

ادعای مرتبط: حقوق (مالکیت) رمزارزها هر بلاکچین فرآیند خاص خود را دارد تا تأیید کند که اقدامات معاملات

رمزارزها معتبر هستند و کپی نیستند (یعنی الگوریتم کلی آنها یا الگوریتم اجماع) با این حال، ویژگی

مشترک همه بلاکچین ها این است که به محض تأیید معامله در بلاکچین، غیرقابل برگشت است. اگر این ویژگی به نشانی نادرستی ارسال شود، ممکن است این ویژگی باعث از دست رفتن رمزارز شود. واحد تجاری حسابرسی شده ممکن است هنگام ارسال رمزارزها، آدرس نادرستی را وارد کنند. طرف پذیرنده ممکن است به صورت داوطلبانه رمزارزها را در معامله جدید به واحد جاری حسابرسی شد

ه بازگرداند اما همچنین ممکن است تصمیم بگیرد که این کار را انجام ندهد. بنابراین، رمزارزها از بین خواهد رفت. اگر از دست دادن رمزارزها به طور مناسب ثبت نشود، تحریف اشتباه صورت می گیرد. به عنوان مثال، وقتی افرادی که مسئولیت مدیریت رمزارزها را دارند، انگیزه ی زیادی جهت پنهان کردن ضرر یا گزارش نکردن به موقع آن دارند.

کنترل ها برای جلوگیری از استفاده از آدرس های نادرست: سیاست ها و رویه های واحد تجاری می تواند هم به بررسی دقیق هر آدرس قبل از ارسال و هم استفاده از یک مجموعه از کنترل ها برای جلوگیری از خطاهای تایپی هنگام ورود به آدرس نیاز داشته باشد. به طور مثال چهار شماره اول و آخر آدرس، کنترل مجدد گردد.علاوه بر این، واحد تجاری ممکن است در ابتدا ارسال مقدار بسیار کمی از رمزارزها را برای گیرنده مورد نظر در نظر بگیرد0 بنابراین آدرس گیرنده می تواند قبل از ارسال، تأیید شود. استفاده از کد QR (در مقابل تایپ آدرس یا کپی و جایگذاری آدرس) نیز می تواند به جلوگیری از خطا کمک کند.

- واحد تجاری وارد معاملات رمزارزها با یک شخص وابسته می شود که به دلیل ناشناس بودن افراد در معاملات بلاکچین نمی تواند تشخیص دهد.

ادعاهای مرتبط: صحت (شامل ارزشیابی و تخصیص) برای دارایی ها و کامل بودن برای افشای اطلاعات از هویت

خریداران و فروشندگان رمزارزها بعضاً به عنوان ناشناس یاد می شود. اطلاعاتی مانند نام آنها را نمی توان از طریق مشاهده آدرس در بلاکچین تعیین کرد. با این وجود، ارتباطاتی بین آدرس های بلاکچین و هویت معاملات شرکت کنندگان در پرونده سوابق مبادلات و کارگز

اران مورد استفاده طرفین وجود دارد. بنابراین ممکن است یک قانون گذار یا طرف دیگر بتواند هویت را کسب کند. با این حال، در بیشتر موارد نام شرکت کنندگان در معاملات مشهود نخواهد بود. بنابراین، ممکن است مشخص نباشد که آیا واحد تجاری حسابرسی شده در حال انجام معاملات رمزارزها با اشخاص وابسته است که مدیریت آنها را مشخص نکرده است یا شخص دیگری. در نتیجه، اشخاص وابسته، در معاملات با اشخاص مرتبط دیگر، ممکن است مطابق با چارچوب گزارشگری مالی مناسب ثبت و افشا نشوند.

ملاحظات کنترل های داخلی

این یک بررسی کلی است که آیا محیط کنترلی و فعالیت های کنترلی واحد تجاری در مورد شناسایی اشخاص وابسته و تأیید مجوز معاملات مربوط با اشخاص وابسته در رمزارزها اعمال می شود یا خیر. به عنوان مثال:

- سیاست ها و روش های به دست آوردن آگاهی مناسب از طرف هایی که واحد تجاری با آنها وارد معاملات رمزارزها می شود.

- اختصاص مسئولیت هایی در شرکت برای شناسایی، ضبط، جمع بندی و افشای معاملات مربوط به اشخاص وابسته، از جمله معاملات رمزارزها.

-

در پایان دوره تاخیر قابل توجهی در پردازش معاملات رمزارزها وجود دارد.

ادعاهای مرتب : آزمون انقطاع زمانی بلاکچین های رمزارزها ممکن است به طور قابل توجهی در سرعت پردازش و تأیید معاملات متفاوت باشند. اغلب معاملات طی چند دقیقه انجام می شوند. با این حال، در برخی موارد، ممکن است معامله ای به مدت چند روز به تاخیر بیفتد.

به عنوان مثال:

- استخراج کنندگان بلاکچین در صورت پرداخت هزینه ای که فرستنده موافقت می کند به ماینرها بپردازد اگر نسبت به سایر تراکنش ها به میزان قابل توجهی کم تر باشد، معاملات واحد تجاری اولویت کم تری دارند و حجم معاملات با کارمزد بالاتر نیز بیش تر و زودتر انجام می شود. تعلیق معاملات توسط صرافی میزبان در کیف پول رمزارزها انجام می گیرد.

- ملاحظات کنترل های داخلی واحد تجاری ممکن است روش هایی را برای نظارت بر معاملات رمزارزها در روزهای قبل و بعد از تاریخ گزارشگری مالی برای تعیین اینکه معاملات در دوره مناسب ثبت شده است، اجرا کند.

- رویدادها و شرایط برای تشخیص ارزش رمزارزهایی که باید برای هدف گزارشگری مالی ثبت شوند را دشوار می کند.

ادعاهای مرتبط: صحت (شامل ارزشیابی و تخصیص) چارچوب های گزارشگری مالی مانند استانداردهای IFRS در حال حاضر، حاوی اشاره های صریح به رمزارزها نیست. مقاله CPA کانادا « مقدمه ای در حسابداری رمزارزها خاطرنشان می کند که نگرانی هایی مبنی بر استفاده از دارایی های نامشهود IAS38 و اندازه گیری رمزارزها با قیمت منعکس کننده اقتصادی نیست و اطلاعات مربوط را به کاربران مالی ارائه نمی دهد.

بیانیه: در برخی موارد، ارزش منصفانه ی رمزارزها ممکن است در صورت های مالی به حساب منظور و یا افشا شود.

موارد خاصی که باید در مورد ارزشیابی رمزارزها در نظر گرفت شامل موارد زیر است:

- بسیاری از رمزارزها بی ثبات هستند و بازار رمزارزها 24 ساعته و 7 روز هفته می باشد باشد. ممکن است زمانی که یک واحد گزارشگری رمزارزها را ارزشیابی می کند مهم باشد. به عنوان مثال، آیا ارزشیابی در ساعت 11:59 بعد ازظهر است (منطقه زمانی) در آخرین روز دوره ی گزارش یا در پایان کار در آن روز؟ این ممکن است نشان دهنده ی یک سیاست حسابداری قابل توجه باشد. سازگاری در استفاده از این سیاست لازم است.

- همانند سهام یا کالاها، سفارشات «خرید» و «فروش» نیز وجود دارد که غالباً بین قیمت های مربوطه فاصله زیادی دارند و همچنین در هر زمان ممکن، مبادله مقدار قابل توجهی رمزارزها با ارز فیات با قیمتی که دارنده آن را عادلانه می داند، در یک بازه زمانی معقول دشوار می باشد.

- برخی از رمزارزها کم معامله می شوند.

- ممکن است در قیمتی که رمزارزها هم زمان در صرافی های مختلف معامله میشود تغییرات قابل توجهی وجود داشته باشد (آربیتراژ)

- ماهیت و میزان نظارت بر بازار رمزارزها در حوزه های قضایی بسیار متفاوت است. غالباً شفافیت در مورد نحوه گزارش قیمت ها، نظم کمی است که از جمله موارد دیگر می تواند باشد.

اگر اخیراً حجم قابل توجهی از رمزارزها مبادله شده باشند، قیمت های معاملاتی ممکن است شواهدی از ارزش منصفانه را ارائه دهند اگر معاملات اخیر کمی انجام شده باشد یا هیچ معامله ای انجام نشده باشد، ورودی های قابل مشاهده مربوط ممکن است شواهد درستی از ارزش نباشد.

ملاحظات کنترل های داخلی واحد تجاری می تواند سیاست ها و رویه های مربوط به ارزشیابی رمزارزها را برای گزارشگری مالی اجرا کند.

برای مثال، ممکن است این سیاست ها ایجاب کند که روش ارزشیابی و پیش فرضها توسط پرسنل ذی صلاح یا شخصی انجام شود و توسط پرسنلی که مسئولیت مجاز به معاملات رمزارزها را نیز ندارند، مورد بازبینی و تأیید قرار گیرند.

( محتوای مطالب ) حتما تا انتهای این مقاله با ما همراه باشید زمان تقریبی مطالعه 7 دقیقه .

- 1 انجام خدمات حسابداری شرکت های رمز ارز 1403

- 1.1 ارز دیجیتال (cryptocurrency) چیست؟

- 1.2 ارز دیجیتال چگونه کار میکند؟

- 1.3 حسابداری ارزهای دیجیتال ارز دیجیتال چه تفاوتی با پول دارد؟

- 1.4 آیا ارزهای دیجیتال قانونی هستند؟

- 1.5 مالیات ارزهای دیجیتال چطور محاسبه میشود؟

- 1.6 حسابداری ارزهای دیجیتال

- 1.7 برای حسابداری ارزهای دیجیتال به چه نکاتی دقت کنیم؟

- 1.8 حسابداری رمز ارزها کیف پول رمزارزها

- 1.9 انواع کیف پول رمز ارزها کیف پول داغ

- 1.10 ملاحظات حسابرس در حسابرسی معاملات رمز ارزها

- 1.11 دیدگاه هیأت استانداردهای حسابداری در خصوص رمز ارز

- 1.12 استاندارد بین المللی حسابداری در مورد رمز ارزها

- 1.13 ملاحظات پذیرش و ادامه کار با صاحب کار بر اساس استانداردهای حسابرسی

- 1.14 سیستم اطلاعاتی واحد تجاری برای معاملات رمزارزها

- 1.15 نکات گزارشگری مالی رمزارزها

- 1.16 ملاحظات کنترل های داخلی

- 1.17 کنترل هایی برای کاهش خطر عدم انتقال کلید خصوصی و عدم ثبت ضرر ناشی از آن

- 1.18 ملاحظات کنترل های داخلی

- 1.19 در پایان دوره تاخیر قابل توجهی در پردازش معاملات رمزارزها وجود دارد.

- 1.20 موارد خاصی که باید در مورد ارزشیابی رمزارزها در نظر گرفت شامل موارد زیر است:

- 1.21 حسابداری بیت کوین و دارایی های ارزی دیگر را چگونه باید انجام داد؟

- 1.22 اثرات ارز دیجیتال بر حسابداری

- 1.23 کار سخت تر یا کارآمدتر حسابدارها در کنار ارزهای دیجیتالی

- 1.24 مواردی در ارزهای دیجیتال که آزاد از پرداخت مالیات هستند

- 1.25 نحوه حسابداری ارزهای دیجیتال شرکت ها

- 1.26 حساب مالیات بر ارزهای دیجیتالی

- 1.27 مالیات ارز دیجیتال

- 1.28 حسابداری ارز

- 1.29 تفاوت ارزهای دیجیتال با ارز معمولی

- 1.30 ارز دیجیتال چه ربطی به حسابداری دارد؟

- 2 حسابداری ارز دیجیتال چیست؟

- 3 مزایای ارز دیجیتال

- 4 معایب ارز دیجیتال

- 5 مالیات ارز دیجیتال

- 5.1 محاسبه مالیات ارز دیجیتال در ایران

- 5.2 بخشنامه مقررات مالیاتی ارز دیجیتال

- 5.3 چه رویدادهایی در مورد ارزهای دیجیتال مشمول مالیات است؟

- 5.4 مواردی در ارزهای دیجیتال که آزاد از پرداخت مالیات هستند

- 5.5 چگونه از معافیت های مالیاتی ارزهای دیجیتال بهره مند شویم؟

- 5.6 نحوه به صفر رساندن مالیات ارز دیجیتال به صورت قانونی

- 5.7 نحوه ثبت رمز ارزها در دفاتر حسابداری

- 5.8 نحوه ثبت فعالیت های مربوط به ماینینگ رمز ارز

- 5.9 کدام فعالیتهای رمزگذاری شده مشمول مالیات هستند؟

- 5.10 کدام فعالیتهای رمزگذاری شده شامل مالیات نمیشوند؟