سامانه مودیان | سامانه مودیان مالیاتی | ثبت نام و ارسال صورت حساب الکترونیکی

( محتوای مطالب ) حتما تا انتهای این مقاله با ما همراه باشید زمان تقریبی مطالعه 7 دقیقه .

- 1 سامانه مودیان مالیاتی 1402

- 2 سایت سامانه مودیان مالیاتی

- 3 نحوه ورود به سامانه مودیان مالیاتی

- 4 طریقه ثبت نام در سامانه مودیان مالیاتی

- 5 تخصیص کارپوشه به مودیان مشمول اجرای سامانه مودیان 1402

- 6 خطای عبور از حد مجاز ماده ۶ سامانه مودیان مالیاتی

- 7 عبور از حد مجاز ماده ۶

- 7.1 میزان مجاز صورتحساب الکترونیک برای شغل های جدید التاسیس

- 7.2 صدور بیش از حد مجاز صورتحساب الکترونیک

- 7.3 مدت زمان اجرا

- 7.4 فصل دوم: محاسبه حد های مجاز فروش

- 7.5 فصل سوم: افزایش حد مجاز فروش

- 7.6 فصل چهارم: نحوه صدور صورتحسابهای بیشتر از حد مجاز

- 7.7 فصل پنجم: سایر تکالیف و مقررات

- 7.8 اهداف قانونی پایانه های فروشگاهی و سامانه مودیان

- 8 آیین نامه های پایانه های فروشگاهی و سامانه مودیان

- 9 قانون سامانه مودیان

- 9.1 سازمان امور مالیاتی کشور

- 9.2 سامانه مودیان:

- 9.3 حافظه مالیاتی:

- 9.4 صورتحساب الکترونیکی :

- 9.5 اشخاص مشمول(مودیان) :

- 9.6 شرکتهای معتمد ارائه کننده خدمات مالیاتی :

- 9.7 کارگروه راهبری سامانه مودیان :

- 9.8 عدم توانایی مودیان مالیاتی

- 9.9 خدمات معاف از مالیات

- 9.10 فرایند کلی ثبت معاملات و محاسبه مالیات بر ارزش افزوده در سامانه مودیان به صورت زیر است:

- 9.11 صدور صورتحساب الکترونیکی

- 9.12 مودیانی که از ثبت نام در سامانه مودیان خودداری کنند

- 9.13 ماده 22ـ تخلفات و حسب مورد، جریمه های متعلقه به شرح زیر خواهد بود:

- 10 صورت حساب الکترونیکی مالیاتی

- 11 صورت حساب الکترونیکی مالیاتی چیست ؟

- 12 سامانه صورت حساب الکترونیکی مالیاتی

- 12.1 نحوه صدور صورت حساب الکترونیکی مالیاتی

- 12.1.1 مزایای صدور صورت حساب الکترونیکی مالیاتی چیست ؟

- 12.1.1.0.1 ورود به سامانه مودیان مالیاتی

- 12.1.1.0.2

- 12.1.1.0.3 چه کسانی باید در سامانه مودیان ثبت نام کنند

- 12.1.1.0.4 سامانه مودیان مالیاتی چیست؟ سامانه مودیان مالیاتی سامانه ای است که از طریق ورود به سایت آن مودیان مالیاتی مشمول این امکان را داشته تا برای ثبت نام و ارسال صورت حساب الکترونیکی و اتصال پایانه های فروشگاهی خود به سامانه اقدام نمایند چه کسانی باید در سامانه مودیان مالیاتی ثبت نام کنند؟ کلیه صاحبان مشاغل صنفی و غیرصنفی و اشخاص حقوقی ملزم به ثبت نام در سامانه مودیان مالیاتی می باشند نحوه ثبت نام در سامانه مودیان به چه صورت می باشد؟ نحوه ثبت نام در سامانه مودیان از طریق درگاه ملی خدمات مالیات و گزینه ثبت نام می باشد صورت حساب الکترونیکی مالیاتی چیست ؟ صورت حساب الکترونیکی مالیاتی اصطلاحی است که به حساب اشاره دارد که توسط افراد و شرکتها برای ارائه اظهارنامه مالیاتی و پرداخت مالیات از طریق اینترنت ایجاد میشود. این حساب به عنوان یک پلتفرم آنلاین برای تسهیل و سرعت بخشیدن به فرایند پرداخت مالیات و تسهیلات مربوط به مالیات، ایجاد شده است.

- 12.1.1 مزایای صدور صورت حساب الکترونیکی مالیاتی چیست ؟

- 12.1 نحوه صدور صورت حساب الکترونیکی مالیاتی

سامانه مودیان مالیاتی 1402

سامانه مودیان یکی از سامانههای الکترونیکی دولتی ایران است که به منظور ارتباط بین مردم و دستگاههای اجرایی کشور ایجاد شده است. این سامانه به منظور ثبت شکایات و پیشنهادات از سوی شهروندان و نیز اطلاعرسانی به آنها در خصوص وضعیت شکایات ثبت شده و نحوه پیگیری آنها، به کار میرود.

سامانه مودیان مالیاتی tp.tax.gov.ir، سامانه ای است که از طریق ورود به سایت آن، مودیان مالیاتی مشمول، این امکان را داشته تا برای ثبت نام و ارسال صورت حساب الکترونیکی و اتصال پایانه های فروشگاهی خود به سامانه اقدام نمایند. کلیه صاحبان مشاغل (صنفی و غیرصنفی) و اشخاص حقوقی، ملزم به ثبت نام در این سامانه می باشند.

سایت سامانه مودیان مالیاتی

شهروندان میتوانند با ورود به سایت سامانه مودیان https://my.tax.gov.ir و ثبت نام در آن، شکایات و پیشنهادات خود را درباره مسائل مختلف مانند نارضایتی از اجرای قوانین، عدم پاسخگویی دستگاههای اجرایی، نقص در خدمات ارائه شده توسط دستگاههای اجرایی و … ثبت کنند و پیگیری آنها را نیز از طریق همین سامانه انجام دهند.

سامانه مودیان در تلاش است تا با ایجاد ارتباط بین مردم و دستگاههای اجرایی، بهبود کیفیت خدمات دولتی و افزایش رضایتمندی مردم از دستگاههای اجرایی کشور کمک کند.

سامانه مودیان در سال ۱۳۹۵ با هدف افزایش شفافیت و ارتقای کیفیت خدمات دولتی ایجاد شد. با این سامانه، شهروندان میتوانند شکایات و پیشنهادات خود را در زمینههای مختلفی مانند اجرای قوانین، سلامت، آموزش، امنیت، حقوقی، اجتماعی و … ثبت کنند.

شکایات ثبت شده در سامانه مودیان، پس از بررسی و تایید صحت آنها، به دستگاههای اجرایی مربوطه ارجاع داده میشوند و پیگیری آنها توسط دستگاههای اجرایی انجام میگیرد. این سامانه به شهروندان امکان مشاهده وضعیت شکایات و پیگیری آنها را نیز میدهد.

ورود به سامانه مودیان مالیاتی tp.tax.gov.ir

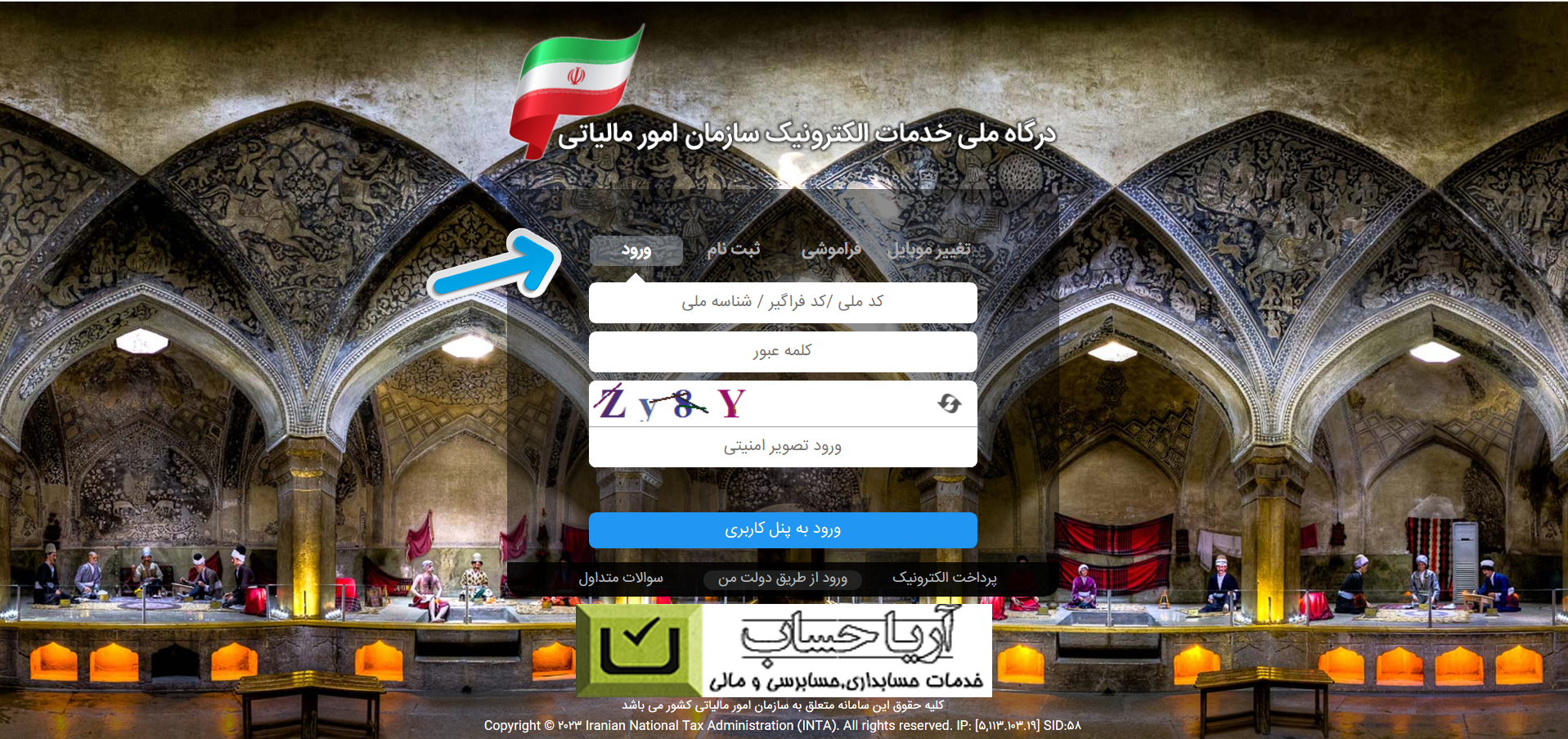

مودیان مالیاتی مشمول، برای اینکه بتوانند از امکانات سامانه مودیان مالیاتی، همانند امکانات سامانه عملیات الکترونیکی امور مالیاتی استفاده نموده و تکالیف قانونی خود را مطابق قانون پایانه های فروشگاهی انجام دهند، لازم است تا ابتدا برای ورود به سایت مودیان اقدام نمایند. لذا، در این بخش، به توضیح نحوه ورود به سایت سامانه مودیان پرداخته که مطابق راهنمای تصویری زیر می باشد:

مرورگر دستگاه خود را باز کرده و آدرس سامانه مودیان مالیاتی، یعنی tp.tax.gov.ir را در آن، جست و جو نمایید تا مطابق تصویر زیر، وارد صفحه اصلی سایت شوید.

اکنون، همانطور که ملاحظه می کنید، می بایست، به منظور ورود به سایت مودیان، کد ملی(برای اشخاص حقیقی) یا شناسه ملی(برای اشخاص حقوقی) و کلمه عبور خود را در کادرهای مربوطه وارد کرده و پس از وارد کردن عدد تصویر امنیتی، بر روی دکمه ورود به پنل کاربری کلیک نمایید.

لازم به ذکر است که چنانچه مودیان مالیاتی، دارای نام کاربری و کلمه عبور نمی باشند، لازم است تا پیش از ورود به سایت سامانه مودیان مالیاتی، برای ثبت نام و دریافت اطلاعات ورود، اقدام نمایند که ما در بخش بعد، به بررسی ثبت نام در این سامانه خواهیم پرداخت.

نحوه ورود به سامانه مودیان مالیاتی

سامانه مودیان مالیاتی، سامانهای برای ثبت و پیگیری اطلاعات مالیاتی افراد حقیقی و حقوقی در ایران است. برای ورود به این سامانه به مراحل زیر عمل کنید:

ابتدا به سایت اینترنتی سازمان امور مالیاتی کشور به آدرس www.tax.gov.ir مراجعه کنید.

در بخش «سامانههای الکترونیکی»، بر روی گزینه «مودیان مالیاتی» کلیک کنید.

در صفحه باز شده، بر روی گزینه «ورود به سامانه» کلیک کنید.

در این صفحه، ابتدا کد ملی یا شناسه ملی خود را وارد کنید. سپس رمز عبور خود را در فیلد مربوطه وارد کنید.

در صورتی که برای اولین بار به این سامانه وارد میشوید، باید ابتدا از طریق تأیید هویت، شماره تلفن همراه خود را تأیید کنید. برای این منظور، پس از ورود به سامانه، بر روی گزینه «تأیید هویت» کلیک کرده و شماره تلفن همراه خود را وارد کنید. سپس کد ارسال شده به تلفن همراه شما را در فیلد مربوطه وارد کنید.

پس از تأیید هویت، میتوانید از امکانات سامانه مودیان مالیاتی استفاده کنید.

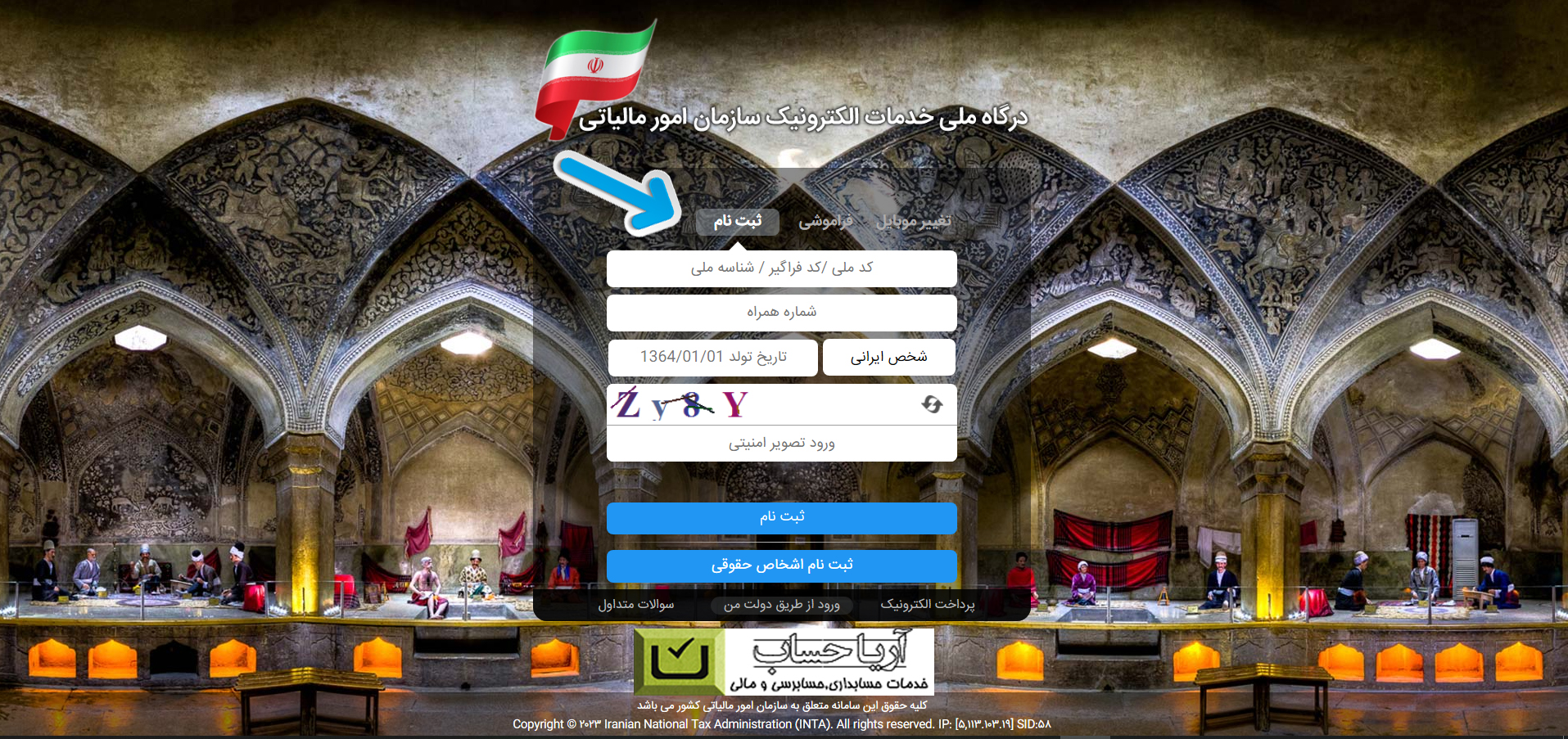

طریقه ثبت نام در سامانه مودیان مالیاتی

برای ثبت نام در سامانه مودیان مالیاتی، به مراحل زیر عمل کنید:

به سایت اینترنتی سازمان امور مالیاتی کشور به آدرس www.tax.gov.ir مراجعه کنید.

در بخش «سامانههای الکترونیکی»، بر روی گزینه «مودیان مالیاتی» کلیک کنید.

در صفحه باز شده، بر روی گزینه «ثبت نام در سامانه» کلیک کنید.

در صفحه ثبت نام، ابتدا نوع مودیان خود را انتخاب کنید (حقیقی یا حقوقی).

سپس اطلاعات مورد نیاز را در فرم ثبت نام وارد کنید. این اطلاعات شامل نام و نام خانوادگی، کد ملی، شماره تلفن همراه، آدرس پست الکترونیکی و … میباشد.

بعد از وارد کردن اطلاعات، بر روی دکمه «ثبت نام» کلیک کنید.

پس از ارسال فرم ثبت نام، به شماره تلفن همراه و یا آدرس پست الکترونیکی وارد شده، یک کد فعال سازی ارسال میشود. این کد را در فیلد مربوطه وارد کرده و دکمه تأیید را بزنید.

در این مرحله، اطلاعات مربوط به کد ملی(برای اشخاص حقیقی) یا شناسه ملی(برای اشخاص حقوقی)، شماره همراه، تاریخ تولد و عدد تصویر امنیتی را در کادرهای مشخص شده، وارد کرده و در نهایت، دکمه ثبت نام را بزنید.

پس از تأیید کد فعالسازی، ثبت نام شما در سامانه مودیان مالیاتی تکمیل شده است و میتوانید با وارد کردن کد ملی و رمز عبور خود، وارد سامانه شوید و از امکانات آن استفاده کنید.

در مرحله آخر از مراحل ثبت نام در سامانه مودیان مالیاتی tp.tax.gov.ir و پس از ورود به درگاه، بر روی گزینه (عضویت در سامانه مودیان و ایجاد کارپوشه) کلیک نمایید. به این ترتیب، نام کاربری و رمز عبور، جهت ورود به سایت سامانه مودیان، به شماره همراه شما ارسال می گردد.

لازم به ذکر است که شماره همراه اعلامی، باید به نام متقاضی بوده و با کد ملی وی به ثبت رسیده باشد؛ چرا که در غیر این صورت، امکان ثبت نام در سامانه مودیان و ورود به سایت آن، برای متقاضی وجود نخواهد داشت.

نحوه محاسبه مالیات دستگاه کارت خوان و میزان آن، همانند نحوه محاسبه مالیات مشاغل است. جهت ایجاد پرونده مالیاتی و دریافت کد پرونده مالیاتی دستگاه پز سیار و غیر سیار، افراد باید اقدام به ثبت نام در سایت tax.gov.ir نمایند.

راهنماي پيش ثبت نام وثبت نام موديان مالياتي در سامانه الكترونيكي

راهنماي پيش ثبت نام وثبت نام موديان مالياتي در سامانه الكترونيكي

چه کسانی باید در سامانه مودیان مالیاتی ثبت نام کنند

سامانه مودیان مالیاتی یک سامانه آنلاین است که برای ارسال اطلاعات مالیاتی افراد و شرکتها به سازمان امور مالیاتی کشور (سازمان امور مالیاتی و عوارض دولتی) استفاده میشود. بنابراین، افراد و شرکتهایی که در ایران فعالیت اقتصادی دارند، باید در سامانه مودیان مالیاتی ثبت نام کنند.

به طور کلی، شرکتها، موسسات، اشخاص حقوقی، کسبوکارها، صنایع، مشاغل و فعالین اقتصادی باید در سامانه مودیان مالیاتی ثبت نام کنند. همچنین، افرادی که در حال حاضر مالیات باید پرداخت کنند (به عنوان مثال، شاغلین، فروشندگان، کسبوکارهای رسمی و غیررسمی، مشاوران، حسابرسان و غیره) نیز باید در این سامانه ثبت نام کنند.

لازم به ذکر است که برخی از افراد و شرکتها ممکن است بر اساس مقررات مالیاتی کشور از ثبت نام در این سامانه مستثنی شوند. برای مثال، افرادی که درآمدشان زیر حد نصاب مالیاتی است، نیازی به ثبت نام در سامانه مودیان مالیاتی ندارند.

سند راهنمای بخش عضویت در سامانه مودیان مالیاتی

با توجه به ابهاماتی که برای برخی مودیان، در خصوص عضویت در سامانه مودیان مالیاتی، وجود داشت، سازمان امور مالیاتی، اقدام به تنظیم یک فایل یا سند راهنما، برای عضویت در سامانه نمود تا افراد، با کمک آن بتوانند، به راحتی، به عضویت سامانه درآمده و پاسخ ابهامات خود را دریافت کنند.

علاقمندان به دانلود سند راهنمای بخش عضویت در سامانه مودیان مالیاتی می توانند، از طریق لینک زیر، اقدام کنند.

تخصیص کارپوشه به مودیان مشمول اجرای سامانه مودیان 1402

تعریف کارپوشه مالیاتی

در سامانه مودیان هر مودی دارای یک کارپوشه ی اختصاصی خواهد بود که تبادل اطلاعات بین مودی و سازمان امور مالیاتی صرفا از طریق این کارپوشه انجام می گیرد . مودیان می توانند در کارپوشه کلیه ی اطلاعات مالی و مالیاتی خود را مشاهده کنند و ضمن پیگیری فرایندهای مالیاتی پرونده ی خود ، درخواست های خود را نیز از طریق این کارپوشه به سازمان امور مالیاتی ارائه کنند . در حقیقت کارپوشه به عنوان تنها راه ارتباطی مودی با سازمان امور مالیاتی کشور شناخته خواهد شد .

تخصیص کارپوشه به مودیان

با توجه به الحاق ۵ تبصره به ماده ۲ قانون پایانه های فروشگاهی و سامانه مودیان ، ار تاریخ ۱۴۰۲/۰۱/۰۱ کلیه ی اشخاص حقوقی به جز اشخاص موضوع ماده ۱۶ قانون دائمی ارزش افزوده، مکلف به رعایت مقررات قانون مذکور هستند لذا براساس اطلاعیه ی سازمان امور مالیاتی کشور به کلیه ی مودیانی که در سامانه ثبت نام الکترونیکی ثبت نام داشته و ثبت نام آن ها براساس معیارهای تعیین شده از نظر سازمان امور مالیاتی کشور تکمیل شده محسوب گردد ، در سامانه مودیان کاپوشه تخصیص داده شده است .

براین اساس مودی می تواند با مراجعه به آدرس http://tp.tax.gov.ir وارد سامانه مودیان شده و با درج نام کاربری و رمز عبور دریافتی از سامانه احراز هویت ، وارد کارپوشه اختصاصی خود شود . لازم به توضیح است مودیان می توانند از شناسه ملی به عنوان نام کاربری استفاده نمایند . پس از انتخاب پرونده مالیاتی، در بخش عضویت کارپوشه امکان تکمیل اطلاعات و دریافت شناسه یکتای حافظه مالیاتی ایجاد گردیده است. شناسه یکتای حافظه مالیاتی دریافت شده به عنوان بخشی از شماره منحصر بفرد مالیاتی صورتحساب، در کلیه صورتحساب های فروش صادره درج خواهد گردید .

تاریخچه قانون پایانه های فروشگاهی و سامانه مالیاتی مودیان

در اجراء اصل 123 قانون اساسی جمهوری اسلامی، قانون پایانه های فروشگاهی و سامانه مودیان پس از تایید توسط شورای نگهبان در تاریخ1398/07/21 توسط مجلس شورای اسلامی تصویب در تاریخ 1398/08/11 جهت اجرا به دولت جمهوری اسلامی ایران ابلاغ گردید.

براساس ماده 3 قانون پایانه های فروشگاهی و سامانه مودیان، سازمان امور مالیاتی موظف گردید طی 15 ماه از تاریخ لازم الاجرا شدن این قانون، سامانه مودیان مالیاتی را راه اندازی و امکان ثبت نام و صدور صورتحساب الکترونیکی را از طریق این سامانه برای مودیان مالیاتی فراهم نماید.(تا اسفند 1400)

در اجراء تبصره 2 ماده 3 قانون پایانه های فروشگاهی و سامانه مودیان، سه ماه پس از انقضاء مهلت مقرر مزبور، فقط صورتحساب های الکترونیکی که از طریق سامانه مودیان صادر شده باشد، از سوی س

ازمان امور مالیاتی معتبر شناخته شده و مبنای محاسبه اعتبار مالیاتی برای مودیان خواهد بود.(تا خرداد ماه 1401)

خطای عبور از حد مجاز ماده ۶ سامانه مودیان مالیاتی

پس از ثبت نام اولیه در سامانه مودیان در کارپوشه خطای عبور از حد مجاز ماده ۶ نمایش داده میشود که این پیغام به دلیل جدید بودن موضوع سامانه مودیان میباشد و برای شرکت های غیر بورسی و غیر دولتی از ابتدای سال ۱۴۰۲ اجرا خواهد شد و این ارور ها برطرف خواهد شد.

عبور از حد مجاز ماده ۶

جمع صورتحساب های الکترونیکی صادره توسط هر مودی در هر دوره مالیاتی نمی تواند بیشتر از سه برابر فروش اظهار شده وی در دوره مشابه سال قبل، که مالیات آن به سازمان پرداخت شده یا ترتیب پرداخت آن داده شده است، باشد.

جمع صورتحساب های الکترونیکی صادرشده در هر دوره مالیاتی برای واحدهای جدید التاسیس یا واحدهای فاقد سابقه مالیاتی نمی تواند بیش از سه برابر معافیت سالانه موضوع ماده (101) قانون مالیات های مستقیم باشد.

عبور از حد مجاز ماده ۶ سامانه مودیان مالیاتی صدور صورتحساب الکترونیکی بیش از حد مجاز مقرر در این ماده برای کلیه مودیان منوط به پرداخت مالیات بر ارزش افزوده متعلقه یا تعیین ترتیب پرداخت بدهی مالیاتی یا ارائه تضامین کافی خواهد بود، در غیر این صورت به صورتحساب الکترونیکی صادرشده اعتبار مالیاتی تعلق نمی گیرد.

آیین نامه اجرائی این ماده ظرف مدت شش ماه از لازم الاجراء شدن این قانون توسط سازمان تهیه می شود و به تصویب وزیر امور اقتصادی و دارایی میرسد.

آیین نامه مذکور باید به گونه ای تنظیم شود که راه اندازی کسب و کارهای جدید و فعالیت بنگاههای اقتصادی با مشکل مواجه نشده و در عین حال، مانع شکل گیری مودیان صوری در نظام مالیاتی کشور شود.

قانون سامانه مودیان

ماده 1ـ در این قانون، اصطلاحات زیر در معانی مشروحه مربوط به کار می روند:

الف ـ سازمان: سازمان امور مالیاتی کشور

سازمان امور مالیاتی کشور

ب ـ پایانه فروشگاهی: رایانه، دستگاه کارتخوان بانکی (pos)، درگاه پرداخت الکترونیکی یا هر وسیله دیگری که امکان اتصال به شبکه های الکترونیکی پرداخت رسمی کشور و سامانه مودیان را داشته و از قابلیت صدور صورتحساب الکترونیکی برخوردار باشد.

سامانه مودیان:

پ ـ سامانه مودیان: سامانه ای است تحت مدیریت سازمان که در آن به هر مودی، کارپوشه ویژهای اختصاص یافته و تبادل اطلاعات میان مودیان و سازمان منحصرا از طریق آن کارپوشه انجام می شود. مودیان می توانند با استفاده از هرگونه سخت افزار یا نرم افزار اعم از رایانه شخصی، پایانه فروشگاهی، سامانه های ابری یا هر وسیله دیگری که حافظه مالیاتی به آن متصل شده باشد، به سامانه مودیان متصل شوند. مرجع نهائی ثبت، صدور و استعلام صورتحساب الکترونیکی، سامانه مودیان می باشد.

حافظه مالیاتی:

ت ـ حافظه مالیاتی: نوعی حافظه الکترونیکی است که برای ثبت و نگهداری اطلاعات مندرج در صورتحساب های الکترونیکی و انتقال آن به سامانه مودیان مورد استفاده قرار می گیرد. حافظه مالیاتی می تواند به شکل سخت افزاری یا نرم افزاری باشد. حافظه مالیاتی تحت نظارت سازمان، توسط مودی برای ثبت صورتحساب الکترونیکی مورد استفاده قرار می گیرد. هر حافظه مالیاتی باید دارای شماره شناسه یکتا باشد. شناسه یکتای حافظه مالیاتی توسط سازمان اختصاص داده می شود.

صورتحساب الکترونیکی :

ث ـ صورتحساب الکترونیکی: صورتحسابی است دارای شماره منحصر به فرد مالیاتی که اطلاعات مندرج در آن، در حافظه مالیاتی فروشنده ذخیره می شود. مشخصات و اقلام اطلاعاتی صورتحساب الکترونیکی، متناسب با نوع کسب و کار توسط سازمان تعیین و اعلام می شود. در مواردی که از دستگاه کارتخوان بانکی یا درگاه پرداخت الکترونیکی به عنوان پایانه فروشگاهی استفاده می شود، رسید یا گزارش الکترونیکی پرداخت خرید صادره در حکم صورتحساب الکترونیکی است.

اشخاص مشمول(مودیان) :

ج ـ اشخاص مشمول(مودیان): کلیه صاحبان مشاغل (صنفی و غیرصنفی) و اشخاص حقوقی موضوع فصل های چهارم و پنجم باب سوم قانون مالیات های مستقیم مصوب 1366/12/3 با اصلاحات و الحاقات بعدی آن، مشمول این قانون هستند. در این قانون هرگاه از واژه مودی استفاده می شود، مراد، اشخاص مشمول است; مگر خلاف آن تصریح شده باشد.

شرکتهای معتمد ارائه کننده خدمات مالیاتی :

چ ـ شرکتهای معتمد ارائه کننده خدمات مالیاتی: اشخاص حقوقی دارای پروانه هستند که حسب ضوابط و دستورالعمل های ابلاغی سازمان، نسبت به ارائه مشاوره و آموزش های لازم به مودیان، نصب و پشتیبانی تجهیزات موردنیاز برای ارائه خدمات مالیاتی از قبیل خدمات مربوط به صدور صورتحساب الکترونیکی و سایر امور غیرحاکمیتی (به تشخیص سازمان) با سازمان همکاری می کنند.

کارگروه راهبری سامانه مودیان :

ح ـ کارگروه راهبری سامانه مودیان: به منظور سیاستگذاری در چهارچوب این قانون و با رعایت اسناد بالادستی و ایجاد هماهنگی بین نهادهای ذی ربط و نیز تدوین استانداردهای تبادل اطلاعات، در چهارچوب ملی تعامل پذیری اطلاعات، کارگروهی با حضور نمایندگان تام الاختیار سازمان و وزارتخانه های «ارتباطات و فناوری اطلاعات»، «صنعت، معدن و تجارت» و «اطلاعات» و بانک مرکزی تشکیل می شود. نمایندگان عضو کارگروه راهبری سامانه مودیان باید از میان کارکنان دستگاههای اجرائی مذکور انتخاب شوند. کارگروه راهبری سامانه مودیان به ریاست رئیس سازمان تشکیل می شود. مصوبات این کارگروه پس از تأیید وزیران امور اقتصادی و دارایی و ارتباطات و فناوری اطلاعات لازم الاجراء می باشد.

ماده 2ـ کلیه اشخاص مشمول مکلفند به ترتیبی که سازمان مقرر می کند، نسبت به ثبت نام در سامانه مودیان اقدام کنند. خرده فروشی ها و واحدهای صنفی که مستقیما با مصرف کننده نهائی ارتباط دارند، علاوه بر عضویت در سامانه مودیان، موظف به استفاده از پایانه فروشگاهی می باشند. استفاده از پایانه فروشگاهی برای مودیانی که مستقیما با مصرف کننده نهائی ارتباط ندارند، الزامی نیست; اما مودیان مزبور موظفند کلیه صورتحساب های خود را به ترتیبی که سازمان مقرر می کند، از طریق سامانه مودیان صادر کنند.

سازمان با همکاری اتاق اصناف ایران مکلف است نسبت به آموزش، توانمندسازی و مشاوره به اشخاص مشمول اقدام کند. کارگروهی مرکب از نمایندگان سازمان، اتاق اصناف ایران و وزارت ارتباطات و فناوری اطلاعات در هر استان تشکیل می شود.

عدم توانایی مودیان مالیاتی

کارگروه مذکور موظف است که به صورت سالانه درخواست مودیانی که اظهار به عدم توانایی در استفاده از پایانه های فروشگاهی و سامانه مودیان را دارند، بررسی کند و در صورتی که این کارگروه با درنظرگرفتن شرایط مودی نظیر ویژگیهای جسمی، منطقه جغرافیایی، سابقه مالیاتی و زیرساختها و امکانات سخت افزاری و نرم افزاری، تشخیص به ناتوانی و یا توانایی کمتر وی در استفاده از پایانه های فروشگاهی و سامانه مودیان را دهد، شرکتهای معتمد ارائه دهنده خدمات مالیاتی موظف خواهند بود نسبت به آموزش، توانمندسازی، نصب و راه اندازی پایانه فروشگاهی و سامانه مودیان برای این دسته از مودیان اقدام کنند، به نحوی که مسوولیت و جریمه های عدم صدور صورتحساب الکترونیکی از طریق سامانه مودیان به نیابت از این قبیل مودیان برعهده شرکتهای معتمد ارائه کننده خدمات مالیاتی خواهد بود. این مسوولیت و جریمه های موضوع این قانون، شامل مواردی که عدم صدور صورتحساب الکترونیکی ناشی از کتمان درآمد توسط مودی می باشد، نخواهد بود. مودیان مذکور مکلفند کارمزد (تعرفه) استفاده از خدمات شرکتهای معتمد ارائه دهنده خدمات مالیاتی که مطابق با ترتیبات ماده (26) این قانون تعیین می شود را پرداخت نمایند.

خدمات معاف از مالیات

تبصره ـ فهرست مودیانی که به دلیل ارائه کالا و خدمات معاف از مالیات بر ارزش افزوده و نیز ماهیت کسب و کار آنها، امکان عضویت در سامانه مودیان و صدور صورتحساب الکترونیکی را ندارند، به پیشنهاد وزارت امور اقتصادی و دارایی و پس از تصویب هیأت وزیران، حداکثر تا پایان دی ماه هر سال برای عملکرد سال بعد توسط سازمان، اعلام خواهد شد

ماده 3ـ سازمان موظف است حداکثر ظرف مدت پانزده ماه از تاریخ لازم الاجراء شدن این قانون، سامانه مودیان را راه اندازی و امکان ثبت نام مودیان در سامانه و صدور صورتحساب الکترونیکی را از طریق سامانه مزبور فراهم کند.

تبصره 1ـ سامانه مودیان باید به گونه ای طراحی شود که امکان پاسخگویی به استعلامات الکترونیکی در خصوص اعتبارسنجی مودیان و أخذ و ارائه استعلام های لازم به دستگاههای اجرائی را از طریق بسترهای یکپارچه دولت اعم از سامانه دولت همراه و مرکز ملی تبادلات اطلاعات موضوع تبصره (2) ماده (67) قانون برنامه پنجساله ششم توسعه اقتصادی، اجتماعی و فرهنگی جمهوری اسلامی ایران مصوب 1395/12/14 فراهم کند. همچنین سامانه مودیان باید قابلیت فراخوان و تبادل اطلاعات را از طریق مرکز ملی تبادلات اطلاعات داشته باشد.

وکیل مالیاتی

تبصره 2 ـ سه ماه پس از انقضای مهلت مذکور در این ماده، فقط صورتحساب های الکترونیکی که از طریق سامانه مودیان صادر شده باشد، از سوی سازمان معتبر شناخته شده و مبنای محاسبه اعتبار مالیاتی برای مودیان خواهد بود.

تبصره 3ـ مودیان به وسیله پایانه فروشگاهی که دارای حافظه مالیاتی و تجهیزات سخت افزاری و نرم افزاری می باشد مبادرت به صدور صورتحساب الکترونیکی می نمایند. ویژگی ها و مشخصات فنی پایانه فروشگاهی، حافظه مالیاتی و تجهیزات سخت افزاری و نرم افزاری مربوط، نحوه تبادل اطلاعات میان حافظه مالیاتی با سامانه مودیان توسط کارگروه راهبری سامانه مودیان تعیین می شود

ماده 4 ـ اصل بر صحت اطلاعات ثبت شده مودی در سامانه مودیان است، مگر خلاف آن اثبات شود. مأموران مالیاتی، جز در مواردی که مودی از ثبت نام در سامانه امتناع کرده و یا به ترتیبی که در ماده (9) ذکر شده، اثبات شود که در ثبت اطلاعات خود در سامانه مودیان تخلف نموده است، حق مراجعه به محل فعالیت مودی و مطالبه دفاتر، اسناد و مدارک وی و رسیدگی به آنها را ندارند.

ماده 5 ـ

فرایند کلی ثبت معاملات و محاسبه مالیات بر ارزش افزوده در سامانه مودیان به صورت زیر است:

الف ـ صورتحساب الکترونیکی، توسط فروشنده از طریق سامانه مودیان صادر می شود. در مورد مودیانی که مستقیما با مصرف کننده نهائی ارتباط دارند، عملیات ثبت فروش و صدور صورتحساب الکترونیکی، توسط پایانه فروشگاهی انجام می شود.

ب ـ در صورتی که خریدار، مصرف کننده نهائی نبوده و خود عضو سامانه مودیان باشد، صورتحساب الکترونیکی صادرشده توسط فروشنده، به صورت خودکار به کارپوشه وی در سامانه مودیان منتقل می شود و به عنوان اعتبار مالیاتی برای او منظور می شود.

تبصره ـ مودیان مالیاتی مکلفند ظرف مدت سی روز از تاریخ درج صورتحساب الکترونیکی در کارپوشه مودیان نسبت به اعلام پذیرش یا عدم پذیرش این صورتحساب ها اقدام کنند. عدم اظهارنظر ظرف مدت مذکور به منزله تأیید صورتحساب مربوط می باشد.

پ ـ در پایان هر دوره سه ماهه، بدهی مالیات بر ارزش افزوده مودی که عبارت است از مابه التفاوت مالیات فروش و مالیات خرید (اعتبار مالیاتی) وی در طول دوره، طبق مقررات توسط سامانه محاسبه می شود.

مشاور مالی

در صورتی که مالیات فروش مودی بیشتر از مالیات خرید (اعتبار مالیاتی) وی باشد، مودی موظف است مابه التفاوت را به ترتیبی که سازمان مقرر می کند، به حساب سازمان واریز کند. متقابلا در صورتی که مالیات فروش مودی کمتر از مالیات خرید (اعتبار مالیاتی) وی باشد، سازمان موظف است با رعایت ترتیبات قانونی مربوطه مابه التفاوت را به مودی مسترد کند.

ت ـ پس از اتمام مواعید مقرر در ماده (3) این قانون، مأموران مالیاتی جز در مواردی که در این قانون اجازه داده شده، نباید در تشخیص بدهی مالیات بر ارزش افزوده اشخاص مشمول دخالت کنند.

ث ـ به منظور تکمیل اطلاعات سازمان در خصوص مودیانی که عضو سامانه مودیان نبوده یا بدون صدور صورتحساب الکترونیکی اقدام به فروش می کنند، سامانه مودیان باید به گونه ای طراحی شود که مودی بتواند خریدهای خود را که فروشنده برای آنها صورتحساب الکترونیکی صادر نکرده است، به سازمان اطلاع دهد.

تبصره ـ گمرک جمهوری اسلامی ایران موظف است امکان انتقال الکترونیکی و برخط اطلاعات مالیات بر ارزش افزوده پرداخت شده توسط واردکنندگان را به سامانه مودیان از طریق مرکز ملی تبادل اطلاعات فراهم کند

ماده 6ـ جمع صورتحساب های الکترونیکی صادره توسط هر مودی در هر دوره مالیاتی نمی تواند بیشتر از سه برابر فروش اظهار شده وی در دوره مشابه سال قبل، که مالیات آن به سازمان پرداخت شده یا ترتیب پرداخت آن داده شده است، باشد. جمع صورتحساب های الکترونیکی صادرشده در هر دوره مالیاتی برای واحدهای جدید التأسیس یا واحدهای فاقد سابقه مالیاتی نمی تواند بیش از سه برابر معافیت سالانه موضوع ماده (101) قانون مالیات های مستقیم باشد.

صدور صورتحساب الکترونیکی

صدور صورتحساب الکترونیکی بیش از حد مجاز مقرر در این ماده برای کلیه مودیان منوط به پرداخت مالیات بر ارزش افزوده متعلقه یا تعیین ترتیب پرداخت بدهی مالیاتی یا ارائه تضامین کافی خواهد بود، در غیر این صورت به صورتحساب الکترونیکی صادرشده اعتبار مالیاتی تعلق نمی گیرد. آیین نامه اجرائی این ماده ظرف مدت شش ماه از لازم الاجراء شدن این قانون توسط سازمان تهیه می شود و به تصویب وزیر امور اقتصادی و دارایی میرسد. آیین نامه مذکور باید به گونه ای تنظیم شود که راه اندازی کسب و کارهای جدید و فعالیت بنگاههای اقتصادی با مشکل مواجه نشده و در عین حال، مانع شکل گیری مودیان صوری در نظام مالیاتی کشور شود

ماده 7ـ صورتحساب های الکترونیکی ثبت شده در سامانه مودیان به منزله ثبت آنها در سامانه فهرست معاملات موضوع ماده (169) قانون مالیات های مستقیم است و فروشنده و خریدار تکلیف اضافی در این مورد نخواهند داشت

مودیانی که از ثبت نام در سامانه مودیان خودداری کنند

ماده 8 ـ مودیانی که از ثبت نام در سامانه مودیان خودداری کنند و نیز خرده فروشی ها و واحدهای صنفی که مستقیما با مصرف کننده نهائی ارتباط دارند، در صورتی که از پایانه فروشگاهی استفاده نکنند، مشمول امتیاز مذکور در ماده (4) این قانون نمی باشند. سازمان موظف است معادل مالیات متعلق به فروش مودیان موضوع این ماده را به هر طریق ممکن از جمله مراجعه به محل های فعالیت و رسیدگی به دفاتر، اسناد و مدارک آنان، (اعم از فیزیکی و الکترونیکی) یا هرگونه مدارک و قرائنی که به دست می آورد، تعیین و مطالبه کند. در تعیین مالیات متعلق به این مودیان، هیچگونه اعتبار مالیاتی برای خریدهای آنان منظور نخواهد شد. مودیان مزبور، در صورت اعتراض به میزان فروش اعلام شده توسط سازمان، می توانند با ارائه اسناد و مدارک مثبته به مراجع دادرسی مالیاتی مراجعه کنند.

تبصره ـ در صورتی که مودی موضوع این ماده قبل یا حین دادرسی به عضویت سامانه مودیان درآید، سازمان موظف است اعتبار مالیاتی وی را مطابق اعلام سامانه مودیان پذیرفته و از بدهی مالیاتی او کسر کند

ماده 9ـ در صورتی که مودی، برخی از فعالیت ها و یا معاملات خود را کتمان کند، یا از صدور صورتحساب های خود از طریق سامانه مودیان خودداری کرده یا در ثبت قیمت یا مقدار فروش مرتکب کم اظهاری یا بیش اظهاری شده باشد، سازمان موظف است موارد تخلف مودی را از طریق سامانه مودیان به اطلاع وی برساند. در صورتی که مودی موارد مزبور را پذیرفته و آنها را در کارپوشه خود در سامانه مودیان ثبت یا اصلاح کند، صرفا مشمول جریمه های موضوع ماده (22) این قانون خواهد شد.

در صورتی که مودی، آن موارد را نپذیرفته و از ثبت یا اصلاح آنها در سامانه مودیان امتناع کند، سازمان مراتب تخلف مودی را با اسناد و مدارک مثبته به هیأت حل اختلاف مالیاتی ارجاع می دهد. درصورت تأیید تخلف توسط هیأت حل اختلاف مالیاتی، سازمان می تواند با مراجعه به مودی یا مطالبه دفاتر و اسناد او، نسبت به حسابرسی دوره های مالیاتی سال تخلف اقدام نماید. علاوه بر این، مودی متخلف مشمول جریمه های موضوع ماده (22) این قانون خواهد بود.

ماده 10ـ اشخاص مشمول مکلفند شماره حساب یا حسابهای بانکی و شناسه یکتای دستگاههای کارتخوان بانکی (pos) یا درگاههای پرداخت الکترونیکی مورد استفاده برای فعالیت شغلی خود را به سازمان اعلام کنند.

استفاده از حساب بانکی یا دستگاه کارتخوان بانکی (pos)

تبصره ـ در موارد استفاده از حساب بانکی یا دستگاه کارتخوان بانکی (pos) یا درگاههای پرداخت الکترونیکی جدید، اشخاص مشمول مکلفند اطلاعات آنها را بلافاصله از طریق کارپوشه خود در سامانه مودیان به سازمان اعلام کنند

ماده 11ـ بانک مرکزی جمهوری اسلامی ایران موظف است با همکاری سازمان ظرف مدت یک سال پس از ابلاغ این قانون، نسبت به ساماندهی دستگاههای کارتخوان بانکی و یا درگاههای پرداخت الکترونیکی اقدام نموده و با ایجاد تناظر بین آنها با مجوز فعالیت و شماره اقتصادی بنگاههای اقتصادی به هر یک از پایانه های فروش، شناسه یکتا اختصاص دهد. پس از تخصیص شناسه مذکور، کلیه تراکنشهای انجام شده از طریق حسابهای بانکی متصل به دستگاههای کارتخوان بانکی و نیز درگاههای پرداخت الکترونیکی به عنوان تراکنشهای بانکی مرتبط با فعالیت شغلی صاحب حساب بانکی محسوب شده و بانک مرکزی جمهوری اسلامی ایران موظف است در چهارچوب قانون و مقررات مربوطه، اطلاعات این تراکنشهای بانکی شامل مانده اول دوره، وجوه واریزی، وجوه برداشت شده و مانده آخر دوره هر حساب بانکی را به منظور تکمیل پایگاه اطلاعات هویتی، عملکردی و دارایی مودیان موضوع ماده (169 مکرر) قانون مالیات های مستقیم مصوب 1366/12/3 با اصلاحات و الحاقات بعدی به صورت برخط در اختیار سازمان قرار دهد.

مشاوره مالیاتی

انقضای موعد (گذشت زمان) مذکور در این ماده

تبصره ـ پس از انقضای موعد (گذشت زمان) مذکور در این ماده، اتصال دستگاههای کارتخوان بانکی (pos) و یا درگاههای پرداخت الکترونیکی که تعلق آنها به مودی معین توسط سازمان امور مالیاتی تأیید نشده باشد، به شبکه پرداخت بانکی کشور ممنوع است. بانک مرکزی و حسب مورد کلیه بانکها و ارائه دهندگان خدمات پرداخت موظف هستند مشخصات بهره برداران کلیه دستگاههای کارتخوان بانکی (pos) و پایانه های پرداخت الکترونیکی را به سازمان اعلام کنند. در صورت تخلف از حکم این ماده، مرتکبان به مجازات درجه شش قانون مجازات اسلامی به غیر از حبس محکوم می شوند

ماده 12 ـ اشخاص مشمول مکلفند در صورتیکه امکان صدور صورتحساب الکترونیکی به دلیل بروز حادثه یا نقص فنی فراهم نباشد مراتب را تا پایان روز اداری بعد، از طریق کارپوشه خود در سامانه مودیان یا به هر طریق دیگری که سازمان اعلام می کند، حسب مورد به سازمان یا شرکت معتمد ارائه دهنده خدمات مالیاتی اعلام کنند و تا زمان امکان پذیرشدن صدور صورتحساب الکترونیکی، فروشهای خود را به ترتیبی که سازمان به موجب دستورالعملی مقرر می کند، ثبت و صورتحسابهای صادره را به سازمان ارسال کنند.

قانون مالیات های مستقیم

تبصره ـ حکم این ماده در صورتی که امکان ثبت در سامانه موضوع ماده (169) قانون مالیات های مستقیم فراهم نباشد نیز جاری است

ماده 13 ـ در صورتی که به هر دلیل اعم از تعطیلی (موقت یا دائم) و یا انحلال واحد کسب وکار، بهره برداری از پایانه فروشگاهی به طور موقت یا دائم متوقف شود، اشخاص مشمول مکلفند مراتب را ظرف مدت ده روز از توقف بهره برداری از طریق کارپوشه خود در سامانه مودیان حسب مورد به سازمان یا شرکت معتمد ارائه دهنده خدمات مالیاتی اعلام کنند.

تبصره ـ در مواردی که تعطیلی واحد کسبی به حکم مراجع قانونی ذی ربط باشد و یا در موارد قوه قهریه یا بروز حوادث غیرمترقبه که مبتنی بر علل و جهاتی خارج از اراده اشخاص مشمول باشد و بر اثر آن اطلاع به سازمان ممکن نباشد، اشخاص مشمول تا رفع موانع قهریه مذکور از رعایت مهلت زمانی مقرر در این ماده مستثنی می باشند

ماده 14 ـ اشخاص مشمولی که نسبت به تغییر شغل یا محل فعالیت، تغییر مالکیت یا اجاره واحد کسب وکار اقدام می کنند، مکلفند ظرف مدت ده روز تغییرات انجام شده را از طریق کارپوشه خود در سامانه مودیان حسب مورد به سازمان یا شرکت معتمد ارائه دهنده خدمات مالیاتی اعلام نمایند

ماده 15ـ اطلاعات سامانه مودیان، محرمانه است و سازمان مجاز به افشای آن جز به حکم قانون و یا مرجع قضائی نمیباشد. کارگروه راهبری سامانه مودیان مکلف است امکان استفاده از این اطلاعات را مشروط به رعایت ملاحظات امنیتی و حریم خصوصی اشخاص برای دستگاههای اجرائی موضوع ماده (5) قانون مدیریت خدمات کشوری و سایر متقاضیان با شرایط زیر فراهم کند:

دستگاههای اجرائی

الف ـ در مورد دستگاههای اجرائی، دسترسی به این اطلاعات در مواردی خواهد بود که مطابق قوانین و مقررات، اطلاعات موجود در سامانه، در راستای انجام وظایف آنها باشد.

ب ـ در مورد سایر متقاضیان، دسترسی به این اطلاعات در مواردی خواهد بود که متقاضی به منظور انجام امور تحقیقاتی و پژوهشی نیازمند استفاده از اطلاعات مزبور باشد. در این صورت متقاضی مکلف است درخواست مکتوب خود را که در بردارنده اطلاعات مورد نیاز است به همراه معرفی نامه از سوی دستگاه یا نهادهای پژوهشی مرتبط نظیر مراکز علمی و دانشگاهی به سازمان ارائه کند. کارگروه راهبری سامانه مودیان موظف است با بررسی درخواست مزبور، اطلاعات مورد درخواست را به صورت داده های ناشناس و به میزان لازم جهت انجام تحقیقات و پژوهش مورد نظر در اختیار متقاضی قرار دهد .

تبصره1 ـ سازمان مکلف است در ایجاد و استقرار سامانه، نسبت به صیانت و حفاظت از اطلاعات اشخاص و رعایت مقررات امنیت فضای تبادل اطلاعات (افتا) اقدام کند.

تبصره2 ـ متخلفان از مفاد این ماده ضمن جبران خسارت وارده مشمول مجازات موضوع ماده (279) قانون مالیات های مستقیم الحاقی مصوب 1394/4/31 می شوند. الزام به جبران خسارت شامل مواردی که وارد شدن آسیب منتسب به متخلف نیست، نمی گردد

ماده 16ـ مراجع ذی ربط مکلفند ظرف مدت شش ماه از تاریخ لازم الاجراء شدن این قانون، فرآیند مربوط به صدور، تجدید، تمدید، اصلاح یا ابطال پروانه کسب وکار، کارت بازرگانی و مجوز فعالیت های اقتصادی را به گونه ای اصلاح کنند که هرگونه شروع فعالیت اقتصادی جدید، تغییر نوع فعالیت، تغییر مالک یا مالکان، تغییر مکان و سایر تغییرات مرتبط با کسب و کار اشخاص، بدون ثبت یا اصلاح اطلاعات مربوط در سامانه مودیان امکان پذیر نباشد. تشخیص مراجع ذی ربط با رعایت قوانین و مقررات مربوطه در هر مورد، با کارگروه راهبری سامانه مودیان است

ماده 17 ـ سازمان موظف است در پنج سال اول پس از استقرار سامانه مودیان به منظور تشویق صاحبان مشاغل موضوع فصل چهارم باب سوم قانون مالیات های مستقیم که فروشهای خود را با استفاده از پایانه فروشگاهی انجام داده و کالاها و خدمات موردنیاز خود را از واحدهای اقتصادی عضو سامانه مودیان خریداری کنند، معادل بیست درصد(20%) مالیات بر ارزش افزوده ای که مودی در هر دوره به سازمان پرداخت می کند یا یک درصد (1%) فروش وی (هر کدام کمتر باشد)، حداکثر تا شصت میلیون (000،000،60) ریال در هر دوره مالیاتی به عنوان پاداش همکاری مودی، از مالیات بر ارزش افزوده دوره بعدی وی (و در صورتی که بیش از مالیات آن دوره باشد، دوره های بعد از آن) کسر کند.

پاداش مودیان مالیاتی

تبصره ـ پاداش مودیان موضوع این ماده که طبق قانون، مشمول مالیات بر ارزش افزوده نیستند، از مالیات عملکرد آنها در همان سال کسر می شود. پاداشی که به این مودیان تعلق می گیرد، از پنجاه درصد (50%) مالیات عملکرد ابرازی آنان بیشتر نخواهد بود.

ماده 18ـ سازمان موظف است به منظور تشویق مصرف کنندگان نهائی (اشخاص حقیقی) که خریدهای خود را از فروشندگان مجهز به پایانه فروشگاهی و از طریق شبکه پرداخت بانکی انجام می دهند، از هر ده صورتحساب الکترونیکی صادرشده توسط پایانه های فروشگاهی یک صورتحساب را به صورت قرعه کشی برخط انتخاب کرده، دو برابر مبلغی را که خریدار براساس آن صورتحساب به عنوان مالیات بر ارزش افزوده پرداخت نموده است، به حساب بانکی وی مسترد کند. جوایز مزبور از محل وصولی جاری سازمان، طبق دستورالعملی که ظرف مدت شش ماه از تاریخ لازم الاجراء شدن این قانون به تصویب وزیر امور اقتصادی و دارایی می رسد، پرداخت می شود.

تبصره 1ـ سازمان مکلف است ترتیبی اتخاذ کند که مصرف کنندگان نهائی که از فروشندگان مجهز به پایانه فروشگاهی و از طریق شبکه پرداخت بانکی خرید می کنند، در صورت تمایل بتوانند صورتحسابهای خرید خود و جوایز تعلق گرفته را مشاهده کنند.

شرکت حسابداری

تبصره 2ـ جوایز موضوع این ماده تا میزان معافیت مالیات بر درآمد حقوق موضوع ماده (84) قانون مالیات های مستقیم برای هر شخص در سال از شمول مالیات و تسلیم اظهارنامه مالیاتی مربوط به این جایزه، معاف می باشد.

تبصره 3ـ سازمان موظف است ترتیبی اتخاذ کند که مصرف کنندگان نهائی بتوانند از اصالت صورتحساب های صادرشده توسط فروشندگان اطمینان حاصل کنند

ماده 19ـ سازمان مکلف است اظهارنامه های مالیات بر عملکرد آن دسته از اشخاص مشمول را که تمامی مقررات این قانون را رعایت کرده اند و آن را بر مبنای اطلاعات مندرج در سامانه مودیان تنظیم و در مهلت مقرر ارائه نموده اند از طریق انطباق با اطلاعات موجود در پایگاه داده سازمان راستی آزمایی نموده و در صورت عدم مغایرت با اطلاعات پایگاه مذکور، اظهارنامه تسلیمی را بدون رسیدگی قبول کند.

تبصره 1ـ به منظور حصول اطمینان از صحت اسناد اظهار شده در سامانه مودیان، سازمان مجاز است حداکثر دو و نیم درصد (2/5 %) مودیان مشمول قانون مالیات های مستقیم و قانون مالیات بر ارزش افزوده را که عضو سامانه مودیان هستند، به صورت تصادفی (به قید قرعه) انتخاب کرده و دفاتر آنان را مطالبه یا برای مشاهده دفاتر و اسناد، به محل کار آنان مراجعه کند. دستورالعمل این تبصره ظرف مدت شش ماه از تاریخ لازم الاجراء شدن این قانون به تأیید وزیر امور اقتصادی و دارایی می رسد. محدودیت مذکور در این تبصره نسبت به مودیانی که عضو سامانه مودیان نیستند، وجود ندارد.

تبصره 2ـ مودیان می توانند اظهارنامه مربوط به مالیات عملکرد خود را از طریق سامانه مودیان ارائه کنند. سازمان موظف است ترتیبی اتخاذ کند که اطلاعات مربوط به خرید و فروش مودی عینا به اظهارنامه مالیات بر عملکرد وی منتقل شود و مودی تنها موظف به ثبت سایر اقلام اطلاعاتی مورد نیاز برای محاسبه مالیات عملکرد نظیر حقوق و دستمزد، اجاره و استهلاکات بر اساس مقررات مربوط و ضوابطی که سازمان تعیین می کند، می باشد

ماده 20ـ سازمان مکلف است در چهارچوب دستورالعملی که ظرف مدت شش ماه از لازم الاجراء شدن این قانون تهیه می شود و به تأیید وزیر امور اقتصادی و دارایی می رسد، آن دسته از اشخاص مشمولی که تمامی تکالیف مقرر در این قانون را رعایت کرده و از نرم افزارهای حسابداری مورد تأیید کارگروه راهبری سامانه مودیان استفاده می کنند، از ارائه دفاتر یا اسناد و مدارک موضوع قوانین مالیات های مستقیم و مالیات بر ارزش افزوده مستثنی کند

ماده 21ـ به سازمان اجازه داده می شود در صورت ثبت نام مودی در سامانه مودیان و انجام تکالیف قانونی مربوط، بدهی مالیات بر ارزش افزوده وی را که مربوط به سال 1396 و قبل از آن می باشد، مطابق دستورالعملی که توسط سازمان پیشنهاد شده و به تأیید وزیر امور اقتصادی و دارایی می رسد، قطعی نموده و کلیه جریمه های متعلقه را به مدت سه سال تعلیق کند. در صورت ارتکاب تخلفات مذکور در ماده (9) این قانون توسط مودی در طول زمان تعلیق و محکومیت وی در هیأت حل اختلاف مالیاتی، مودی حسب رأی هیأت، ملزم به پرداخت تمام یا بخشی از جریمه های تعلیق شده خواهد بود. پس از انقضای مهلت فوق الذکر در صورت عدم ارتکاب تخلفات مذکور در ماده (9)، جریمه های تعلیق شده بخشوده می شود

ماده 22ـ تخلفات و حسب مورد، جریمه های متعلقه به شرح زیر خواهد بود:

الف ـ عدم صدور صورتحساب الکترونیکی، معادل ده درصد(10%) مجموع مبلغ فروش انجام شده بدون صدور صورتحساب الکترونیکی یا بیست میلیون (000.000.20) ریال، هر یک که بیشتر باشد.

ب ـ عدم عضویت در سامانه مودیان، عدم استفاده از پایانه فروشگاهی، عدم استفاده از حافظه مالیاتی، استفاده از حافظه مالیاتی متعلق به سایر مودیان، یا واگذاری حافظه مالیاتی خود به دیگران، معادل ده درصد(10%) مجموع مبلغ فروش انجام شده از آن طرق، یا بیست میلیون (000.000.20) ریال، هر یک که بیشتر باشد و محرومیت از اعمال معافیت های مالیاتی، نرخ صفر و مشوقهای موضوع قانون مالیات های مستقیم در همان سال مالی.

پ ـ عدم اعلام شماره حساب یا حسابهای بانکی واحد اقتصادی که گردش مالی واحد از طریق آن یا آنها انجام می شود به سازمان، معادل ده درصد (10%) مجموع مبلغ فروش انجام شده از طریق آن حساب یا بیست میلیون (000.000.20) ریال، هر یک که بیشتر باشد و محرومیت از اعمال معافیت های مالیاتی، نرخ صفر و مشوقهای موضوع قانون مالیات های مستقیم در همان سال مالی.

ت ـ عدم تحویل صورتحساب چاپی به خریدار، حذف یا مخدوش کردن صورتحساب، معادل دو درصد (2%) مبلغ صورتحساب های مذکور یا معادل بیست میلیون (000.000.20) ریال هر یک که بیشتر باشد.

ث ـ عدم رعایت احکام مذکور در مواد (12)، (13) و (14) این قانون، معادل یک درصد (1%) مبلغ فروش گزارش نشده یا معادل ده میلیون (000.000.10) ریال، هر یک که بیشتر باشد.

تبصره 1ـ مبلغ جریمه های ثابت مندرج در این قانون، متناسب با نرخ تورم سالانه بر اساس آخرین اعلام بانک مرکزی، هر سال توسط سازمان اعلام می شود.

تبصره 2ـ سازمان نمی تواند بیشتر از پنجاه درصد(50%) جریمه های موضوع این ماده را مطابق ماده (191) قانون مالیات های مستقیم مورد بخشودگی قرار دهد.

تبصره 3ـ در صورت اعمال جریمه های موضوع بندهای «الف» و «ث» این ماده، جریمه موضوع ماده (169) قانون مالیات های مستقیم اعمال نمی شود. در صورت اعمال جریمه های مذکور در بند«ب»، جریمه های مذکور در بندهای «الف» و «ت» اعمال نمی شود.

ماده 23ـ هر شخصی که به قصد تقلب یا اخلال در نظام مالیاتی کشور، اقدام به تولید، عرضه یا استفاده از تجهیزات سخت افزاری و نرم افزاری و پایانه های فروشگاهی معیوب یا تجهیزات معیوب کننده کند، یا پایانه فروشگاهی خود یا دیگران را تخریب کند، علاوه بر جبران ضرر و زیان، حسب مورد به یک یا چند مورد از مجازات های تعزیری درجه شش قانون مجازات اسلامی به غیر از حبس، محکوم می شود.

تبصره 1ـ تکرار جرم موضوع این ماده برای بیش از سه بار، حسب مورد موجب مجازات های تعزیری درجه پنج قانون مجازات اسلامی به غیر از حبس، می شود.

تبصره 2ـ اقدام به جرم موضوع این ماده به صورت گروهی و سازمان یافته، موجب مجازاتهای تعزیری درجه چهار قانون مجازات اسلامی به غیر از حبس، حسب مورد می شود.

ماده 24ـ در صورت عدم رعایت احکام مذکور در ماده (2) این قانون، سازمان موظف است مراتب تخلف را به وی و مرجع صادرکننده مجوز فعالیت واحد متخلف اعلام کند. مرجع مذکور مکلف است حداکثر ظرف مدت یک هفته از اعلام سازمان، نسبت به اخطار کتبی به واحد متخلف اقدام کند. چنانچه واحد مذکور ظرف مدت ده روز از تاریخ دریافت اخطار، نسبت به عضویت در سامانه مودیان اقدام نکند، برای بار اول به مدت دو هفته و برای بار دوم از دو تا شش ماه با اعلام مرجع صدور مجوز، توسط نیروی انتظامی، و در مورد کسب و کارهای مجازی، توسط کارگروه تعیین مصادیق مجرمانه، تعطیل یا مسدود خواهد شد. در صورتی که پس از گذشت پانزده روز، مرجع صادرکننده مجوز تعطیلی واحد متخلف را به نیروی انتظامی یا کارگروه تعیین مصادیق مجرمانه ابلاغ نکند، سازمان موظف است رأسا تعطیلی واحد متخلف را به نیروی انتظامی یا کارگروه مذکور ابلاغ کند. در این صورت، مرجع صادرکننده مجوز، با متخلف در پرداخت مالیات و جریمه ها مسئولیت تضامنی خواهد داشت.

تبصره 1ـ در صورت تداوم تخلف واحد کسب وکار پس از گذشت یک سال، مجوز فعالیت واحد متخلف توسط مرجع صادرکننده مجوز ابطال خواهد شد.

تبصره 2ـ بانک مرکزی موظف است درگاهها و پایانه های پرداخت واحد متخلف را در زمان تعطیلی یا تعلیق فعالیت آن واحد، مسدود کند

ماده 25ـ پس از انقضای مواعد (مهلتها) مذکور در ماده (3) این قانون، صورتحساب هایی که در سامانه مودیان ثبت نشده باشد، معتبر نبوده و قابل استناد در مراجع دادرسی مالیاتی نخواهد بود.

تبصره 1ـ ذی حسابان و مدیران مالی دستگاههای اجرائی موضوع ماده (5) قانون مدیریت خدمات کشوری مصوب 1386/7/8 و اصلاحات و الحاقات بعدی آن مکلفند در پذیرش اسناد هزینهای، مفاد این ماده را رعایت کنند.

تبصره 2ـ سازمان مکلف است امکان راستی آزمایی صورتحساب های موضوع این ماده را برای خزانه داری کل، دیوان محاسبات کشور و سایر دستگاههای نظارتی حسب مورد فراهم کند.

ماده 26ـ سازمان می تواند جهت حصول اطمینان از عملکرد صحیح مودیان در خصوص صدور صورتحساب الکترونیکی و ثبت دقیق معاملات در سامانه مودیان، اطمینان از انجام تکالیف قانونی توسط مودیان، ارائه آموزش و مشاوره های فنی و غیرمالیاتی به مودیان، پشتیبانی و استانداردسازی تجهیزات مورد استفاده مودیان و دریافت استعلام های موردنیاز، از جمله گزارش های الکترونیکی پرداخت، از خدمات شرکتهای ایرانی معتمد ارائه کننده خدمات مالیاتی استفاده کند.

شرایط، نحوه انتخاب، چگونگی ارتباط با سازمان و مودیان، تعیین تعرفه ها و سایر مقررات مربوط به شرکتهای ایرانی معتمد ارائه کننده خدمات مالیاتی، براساس قوانین مربوطه به موجب آیین نامه ای است که ظرف مدت شش ماه از لازم الاجراء شدن این قانون توسط کارگروه راهبری سامانه مودیان تهیه می شود و به تصویب وزیر امور اقتصادی و دارایی می رسد.

نظارت بر حسن اجرای این قانون برعهده کارگروه یادشده بوده و کارگروه مزبور موظف است هر شش ماه گزارش عملکرد سازمان را در این خصوص به کمیسیون اقتصادی مجلس شورای اسلامی ارائه کند.

ماده 27ـ سازمان مکلف است با رعایت قانون اجرای سیاست های کلی اصل چهل و چهارم (44) قانون اساسی مصوب 1387/03/25 و اصلاحات بعدی آن و قانون برنامه پنجساله ششم توسعه اقتصادی، اجتماعی و فرهنگی جمهوری اسلامی ایران مصوب 1395/12/14، متناسب با ظرفیت فنی و اجرائی کشور نسبت به ایجاد مرکز تنظیم مقررات در ساختار سازمانی به منظور نظارت بر شرکتهای معتمد ارائه کننده خدمات مالیاتی، تنظیم مقررات و تعیین استانداردها و مشخصات فنی و شاخصهای توسعه نظام شبکه پایانه های فروشگاهی و صورتحساب الکترونیکی اقدام نماید. مصوبات مرکز مذکور پس از تأیید وزیران امور اقتصادی و دارایی و ارتباطات و فناوری اطلاعات لازم الاجراء است.

ماده 28ـ نحوه مطالبه، وصول، تقسیط، بخشودگی و ترتیبات پرداخت مربوط به جریمه های موضوع این قانون طبق احکام قانون مالیات های مستقیم خواهد بود.

ماده 29ـ پس از انقضای مواعد مذکور در ماده (3) این قانون، تبصره (2) ماده (169) قانون مالیات های مستقیم مصوب 1366 با اصلاحات و الحاقات بعدی آن لغو و احکام مندرج در تبصره های (1)، (2) و (3) ماده (15) و همچنین ماده (66) قانون نظام صنفی کشور مصوب 1382/12/24 با اصلاحات و الحاقات بعدی آن برای اشخاص مشمول این قانون منتفی می شود.

قانون فوق مشتمل بر بیست و نه ماده و بیست و هشت تبصره در جلسه علنی روز یکشنبه مورخ بیست و یکم مهرماه یکهزار و سیصد و نود و هشت مجلس شورای اسلامی تصویب شد و در تاریخ 1398/8/1 به تأیید شورای نگهبان رسید.

صورت حساب الکترونیکی مالیاتی

صورت حساب الکترونیکی مالیاتی به حسابی اطلاق میشود که توسط افراد و شرکتها برای ارائه اظهارنامه مالیاتی و پرداخت مالیات از طریق اینترنت ایجاد میشود. در این حساب میتوان مالیات خود را بصورت آنلاین پرداخت کرده و همچنین میتوان گزارشات و اطلاعات مالیاتی خود را در این حساب ثبت کرد و مدیریت کرد. این حساب بسته به قوانین مالیاتی هر کشور متفاوت است.

در سال های اخیر و با توجه به تلاش تعداد قابل توجهی از مودیان مالیاتی، برای ساختن صورت حساب های خلاف واقع یا عدم ثبت صورتحساب معاملات فصلی، به منظور فرار مالیاتی و عدم پرداخت مالیات های قانونی، اقدامات متعددی از سوی دولت و سازمان امور مالیاتی کشور، اتخاذ گردیده که مهم ترین آن، تصویب قانون پایانه های فروشگاهی و سامانه مودیان می باشد.

بر اساس این قانون، مودیان مالیاتی، موظف بوده تا با ورود به سامانه، برای ثبت اطلاعات فروش های خود و صدور صورت حساب الکترونیکی مالیاتی، اقدام کرده و خریداران معاملات نیز لازم است تا این معاملات ثبت شده در سامانه را در صورت صحت اطلاعات، تایید نمایند؛ در غیر این صورت، مشمول جرایم مالیاتی مقرر در قانون خواهند شد.

لذا، با توجه به اهمیت صورت حساب الکترونیکی مالیاتی، برای صاحبان مشاغل و اشخاص حقوقی، در این مقاله، ابتدا به این سوال پاسخ داده که صورت حساب الکترونیکی مالیاتی چیست؛ سپس، سامانه و نحوه صدور صورتحساب را توضیح داده و در پایان، مزایای ثبت آن را بررسی خواهیم کرد.

صورت حساب الکترونیکی مالیاتی چیست ؟

صورت حساب الکترونیکی مالیاتی اصطلاحی است که به حساب اشاره دارد که توسط افراد و شرکتها برای ارائه اظهارنامه مالیاتی و پرداخت مالیات از طریق اینترنت ایجاد میشود. این حساب به عنوان یک پلتفرم آنلاین برای تسهیل و سرعت بخشیدن به فرایند پرداخت مالیات و تسهیلات مربوط به مالیات، ایجاد شده است.

صورت حساب الکترونیکی مالیاتی به افراد و شرکتها امکان میدهد تا با استفاده از آن، اطلاعات مالی خود را ثبت و مدیریت کنند و به آسانی اظهارنامه مالیاتی خود را ارائه دهند. همچنین، در این حساب میتوانند مالیات خود را بصورت آنلاین پرداخت کنند و در صورت داشتن هرگونه سوال یا ابهام، با مراجع مالیاتی از طریق این حساب ارتباط برقرار کنند.

لازم به ذکر است که صورت حساب الکترونیکی مالیاتی بسته به قوانین و مقررات مالیاتی هر کشور، متفاوت است.

به موجب ماده 169 قانون مالیات های مستقیم، صاحبان مشاغل و اشخاص حقوقی، موظف بوده تا برای معاملات خود با اشخاص ثالث، صورت حساب صادر کرده و مشخصات و شماره اقتصادی خود و طرف معامله را در آن درج نمایند. سپس، مودیان مالیاتی، باید در پایان هر فصل، برای ارسال صورت معاملات فصلی خود به سازمان امور مالیاتی کشور، اقدام نمایند.

سامانه صورت حساب الکترونیکی مالیاتی

سامانه صورت حساب الکترونیکی مالیاتی به یک سامانه آنلاین اطلاق میشود که توسط ادارات مالیاتی و دولتها در نظر گرفته شده است تا به افراد و شرکتها امکان پرداخت مالیات و ارائه اظهارنامه مالیاتی آنلاین را فراهم کند.

سامانه صورت حساب الکترونیکی مالیاتی در هر کشور ممکن است با نام و رویههای متفاوتی عمل کند، اما هدف آن همیشه یکی است؛ به افراد و شرکتها امکان پرداخت مالیات آنلاین و ارائه اظهارنامه مالیاتی را بدون نیاز به حضور حضور شخصی فراهم کند.

در سامانه صورت حساب الکترونیکی مالیاتی، افراد و شرکتها میتوانند با وارد کردن اطلاعات مالیاتی خود، اظهارنامه مالیاتی خود را تهیه کرده و آن را ارائه دهند. همچنین، میتوانند مالیات خود را بصورت آنلاین پرداخت کنند و در صورت داشتن هرگونه سوال یا ابهام، با مراجع مالیاتی از طریق این سامانه ارتباط برقرار کنند.

در سال های اخیر، سازمان امور مالیاتی کشور، با هدف تسهیل و تسریع ارائه خدمات مالیاتی به مودیان، سامانه ها و سایت های متعددی را راه اندازی نموده که سامانه عملیات الکترونیکی مالیاتی، درگاه ملی خدمات مالیات و سامانه پرداخت قبوض مالیاتی، نمونه ای از این سامانه ها و سایت ها می باشند.

نحوه صدور صورت حساب الکترونیکی مالیاتی

نحوه صدور صورت حساب الکترونیکی مالیاتی، همانند ثبت نام اظهارنامه مالیاتی، به صورت اینترنتی و برخط می باشد؛ با این توضیح که صاحبان مشاغل و اشخاص حقوقی که موظف به ارسال صورت معاملات فصلی بوده، می توانند با ورود به سامانه صورت حساب الکترونیکی مالیاتی یا همان سامانه ثبت معاملات برخط، به آدرس اینترنتی oil169.ir بوده، برای ثبت صورت حساب الکترونیکی مالیاتی خود، مطابق مقررات نحوه صدور صورتحساب، اقدام نمایند.

نحوه صدور صورت حساب الکترونیکی مالیاتی بستگی به سامانه مالیاتی کشور شما دارد و ممکن است با سامانه مالیاتی دیگری که در کشور دیگری وجود دارد متفاوت باشد. در هر صورت، برای صدور صورت حساب الکترونیکی مالیاتی عموما باید به چند مرحله زیر عمل کنید:

1- ورود به سامانه مالیاتی: ابتدا باید وارد سامانه مالیاتی مربوطه شوید. این میتواند از طریق وب سایت یا اپلیکیشن موبایل سامانه مالیاتی باشد.

2- تهیه اطلاعات مالیاتی: باید اطلاعات مالیاتی خود را جمعآوری کرده و آنها را در سامانه وارد کنید. این اطلاعات ممکن است شامل درآمد، هزینهها، مالیات پرداختی قبلی و سایر موارد مالیاتی مرتبط باشد.

3- تهیه اظهارنامه مالیاتی: بعد از وارد کردن اطلاعات مالیاتی، باید اظهارنامه مالیاتی خود را تهیه کنید. در این مرحله، باید از دقت بالایی برای وارد کردن اطلاعات اطمینان حاصل کنید.

4- پرداخت مالیات: در صورتی که باید مالیاتی پرداخت کنید، باید مبلغ مالیات را پرداخت کنید. برای پرداخت مالیات، ممکن است از روشهای مختلفی مانند از طریق درگاه پرداخت الکترونیکی، کارت بانکی و یا موارد دیگر استفاده کنید.

5- تأیید و ثبت: پس از اطمینان از صحت اطلاعات و پرداخت مالیات، باید صورت حساب الکترونیکی مالیاتی خود را تأیید کرده و آن را در سامانه ثبت کنید.

در هر صورت، برای اطمینان از این موضوع، بهتر است با سامانه مالیاتی مربوط به کشور خود تماس بگیرید و نحوه صدور صورت حساب الکترونیکی مالیاتی را بررسی کنید. به طور کلی، صورت حساب الکترونیکی مالیاتی برای کاهش زمان و هزینههای مرتبط با پرداخت مالیات طراحی شده است و برای شما به عنوان کسبوکار یا فرد حقوقی، میتواند یک راه سادهتر و سریعتر برای انجام امور مالیاتی باشد.

مزایای صدور صورت حساب الکترونیکی مالیاتی چیست ؟

صدور صورت حساب الکترونیکی مالیاتی برای کسبوکارها و فردان حقوقی مزایای زیادی دارد، از جمله:

- صرفهجویی در زمان و هزینه: استفاده از صورت حساب الکترونیکی مالیاتی میتواند زمان و هزینههای شما را در انجام امور مالیاتی کاهش دهد. به جای اینکه به صورت حضوری به دفاتر مالیاتی مراجعه کنید و اسناد مالیاتی را به صورت دستی تهیه کنید، میتوانید به راحتی از طریق سامانه الکترونیکی مالیاتی، صورت حساب الکترونیکی مالیاتی خود را صادر کنید.

- دقت بیشتر: با استفاده از صورت حساب الکترونیکی مالیاتی، شما مطمئن میشوید که اطلاعات شما به صورت دقیق و بدون اشتباه در سامانه ثبت میشود. این باعث میشود تا هیچ گونه اختلافی در برابر دفتر مالیاتی پیش نیاید و شما از ایجاد مشکلاتی نظیر جریمههای مالیاتی و تأخیرات پرداخت مالیات جلوگیری کنید.

- پیگیری آسان: با استفاده از صورت حساب الکترونیکی مالیاتی، شما میتوانید به راحتی پیگیری وضعیت مالیاتی خود را انجام دهید. در این صورت، نیازی به رفتن به دفاتر مالیاتی نیست و میتوانید از طریق سامانه الکترونیکی مالیاتی به روز رسانی وضعیت مالیاتی خود را انجام دهید.

- حفظ حریم خصوصی: با استفاده از صورت حساب الکترونیکی مالیاتی، شما میتوانید حریم خصوصی خود را حفظ کنید. به جای اینکه اطلاعات شما در فضای عمومی قرار گیرد، اطلاعات شما در سامانه مالیاتی به صورت امن و محرمانه ذخیره میشود و تنها به دست کسانی که دسترسی مجاز دارند، در دسترس خواهد بود.

- ذخیره سازی آسان: با استفاده از صورت حساب الکترونیکی مالیاتی، شما میتوانید اسناد مالیاتی خود را به راحتی ذخیره کنید. این امکان به شما کمک میکند تا بتوانید به سادگی به اسناد مالیاتی خود دسترسی داشته باشید و در صورت لزوم آنها را به سرعت با دیگران به اشتراک بگذارید.

- کاهش احتمال خطاها: صورت حساب الکترونیکی مالیاتی به شما اجازه میدهد تا به صورت دقیق اطلاعات مالیاتی خود را وارد کنید. این باعث میشود که احتمال وقوع خطاهای انسانی در وارد کردن اطلاعات کاهش یابد و بدین ترتیب دقت و صحت اطلاعات شما بیشتر خواهد بود.

- پشتیبانی و سهولت در پرداخت: با استفاده از صورت حساب الکترونیکی مالیاتی، میتوانید پرداخت مالیات خود را به صورت آنلاین انجام دهید. این باعث میشود که نیازی به مراجعه به دفاتر مالیاتی و یا ارسال چک و یا واریز به صورت حضوری نباشد. همچنین با استفاده از پرداخت آنلاین، احتمال خطای پرداخت کاهش یافته و پرداخت مالیات سریعتر و آسانتر خواهد بود.

سازمان امور مالیاتی کشورسازمان امور مالیاتی پایانه فروشtax.gov.ir مالیاتقانون پایانه های فروشگاهیصورتحساب بانکتغییر نرم افزار حسابداری مورد استفاده در طی سال مالیاتی

در کل، استفاده از صورت حساب الکترونیکی مالیاتی به شما کمک میکند تا به صورت سریعتر، دقیقتر، امنتر و با صرفهجویی در هزینهها و زمان، امور فعالیتهای مالیاتی خود بپردازید. علاوه براین، با ایجاد صورت حساب الکترونیکی مالیاتی، دیگر نیازی به نگهداری سندهای بیشماری که به صورت کاغذی در اختیار دارید نیست و میتوانید به راحتی به اطلاعات مورد نیاز خود دسترسی داشته باشید.

نکته مهم در این مورد این است که ایجاد صورت حساب الکترونیکی مالیاتی تنها یک ابزار برای تسهیل فرایند پرداخت مالیات نیست. در واقع ایجاد این صورت حساب به شما امکان میدهد تا به راحتی به اطلاعات مالیاتی خود دسترسی داشته باشید و به سرعت و با دقت بیشتری به پرداخت مالیات بپردازید. بنابراین، به نظر میرسد ایجاد صورت حساب الکترونیکی مالیاتی یکی از راهحلهای مناسب برای کاهش زمان و هزینههای مرتبط با فرایند پرداخت مالیات است.

ورود به سامانه مودیان مالیاتی

چه کسانی باید در سامانه مودیان ثبت نام کنند

سامانه مودیان مالیاتی چیست؟

سامانه مودیان مالیاتی سامانه ای است که از طریق ورود به سایت آن مودیان مالیاتی مشمول این امکان را داشته تا برای ثبت نام و ارسال صورت حساب الکترونیکی و اتصال پایانه های فروشگاهی خود به سامانه اقدام نمایند

چه کسانی باید در سامانه مودیان مالیاتی ثبت نام کنند؟

کلیه صاحبان مشاغل صنفی و غیرصنفی و اشخاص حقوقی ملزم به ثبت نام در سامانه مودیان مالیاتی می باشند

نحوه ثبت نام در سامانه مودیان به چه صورت می باشد؟

نحوه ثبت نام در سامانه مودیان از طریق درگاه ملی خدمات مالیات و گزینه ثبت نام می باشد

صورت حساب الکترونیکی مالیاتی چیست ؟

صورت حساب الکترونیکی مالیاتی اصطلاحی است که به حساب اشاره دارد که توسط افراد و شرکتها برای ارائه اظهارنامه مالیاتی و پرداخت مالیات از طریق اینترنت ایجاد میشود. این حساب به عنوان یک پلتفرم آنلاین برای تسهیل و سرعت بخشیدن به فرایند پرداخت مالیات و تسهیلات مربوط به مالیات، ایجاد شده است.

سامانه مودیان مالیاتی چیست؟

سامانه مودیان مالیاتی سامانه ای است که از طریق ورود به سایت آن مودیان مالیاتی مشمول این امکان را داشته تا برای ثبت نام و ارسال صورت حساب الکترونیکی و اتصال پایانه های فروشگاهی خود به سامانه اقدام نمایند

چه کسانی باید در سامانه مودیان مالیاتی ثبت نام کنند؟

کلیه صاحبان مشاغل صنفی و غیرصنفی و اشخاص حقوقی ملزم به ثبت نام در سامانه مودیان مالیاتی می باشند

نحوه ثبت نام در سامانه مودیان به چه صورت می باشد؟

نحوه ثبت نام در سامانه مودیان از طریق درگاه ملی خدمات مالیات و گزینه ثبت نام می باشد

صورت حساب الکترونیکی مالیاتی چیست ؟

صورت حساب الکترونیکی مالیاتی اصطلاحی است که به حساب اشاره دارد که توسط افراد و شرکتها برای ارائه اظهارنامه مالیاتی و پرداخت مالیات از طریق اینترنت ایجاد میشود. این حساب به عنوان یک پلتفرم آنلاین برای تسهیل و سرعت بخشیدن به فرایند پرداخت مالیات و تسهیلات مربوط به مالیات، ایجاد شده است.