فرم درخواست رسیدگی به شکایات مودیان مالیاتی قانون گذار در ماده ۲۵۱ مکرر قانون مالیات های مستقیم

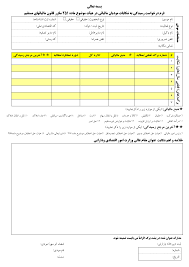

فرم درخواست رسیدگی به شکایات مودیان مالیاتی

قانون گذار در ماده ۲۵۱ مکرر قانون مالیات های مستقیم چنین مقرر داشته است:

“در مورد مالیات های قطعی موضوع این قانون و مالیات های غیر مستقیم که در مرجع دیگری قابل طرح نباشد و به ادعای غیر عادلانه بودن مالیات مستندا به مدارک و دلایل کافی از طرف مودی شکایت و تقاضای تجدید رسیدگی شود وزیر امور اقتصادی و دارایی می تواند پرونده امر را به هیاتی مرکب از سه نفر به انتخاب خود جهت رسیدگی ارجاع نماید.رای هیات به اکثریت آراء قطعی و لازم الاجرا می باشد.حکم این ماده نسبت به عملکرد سنوات ۱۳۶۸ تا تاریخ تصویب این اصلاحیه نیز جاری خواهد بود.”

دانلود فایل و فرم درخواست رسیدگی به شکایات مودیان مالیاتی

شکایات مودیان مالیاتی قانون گذار در ماده ۲۵۱ مکرر قانون مالیات های مستقیم

ترکیب و ساختار هیات موضوع ماده ۲۵۱ مکرر قانون مالیات های مستقیم

این هیات مرکب از سه نفر می باشد که از سوی وزیر امور اقتصادی و دارائی انتخاب می شوند،به نظر می رسد انتخاب اعضای این هیات قائم به شخص وزیر است و قابل تفویض به شخص دیگری نیست.

قانونگذار شرایطی را برای اعضای این هیات پیش بینی نکرده است،لکن از روح قانون مالیات های مستقیم استنباط می شود که اعضای هیات باید بصیر،مجرب و واقف به مقررات حاکم بر امور مالیاتی باشند.

جلسات هیات ها با حضور تمامی اعضا رسمیت می یابد و تصمیمات به اکثریت آراء(حداقل دو نفر)قطعی و لازم الاجراست.

صلاحیت و حدود اختیارات هیات موضوع ماده ۲۵۱ مکرر قانون مالیات های مستقیم

این هیات صلاحیت ورود و رسیدگی به مواردی را دارد که وزیر امور اقتصادی و دارایی به هیات ارجاع میدهد.ارجاع وزیر مقید به دو شرط است:

- مالیات های قطعی شده موضوع قانون مالیات های مستقیم و قانون مالیات بر ارش افزوده در مرجع دیگری قابل طرح نباشد.

- از جانب مودی به لحاظ غیر عادلانه بودن مالیات با استناد به مدارک و دلایل کافی شکایت و تقاضای تجدید رسیدگی شود.

ملاحظه می شود که طرح شکایت از طریق این ماده از جمله حقوق انحصاری مودی است. بنابراین اداره امور مالیاتی نمی تواند به استناد این ماده طرح شکایت نماید.

فرم درخواست رسیدگی به شکایات مودیان مالیاتی

فرم درخواست رسیدگی به شکایات مودیان مالیاتی

شرایط و ویژگی های رسیدگی در هیات ماده ۲۵۱ مکرر

شیوه رسیدگی پیش بینی شده در ماده ۲۵۱ مکرر قانون مالیات های مستقیم که گونه ای دادخواهی و دادرسی مالیاتی به طریق فوق العاده و خارج از جریان عادی دادرسی های مالیاتی می باشد دارای شرایط و ویژگی های گوناگون است.از جمله این که:

- موضوع و نوع اختلاف مالیاتی می تواند در برگیرنده ی مالیات های مستقیم و غیر مستقیم باشد.

- مالیات موضوع شکایت باید به قطعیت رسیده باشد.

- ادعای مودی باید برغیرعادلانه بودن مالیات دلالت داشته باشد.

- ادعای مودی باید مستند به مدارک و دلایل کافی باشد.

- قابلیت طرح در دیگر مراجع مالیاتی را نداشته باشد.

- شکایت مودی فاقد محدودیت زمانی یعنی بی مرور زمان می باشد و تاریخ ابلاغ مالیات قطعی تاثیری در اعتراض مودی، پذیرش و یا عدم پذیرش اعتراض وی جهت طرح در این هیات ندارد.

- صلاحیت وزیر امور اقتصادی و دارایی بر پایه رویه قضایی هیات عمومی دیوان عدالت اداری درباره ی ماده ۲۵۱ مکرر قانون مالیات های مستقیم جنبه ی گزینشی / اختیاری دارد،نه این که الزامی و اجباری یا صلاحیت تکلیفی باشد.

نحوه رسیدگی به اعتراض در هیات ماده ۲۵۱ مکرر

مودیان مالیاتی می بایست تقاضا و اعتراض خود را نسبت به حکم قطعی مالیاتی ، فرم پیوست را تکمیل و مدارک و مستندات خود را به آن منضم نمایند و به دبیرخانه تسلیم کنند.

دبیرخانه ماده251 مکرر موظف است شکایت واصله را ثبت و در صورتی که ضمائم و اسناد ارائه شده کامل نباشد مراتب را در اسرع وقت و حداکثر ظرف دو هفته از تاریخ ثبت جهت رفع نقص به مودی اعلام دارد.

دبیرخانه شکوائیه های واصله را مورد بررسی قرار می دهد و با استعلام از سازمان امور و اخذ اطلاعات اولیه از حوزه مالیاتی مربوط،گزارشی از خلاصه پرونده تهیه می نماید.و برای اتخاذ تصمیم در خصوص ارجاع یا عدم ارجاع پرونده به هیات موضوع ماده ۲۵۱ مکرر به دفتر وزیر امور اقتصادی و دارائی منعکس می نماید.

ارجاع به هیات ماده ۲۵۱

چنانچه پرونده قابل ارجاع به هیات ماده ۲۵۱ مکرر تشخیص داده شود،به هیات سه نفره ای

متشکل از سه نفر از اعضای ثابت یا مامور خدمت در دبیرخانه و یا حسب مورد به سه نفر افرادی

که به نام تعیین می شوند ارجاع داده می شود تا رسیدگی و نسبت به صدور حکم اقدام نمایند.

هیات سه نفره منتخب برای بررسی شکایت واصله،اسناد و مدارک لازم را از سازمان امور مالیاتی

استعلام و در صورت نیاز نسبت به دعوت از مسئولیت مربوط در حوزه مالیاتی ذیربط جهت بررسی

موضوع و ارائه توضیحات حضوری و عنداللزوم از طریق قرار کارشناسی اقدام می نمایند.

فرم درخواست رسیدگی به شکایات مودیان مالیاتی

سازمان امور مالیاتی و حوزه های مربوط

سازمان امور مالیاتی و حوزه های مربوط موظف هستند نسبت به ارائه اسناد

و مدارک مورد نیاز هیات با حفظ اصول و ضوابط لازم به منظور حفظ اسناد و مدارک

جلوگیری از فقدان آنها از جمله از طریق لاک و مهر نمودن پرونده های ارسالی و با حسب

مورد تهیه و ارسال کپی مصدق اسناد ،در اسرع وقت اقدام نمایند.

هیات سه نفره پس از بررسی های لازم نسبت به تهیه و صدور حکم نهایی اقدام و

دبیرخانه نیز بلافاصله حکم نهایی را از طریق سازمان امور مالیاتی به مراجع ذیربط و همچنین

به مودی یا وکیل وی ابلاغ می نمایند.

بر اساس ماده ۲۵۱ قانون مالیاتهای مستقیم، مودی یا اداره مالیاتی، میتوانند طی یک

ماه از تاریخ ابلاغ رای قطعی هیئت حل اختلاف مالیاتی، به شورای عالی مالیات، شکایت

و درخواست نقص رای و تجدید رسیدگی کنند. البته لازم به ذکر است این درخواست در صورتی

است که قوانین و مقررات موضوعه رعایت نشود یا رسیدگی ناقص باشد؛ در این صورت،

ارائه دلایل کافی ضروری است.

برای کسب اطلاعات بیشتر با مشاوران بخش مشاوره مالی آریا حساب همراه باشید.

ماده ۲۵۱ مکرر

این ماده در مورد مالیاتهای قطعی موضوع این قانون و مالیاتهای غیر مستقیم است که

قابل طرح در مراجع دیگر نیست. اگر مودی با ادعای غیر عادلانه بودن مالیاتی و با ارائه

مدارک و دلایل کافی مستند، شکایت و درخواست تجدید نظر کند، وزیر اقتصاد و دارایی

میتواند پرونده را به هیئتی مرکب از سه نفر به انتخاب خود جهت رسیدگی ارجاع نماید.

ماده 251 قانون مالیات های مستقیم

(اصلاحی ۱۳۸۰/۱۱/۲۷)- مودی یا دادستان انتظامی مالیاتی میتوانند ظرف دو ماه از تاریخ

ابلاغ رأی قطعی هیأت حل اختلاف مالیاتی تجدیدنظر، به استناد عدم رعایت قوانین و مقررات

موضوعه یا نقص رسیدگی، با اعلام دلایل کافی به شورای عالی مالیاتی اعتراض نموده و تجدید

رسیدگی را درخواست کنند.

ماده ۲۵۱ مکرر

(اصلاحی ۱۳۷۱/۰۲/۰۷)- در مورد مالیاتهای قطعی موضوع این قانون و مالیاتهای غیرمستقیم

که در مرجع دیگری قابل طرح نباشد و به ادعای غیر عادلانه بودن مالیات مستنداً به مدارک و دلائل

کافیاز طرف مودی شکایت و تقاضای تجدید رسیدگی شود وزیر امور اقتصادی و دارایی میتواند

پرونده امر را به هیأتی مرکب از سه نفر به انتخاب خودجهت رسیدگی ارجاع نماید.

رأی هیأت به اکثریت آرا قطعی و لازمالاجرا میباشد. حکم این ماده نسبت به عملکرد سنوات

۱۳۶۸ تا تاریخ تصویب این اصلاحیه نیز جاری خواهدبود

تبصره (منسوخه ۱۳۷۱/۰۲/۰۷)- در مورد مالیاتهای قطعی شده بیش از پانصد هزار ریال در صورتی

که شکایت مودی مردود تشخیص داده شود علاوه بر مالیات مقرر و جرائممتعلقه، جریمه دیگری

تا بیست و پنج درصد مالیات متعلقه به تشخیص هیأت مزبور وصول خواهد شد.

دستورالعمل و بخشنامه و فرم درخواست رسیدگی به شکایات مودیان مالیاتی

اجرای اصلاحات قانون مالیات های مستقیم موضوع مواد (۴۸)، (۵۰) و (۵۱) قانون مالیات بر ارزش افزوده (مصوب ۱۴۰۰/۰۳/۰۲)

نظر به اینکه به موجب مواد (48)، (50) و (51) قانون مالیات بر ارزش افزوده مصوب 1400/03/02 مجلس شورای اسلامی، مفاد مواد (238) ، (244) و (251) قانون مالیاتهای مستقیم ( مصوب اسفند 1366 و اصلاحات و الحاقات بعدی) اصلاح و از تاریخ 1400/10/13 لازمالاجرا میباشد، بدین وسیله موارد ذیل را مقرر می دارد:

1– کلیه اعتراضاتی که از تاریخ لازمالاجرا شدن قانون مالیات بر ارزش افزوده و در مهلت مقرر تسلیم اداره امور مالیاتی ذیربط میشود، قابل رسیدگی مجدد در اجرای مفاد ماده (238) اصلاحی قانون مالیاتهای مستقیم و دستورالعمل اجرایی آن می باشد. بنابراین اعتراضات به عمل آمده، قبل از اجرای قانون مذکور تابع مقررات زمان اعتراض (حسب مورد ماده 238 قانون مالیاتهای مستقیم اصلاحیه 1394/04/31 و قسمت اخیر ماده 29 قانون مالیات بر ارزش افزوده مصوب سال 1387) می باشند.

2– با توجه به تسری ماده (238) قانون مالیاتهای مستقیم به قانون مالیات بر ارزش افزوده به موجب ماده (48) قانون مذکور مصوب 1400/03/02، مهلت اعتراض به اوراق مطالبه یا استرداد مالیات بر ارزش افزوده که از تاریخ 1400/10/13 به بعد ابلاغ میشود، سی(30) روز از تاریخ ابلاغ اوراق مذکور خواهد بود.

3– با توجه به تغییر ساختاری هیأتهای حل اختلاف مالیاتی به شرح مقررات ماده (244) اصلاحی قانون مالیاتهای مستقیم و نظر به لازم الاجرا شدن احکام مقرر در این ماده و تبصرههای آن از تاریخ 1400/10/13، در مواردی که ساختار جدید هیأتهای حل اختلاف مالیاتی به موجب احکام صادره توسط مرکز دادرسی مالیاتی شکل نگرفته است، مدیریت هیأتهای حل اختلاف مالیاتی موظفند درخصوص پروندههایی که برای آنها از تاریخ 1400/10/13 به بعد تعیین وقت جلسه دادرسی مالیاتی شده است، با هماهنگی مرکز مذکور، نسبت به تجدید دعوت از مودی و برگزاری جلسه هیأت حل اختلاف مالیاتی در چارچوب تشکیلات جدید مرکز دادرسی مالیاتی اقدام و مراتب عدم تشکیل جلسه هیأت را به اطلاع مودی ذیربط برسانند.

-4به موجب ماده (251) اصلاحی قانون مالیاتهای مستقیم،

مهلت اعتراض به آرای قطعی هیأتهای حل اختلاف مالیاتی

تجدید نظر، دو (2) ماه از تاریخ ابلاغ رای مذکور می باشد.

در اجرای این ماده، مودی یا دادستان انتظامی مالیاتی میتوانند

از آرای مذکور به استناد عدم رعایت قوانین و مقررات موضوعه

یا نقص رسیدگی، با اعلام دلایل کافی به شورای عالی مالیاتی

اعتراض و درخواست تجدید رسیدگی نمایند. دادستان انتظامی

مالیاتی در اجرای تبصره ماده (263) قانون مالیاتهای مستقیم

می تواند اختیار اعتراض خود را به دادیاران تفویض نماید.

-5مهلت دو (2) ماهه اعتراض موضوع ماده (251) اصلاحی قانون مالیاتهای مستقیم، صرفا مربوط به

آرای صادرهای است که از تاریخ 1400/10/13 ابلاغ میشوند. بنابراین آرای قطعی هیأتهای حل اختلاف

مالیاتی که قبل از تاریخ مذکور ابلاغ شدهاند، به لحاظ اعتراض کماکان تابع مقررات ماده (251) قانون مالیات های

مستقیم اصلاحیه مصوب 1394/04/31 می باشند. همچنین آرای قطعی هیأت های حل اختلاف مالیاتی

یک مرحلهای از تاریخ لازم الاجرا شدن قانون مذکور، قابل اعتراض در شورای عالی مالیاتی نمیباشند.

نظارت بر حسن اجرای این بخشنامه، بر عهده دادستانی انتظامی مالیاتی میباشد.

رئیس کل سازمان امور مالیاتی کشور

شماره:200/1400/67

ابلاغ بخشنامه شماره ۲۴۹۹۳۱ مورخ ۰۴/۱۱/۱۳۹۶ وزیر محترم امور اقتصادی و دارایی

تصویر رونوشت بخشنامه شماره 249931 مورخ 04/11/1396 وزیر محترم امور اقتصادی و دارایی

در ارتباط با « ایجاد هیات موضوع ماده 251 مکرر قانون مالیاتهای مستقیم در مراکز استانها»

جهت هماهنگی و همکاری لازم ابلاغ میگردد.

با توجه به ضرورت ساماندهی و تسریع در روند رسیدگی به امور مودیان محترم مالیاتی، مقتضی

است در اجرای قسمت اخیر ردیف 1 بند (ب) دستورالعمل اجرایی تشکیل هیات موضوع ماده 251

مکرر قانون مالیاتهای مستقیم در مراکز استانها و نیز ردیف 2-8 بند (ت) و ردیف های 4، 5، 6، 7 و 10

بند (ت) دستورالعمل مذکور، همکاری لازم را با اداره کل امور اقتصادی و دارایی استان اعمال و نتایج

حاصله را به صورت ماهیانه به دفتر نظارت بر هیات های حل اختلاف مالیاتی منعکس نمایید.

سید کامل تقوی نژاد

رئیس کل سازمان امور مالیاتی کشور

شماره:153/96/200

فرم درخواست رسیدگی به شکایات مودیان مالیاتی ماده ۲۵۱ مکرر

(اصلاحی ۱۳۷۱/۰۲/۰۷)- در مورد مالیاتهای قطعی موضوع این قانون و مالیاتهای غیرمستقیم

که در مرجع دیگری قابل طرح نباشد و به ادعای غیر عادلانه بودن مالیات مستنداً به مدارک و دلائل

کافیاز طرف مودی شکایت و تقاضای تجدید رسیدگی شود وزیر امور اقتصادی و دارایی میتواند

پرونده امر را به هیأتی مرکب از سه نفر به انتخاب خودجهت رسیدگی ارجاع نماید.

رأی هیأت به اکثریت آرا قطعی و لازمالاجرا میباشد. حکم این ماده نسبت به عملکرد سنوات

۱۳۶۸ تا تاریخ تصویب این اصلاحیه نیز جاری خواهدبود

تبصره (منسوخه ۱۳۷۱/۰۲/۰۷)- در مورد مالیاتهای قطعی شده بیش از پانصد هزار ریال در

صورتی که شکایت مودی مردود تشخیص داده شود علاوه بر مالیات مقرر و جرائممتعلقه،

جریمه دیگری تا بیست و پنج درصد مالیات متعلقه به تشخیص هیأت مزبور وصول خواهد شد.

رسیدگی به اظهارنامه موءدیان از سوی سازمان امور مالیاتی

( محتوای مطالب ) حتما تا انتهای این مقاله با ما همراه باشید زمان تقریبی مطالعه 7 دقیقه .

- 1 فرم درخواست رسیدگی به شکایات مودیان مالیاتی

- 2 شکایات مودیان مالیاتی قانون گذار در ماده ۲۵۱ مکرر قانون مالیات های مستقیم

- 3 ترکیب و ساختار هیات موضوع ماده ۲۵۱ مکرر قانون مالیات های مستقیم

- 4 صلاحیت و حدود اختیارات هیات موضوع ماده ۲۵۱ مکرر قانون مالیات های مستقیم

- 5 فرم درخواست رسیدگی به شکایات مودیان مالیاتی

- 6 شرایط و ویژگی های رسیدگی در هیات ماده ۲۵۱ مکرر

- 7 نحوه رسیدگی به اعتراض در هیات ماده ۲۵۱ مکرر

- 8 فرم درخواست رسیدگی به شکایات مودیان مالیاتی

- 9 ماده ۲۵۱ مکرر

- 10 ماده 251 قانون مالیات های مستقیم

- 11 دستورالعمل و بخشنامه و فرم درخواست رسیدگی به شکایات مودیان مالیاتی

- 11.1 -4به موجب ماده (251) اصلاحی قانون مالیاتهای مستقیم،

- 11.2 مهلت اعتراض به آرای قطعی هیأتهای حل اختلاف مالیاتی

- 11.3 تجدید نظر، دو (2) ماه از تاریخ ابلاغ رای مذکور می باشد.

- 11.4 در اجرای این ماده، مودی یا دادستان انتظامی مالیاتی میتوانند

- 11.5 از آرای مذکور به استناد عدم رعایت قوانین و مقررات موضوعه

- 11.6 یا نقص رسیدگی، با اعلام دلایل کافی به شورای عالی مالیاتی

- 11.7 اعتراض و درخواست تجدید رسیدگی نمایند. دادستان انتظامی

- 11.8 مالیاتی در اجرای تبصره ماده (263) قانون مالیاتهای مستقیم

- 11.9 می تواند اختیار اعتراض خود را به دادیاران تفویض نماید.

- 12 فرم درخواست رسیدگی به شکایات مودیان مالیاتی ماده ۲۵۱ مکرر