( محتوای مطالب ) حتما تا انتهای این مقاله با ما همراه باشید زمان تقریبی مطالعه 7 دقیقه .

انواع مالیات در ایران

مالیات در ایران نیز همانند مالیات در کشور های مختلف جهان انواع خاصی دارد و به دسته های متفاوتی تقسیم می شود. مالیات در ایران به دو دسته ی جامع مالیات مستقیم و مالیات غیر مستقیم تقسیم می شود که هر کدام از این دسته ها زیر مجموعه های مخصوص به خود را دارند.

انواع مالیات مستقیم

مالیات مسقیم که از انواع مالیات در ایران است، به صورت کلی به دو بخش مالیات بر درآمد و مالیات بر دارایی تقسیم می شوند که در پایین توضیحات آن آورده شده است.

- مالیات بر دارایی

پایه و مبنای این دسته از مالیات، ثروت مسئول پرداخت مالیات است. از جمله مهم ترین مالیات های بر دارایی که بسیار زبانزد است، مالیات بر ارث است. مالیات بر ارث مالیاتی است که پس از فوت شخص متوفی بر اموال و دارایی هایی که از وی باقی مانده اعمال می شود.

در اصل زمانی که اموال شخص متوفی در حال انتقال به ورثه ی وی است، دولت از دارایی و اموال در حال انتقال مالیات دریافت می کند.

میزان این مالیات بر اساس ماده 17 قانون مالیات های مستقیم معین می شود و برای اموال مختلف، میزان متفاوتی دارد.

- مالیات بر ارث

مالیات بر ارث به همه ی اموال منقول و غیر منقول متوفی تعلق می گیرد و قبل از اینکه ورثه بتوانند این اموال را بین خود تقسیم کنند، باید مالیات بر ارث این اموال را بپردازند.

این مالیات با کمک اظهارنامه ای که مودیان مالیاتی تسلیم می کنند مشخص می شوند که تا یک سال پس از فوت فرد متوفی باید توسط وراث تهیه شده و به اداره مالیاتی ارائه داده شود.

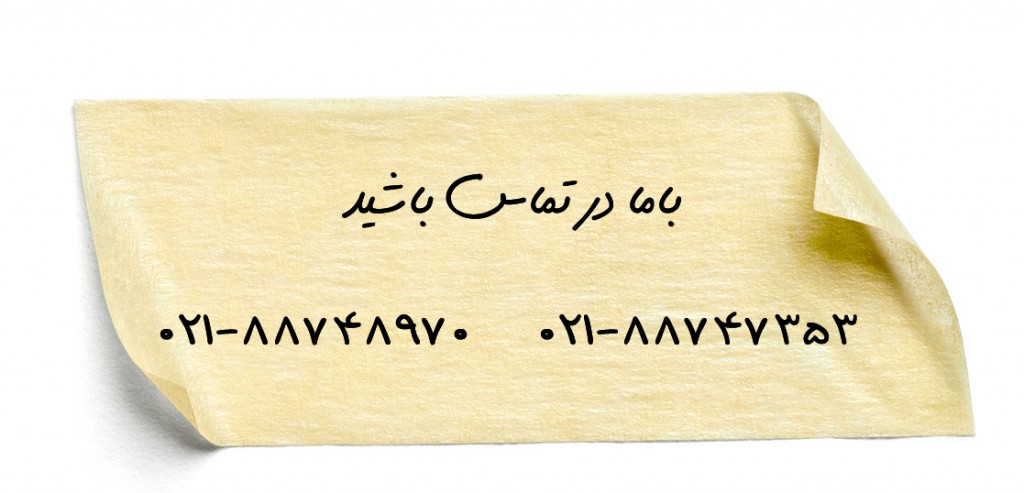

شما میتوانید برای دریافت مشاوره رایگان برای محاسبه مالیات بر ارث و سایر مالیات ها از خدمات مشاوره رایگان مالیاتی ما در شرکت حسابداری آریا تهران بهره مند شوید.

- مالیات حق تمبر

مالیات بر حق تمبر که از دسته ی مالیات های مستقیم است، از شخص متقاضی برای اسناد اوراق بهادار و به وسیله ی باطل کردن تمبر گرفته می شود و برای رسمیت اسناد به کار می رود.

این مالیات به محض صدور برخی از اسناد مثل اوراق و مدارک صادر کنده توسط بانک ها، مبلقی تحت عنوان حق تمبر اخذ می شود.

- مالیات بر درآمد

یکی از مالیات هایی که شرکت ها باید پرداخت کنند، مالیت بر عملکرد است که رابطه ی مستقیم با نحوه ی عملکرد شرکت و سود و زیان آن دارد.

مالیات بر عملکرد که در دسته مالیات های مستقیم قرار می گیرد، تمامی شرکت ها را ملزم می کند که بر اساس قوانین و مقررات سازمان امور مالیاتی، میزان درآمد و همه ی هزینه های شرکت را در طول یک سال مالیاتی ثبت کنند و با توجه به آن صورت حساب سود وزیان را مشخص کنند.

پس از این که سود و زیان شرکت مشخص شد، شرکت ها موظف هستند که 20 درصد از سود خالص را تحت عنوان مالیات بر عملکرد به حساب سازمان مالیات واریز کنند.

پس از این که شرکت ها کار حسابرسی به حساب های خود را تمام کردند، باید اظهارنامه و صورت حساب های خود را به سازمان امور مالیاتی ارائه دهند و این سازمان نیز پس از بررسی اظهارنامه، تا نهایتا یک سال پس از انقضای مهلت تسلیم اظهارنامه، میزان مالیاتی که شرکت موظف به پرداخت آن است را تعیین می کند.

- مالیات بر درآمد املاک

مالیات بر درآمد املاک بر درآمد حاصل از اجاره ی ملک اعمال می شود و بر اساس قانون، املاکی که به عنوان اجاره واگذار می شوند، پس از کسری 25 درصد از مبلغ کل اجاره تحت عنوان هزینه ها و استهلاکات، مشمول مالیات بر درآمد املاک می شوند.

نکته ی قابل توجه درباره ی مالیات بر درآمد املاک این است که اگر تنها درآمد شخص حقیقی از اجاره ی ملک باشد، تا میزان مبلغی که دولت هر ساله از مالیات بر درآمد حقوق معاف می کند، از مالیات معاف است و مازاد آن درآمد مشمول مالیات است.

لازم به ذکر است که جدای از اجاره، بر نقل و انتقال املاک نیز مالیات اعمال می شود.

- مالیات بر درآمد کشاورزی

یکی از انواع مالیات بر درآمد که جز انواع مالیات در ایران است، مالیات بر درآمد کشاورزی است. اما امروزه به هیچ درآمدی حاصل از هر گونه فعالیت کشاورزی مثل دامپروری، دامداری، پرورش ماهی، صیادی، ماهی گیری و پرورش زنبور عسل مالیات تعلق نمی گیرد.

- مالیات بر درآمد حقوق

هرگاه فردی برای شخص حقیقی یا حقوقی دیگری کار کند و در ازای این کار حقوق و درآمد دریافت کند، این حقوق مشمول مالیات درآمد بر حقوق می شود. این دسته از مالیات، بخش بزرگی از درآمد دولت را تامین می کند.

نحوه ی پرداخت این مالیات این گونه است که کارفرمایانی که از قبل میزان حقوق دریافتی کارکنان خود را می دانند، قبل از پرداخت حقوق به آن ها، مالیات وی را از حقوقش کسر کرده و به حساب دولت پرداخت می کنند.

بر طبق قوانین مالیاتی، هر ساله مبلغی در بودجه ی سالانه ی کشور تعیین می شود و این مبلغ و مبالغ پایین تر از آن از پرداخت مالیات معاف هستند.

از مبالغ بالاتر از این مبلغ تا 7 برابر آن، 10 درصد مالیات کسر می شود و نسبت به مازاد این مبلغ هم 20 درصد به عنوان مالیات بر دولت پرداخت می شود.

- مالیات بر درآمد مشاغل

معنی درآمد مشاغل، درآمدی است که افرادی که به مشاغل تجاری، خدماتی و پزشکی مشغول هستند کسب می کنند.

در این دسته از انواع مالیات در ایران، درآمد مبنای محاسبه، درآمدی است که پس از کسر هزینه ها از کل فروش کالا کسب می شود.

این مالیات با کمک خود اظهاری تشخیص داده می شود و مبنای درآمد این دسته از افراد اظهارنامه هایی است که باید پر کنندو تا قبل از تیرماه سال آینده به اداره ی امور مالیاتی تحویل دهند.

در صورتی که با کمک اسناد و مدارک مشخص شود فرد میزان درآمد خود را به درستی اعلام نکرده است، اداره ی امور مالیاتی مسئولیت تعیین کردن میزان درآمد آن ها را مشخص می کند.

اگر شخص اظهارنامه مالیاتی را پر نکرده و آن را در موعد مقرر ارائه ندهد، سازمان امور مالیاتی اظهارنامه را تهیه کرده و با تخمین درآمد وی، میزان مالیات وی را مشخص می کند و هم چنین این فرد ممکن است مشمول جریمه نیز بشود.

شما میتوانید برای آشنایی با نحوه پر کردن اظهارنامه مالیاتی از خدمات اظهار نامه مالیاتی ما در شرکت حسابداری آریا تهران بهره مند شوید.

- مالیات بر درآمد اشخاص حقوقی

بر اساس قانون از مجموع درآمد شرکت های تجاری مالیات گرفته می شود و هم چنین در مودر دیگر از اشخاص حقوقی نیز در خصوص فعالیت هایی که به هدف کسب سود انجام می شوند نیز مالیات اعمال می شود. (به جز شرکت های تجاری مثل موسسات)

- مالیات بر درآمد اتفاقی

درآمد اتفاقی، به درآمدی گفته می شود که معمولا تکرار شونده و همیشگی نیستند، مثل جایزه ها یا معاملات بلاعوض و بخشش اموالی مثل زمینف ملک و … درآمد های حاصل شده از این دسته از اموال نیز مشمول مالیات می شوند و با توجه به این که نوع درآمد حاصله چگونه است، میزان مالیات و نحوه ی پرداخت مالیات آن ها نیز متفاوت است.

انواع مالیات غیر مستقیم

از مهم ترین انواع مالیات در ایران، مالیات های غیر مستقیم هستند که اگر بگویند انواع مالیات غیر مستقیم را نام ببرید، مهم ترین آن ها من جمله حقوق و عوارض گمرکی، مالیات بر مصرف و مالیات بر ارزش افزوده نام برده می شوند.

انواع مالیات غیر مستقیم

- مالیات حقوق و عوارض گمرکی

این مالیات که به نام مالیات گمرکی نیز شناخته می شود، مالیات هر کشور بر صادرات و واردات انواع کالاهای متفاوت است.

این مالیات بر اساس سیاست های کلان بازرگانی هر کشور وشرایط اقتصادی آن تعیین می شود و فارغ از این که یکی از روش های درآمد زایی برای کشور هستند، به جهت حمایت از تولید و صنایع داخلی نیز به کار گرفته می شوند.

این مالیات به طور معمول با توجه به قیمت و ویژگی های کالا تعیین و دریافت می شود.

مقایسه مالیات های مستقیم و مالیات های غیرمستقیم

با توجه به موارد و توضیحاتی که در بالا ذکر شد، نتیجه گیری می شود که مالیات های مستقیم مالیات هایی هستند که به صورت مستقیم و بدون واسطه بر درآمد و دارایی اشخاص اعمال می شوند و مالیات های غیر مستقیم مالیات هایی هستند که به صورت غیر مستقیم و نا محسوس بر روی قیمت انواع کالا و خدمات از مصرف کننده دریافت می شود.

انواع مالیات شرکت ها

شرکت ها چند نوع مالیات پرداخت می کنند که انواع آن بسته به نوع شرکت دارد و همه ی شرکت ها لزوما مالیات های یکسان پرداخت نمی کنند. مهم ترین مالیات های شرکتی عبارت اند از:

- مالیات بر درآمد

- مالیات بر عملکرد

- مالیات اموال و املاک

- مالیات تکلیفی

- مالیات بر ارزش افزوده

- انواع مالیات بر ارزش افزوده

مالیات بر ارزش افزوده از نوع تولیدی: در این دسته از مالیات، مالیات به طور کلی به فروش تعلق می گیرد و بین کالاهای مصرفی و کالاهای سرمایه ای تفاوتی نیست و بر هر دوی آن ها اعمال می شود. به خرید کالای سرمایه ای توسط بنگاه اقتصادی اعتبار مالیاتی تعلق نمی گیرد.

مالیات بر ارزش افزوده از نوع درآمدی: در این مالیات، از پایه ی مالیات استهلاک و هزینه های جانبی کم می شود و تنها بر سرمایه گذاری خالص مالیات بر ارزش افزوده اعمال می شود.

مالیات بر ارزش افزوده از نوع مصرف: این مالیات بر پایه خدمات و کالاهای مصرفی طرح ریزی شده است.

مالیات عملکرد چیست

همانطور که از اسم مالیات عملکرد مشخص است این مالیات مربوط به عملکرد و درآمد و همچنین سود و زیان شرکت در یک دوره مالی می باشد.

شرکت ها بعد از تعیین سود و زیان خود به میزان ۲۵ درصد از آن را که طبق ماده قانونی این مقدار مشخص شده در زمان مشخص شده به حساب سازمان امور مالیاتی واریز می کنند.

مالیات عملکرد بیشتر مربوط به مالیات شرکتهاست که در انتهای دوره مالیاتی و مالی با ارائه دادن اظهارنامه مالیاتی این موضوع بررسی شده و بر اساس سود و زیانی که آن شرکت به دست آورده و بر اساس آن مالیات را محاسبه و پرداخت میکند.

بنابراین بعد از تنظیم صورت حساب سود و زیان مقدار ۲۵ درصد سود خالص شرکت به عنوان مالیات بر عملکرد محاسبه می شود

و در انتهای دوره مالی درآمدها و هزینه ها به عنوان مبالغ سود و زیان ثبت می شوند. محاسبه و پرداخت مالیات عملکرد و تکلیفی باعث می شود که دولت هر کشور بتواند شرایط بهتری را برای زندگی شهروندان فراهم کند.