( محتوای مطالب ) حتما تا انتهای این مقاله با ما همراه باشید زمان تقریبی مطالعه 7 دقیقه .

- 1 مالیات شرکت های غیر فعال

- 1.1 ضوابط جدید صدور چک

- 1.2 قوانینی که یک حسابدار باید بداند

- 1.2.1 نحوه بررسی و رسیدگی به اطلاعات پولی و مالی واصله از جمله تراکنش های بانکی (شماره بخشنامه: 16/99/200)

- 1.2.2 شکایت از مبلغ و نحوه محاسبه مالیات

- 1.2.3 مراجع اداری

- 1.2.4 درخصوص مراجع اداری باید بدانیم

- 1.2.5 هیأت حل اختلاف مالیاتی بدوی

- 1.2.6 ترتیب و نحوه رسیدگی

- 1.2.7 هیأت حل اختلاف تجدیدنظر

- 1.2.8 در ادامه باید بدانیم :

- 1.2.9 هیأت موضوع ماده ۲۱۶ قانون مالیاتهای مستقیم

- 1.2.10 هیأت سه نفره منتخب وزیر امور اقتصادی و دارایی

- 1.2.11 شورای عالی مالیاتی

- 1.2.12 مرحله شورای عالی مالیاتی

- 1.2.13 همچنین

- 1.2.14 دیوان عدالت اداری

- 1.2.15 در ادامه

- 1.2.16 همچنین لازم به توضیح است

- 1.3 چرا باید از خدمات مشاور مالیاتی استفاده کرد؟

- 1.4 برای بهخدمتگرفتن مشاور مالیاتی مناسب چه معیارهایی را باید مدنظر داشته باشیم؟

- 1.5 مسئولیتها و مهارتهای مشاور مالیاتی

- 1.6 مشاور مالیاتی چه تفاوتی با حسابدار دارد؟

- 1.7 در حال حاضر مشاوران مالیاتی به صورت های مختلف خدمات مالیاتی را به شرکت ها و سازمان ها ارائه می کنند.

- 1.8 مشاوره مالیاتی؛ تنها راه نجات

- 1.9 مراجع ذی صلاح جرائم مالیاتی

مالیات شرکت های غیر فعال

مالیات شرکت های غیر فعال

تعریف شرکت غیرفعال

موسسه حسابداری شرکت های غیرفعال را این گونه تعریف می کند:

شرکت هایی هستند که در طی دوره مالی هیچ گونه فعالیت های تجاری و بازرگانی نداشته اند و در نتیجه درآمدی کسب نکرده اند و مالیات بردرآمد به شرکت تعلق نمی گیرد. این شرکت ها که به ثبت رسیده ولی هیچ گونه فعالیتی نداشته و گردش عملیاتی آنها صفر میباشد. باید عدم فعالیت خود را به اداره مالیات به صورت قابل اثبات اطلاع دهند تا مشمول مالیات نشوند در غیر این صورت باید جریمه مالیاتی پرداخت کنند . در نتیجه شرکت حسابداری با شرح مراحل زیر و انجام خدمات مالیاتی خود در ارتباط با مالیات شرکت های غیر فعال خدمات خود را ارائه میدهد تا شرکت غیرفعال از هرگونه جریمه مالیاتی منع شود.

شرکت های غیر فعال باید مراحل زیر را در ارتباط با مالیات انجام بدهند:

*هیچ رویداد مالی و خرید و فروشی به نام صاحبان شرکت ثبت نشود.

*هیچ اسنادی مربوط به پرداخت لیست بیمه و مالیات و حقوق و دستمزد وجود نداشته و حساب بانکی هیچ عملکردی نداشته باشد.

*اعلام عدم فعالیت در هر سال باید تکرار شده و اعلام عدم فعالیت در سال جاری به معنی عدم فعالیت در سال آینده نخواهد بود.

*تشکیل پرونده فیزیکی در حوزه مالیاتی مربوطه.

*عدم فعالیت شرکت را به صورت کتبی همراه با مهر و امضای مدیر عامل و اطلاعات دقیق شرکت به اداره مالیات ارسال کنند.

*دفاتر قانونی پلمپ شده به طور کاملا سفید به اداره مالیات ارائه گردد .

*اظهارنامه مالیاتی و اظهارنامه ارزش افزوده به صورت کاملا سفید تهیه و ارائه گردد.

*عدم ارائه اظهارنامه مالیاتی و اظهارنامه ارزش افزوده سفید مشمول جریمه مالیاتی خواهد شد.

*کد اقتصادی شرکت باید تعیین شده باشد و این موضوع ارتباطی به عدم فعالیت آن ندارد، با کد اقتصادی حوزه مالیاتی مشخص میشود و تمام اسناد به همان حوزه مالیاتی باید ارسال گردد.

در صورتی که قصد ندارید تحت عنوان شرکت فعالیت نمایید بهتر است اقدام به انحلال شرکت کرده و انحلال آن را به صورت رسمی اعلام نمایند.

موسسه حسابداری در زمینه انحلا ل شرکت ها می تواند مشاوره لازم را انجام دهد و پیگیری مراحل انحلال توسط کارشناس شرکت حسابداری صورت گیرد.

افراد حقوقی در روند مراحل اعلام عدم فعالیت شرکت با اشخاص حقیقی تفاوتی ندارند و باید همه مراحل آن را شامل :

تشکیل پرونده مالیاتی ، تعیین حوزه مالیاتی ، تسلیم اظهارنامه مالیاتی و اظهارنامه ارزش افزوده و ارائه نامه کتبی عدم فعالیت را رعایت نمایند.

شرکت آریا حساب آسیا با ارائه خدمات بالا و مشاوره مالیاتی تخصصی طبق اصول و استاندارد های مالیاتی در این خصوص و رعایت تمام قوانین آن انواع خدمات مالیاتی خود را برای شرکت های غیرفعال در همه زمینه ها ارائه می دهد. در صورت اطلاعات بیشتر با ما تماس بگیرید.

ضوابط جدید صدور چک

اجرای ضوابط جدید صدور چک از ۲۲ آذرماه | اطلاعات چک حتما در سامانه صیاد ثبت شود

بانک مرکزی و شبکه بانکی برای اجرای قانون جدید، تمهیدات لازم را برای ثبت چک در «سامانه صیاد» توسط دارندگان چک فراهم کرده است. لازم به ذکر است کارسازی چک تا اطلاع ثانوی بهروال سابق همچنان ادامه دارد.

روابط عمومی بانک مرکزی اعلام کرد: بانک مرکزی و شبکه بانکی کشور در راستای اجرای ماده ۲۱ مکرر قانون «اصلاح قانون صدور چک»، مصوب مورخ سیزدهم آبانماه یکهزار و سیصد و نود و هفت «مجلس شورای اسلامی»، نسبت به آمادهسازی زیرساختها و درگاههای ارتباطی به منظور اجرای تکالیف قانونی برعهده نظام بانکی کشور اقدام و امکانات لازم برای ایجاد دسترسی صادرکنندگان و دریافتکنندگان چک را به سامانه صیاد فراهم کرده است.

باتوجه به این که به موجب مفاد ماده یادشده صدور و انتقال هر برگه چک مستلزم ثبت در «سامانه صیاد» است، از تاریخ بیست و دوم آذرماه سالجاری، صادرکنندگان و دریافتکنندگان چک موارد زیر را مدنظر قرار دهند:

۱- بر اساس تبصره ۱ ماده فوق، از تاریخ ۲۲ آذر ماه ۱۳۹۹ ضروری است تمام چکها در وجه ذینفع مشخص صادر شوند. همچنین ثبت انتقال چک در سامانه صیاد جایگزین پشتنویسی چک خواهد بود.

۲- تمام دارندگان دسته چک موظفند پس از صدور چک، اطلاعات چک صادر شده را به همراه اطلاعات دریافت کننده آن (شامل شناسهملی/کدملی ذینفع، مبلغ و تاریخ سررسید) در «سامانه صیاد» ثبت کنند. بدین منظور صادرکننده چک میتواند از طریق درگاههای نوین بانک افتتاحکننده و نگهدارنده حساب جاری وی (شامل اینترنت بانک و همراه بانک) و یا برنامکهای موبایلی فعال در حوزه پرداخت کشور به سامانه یاد شده دسترسی داشته و نسبت به ثبت چک اقدام کند.

*شناسایی صادرکننده چک و حصول اطمینان از ثبت اطلاعات چک توسط وی مستلزم انجام فرایند احراز هویت توسط بانک و یا برنامک موبایلی است، که احراز هویت در برنامکهای موبایلی به صورت زیر انجام میشود:

الف- انطباق شماره تلفن صادرکننده چک با کد ملی وی.

ب- استفاده از یکی از کارتهای بانکی صادرکننده چک.

به عبارت دیگر صادر کننده چک میتواند با به کارگیری یکی از کارتهای بانکی خود که توسط بانک صادرکننده چک در اختیار وی قرار گرفته و با استفاده از سیم کارت ثبت شده به نام وی، اقدام به ثبت اطلاعات چک در «سامانه صیاد» کند.

۳- به منظور بررسی صحت اطلاعات چک ثبت شده، دریافتکننده چک امکان اخذ استعلام از «سامانه صیاد» را داشته و پس از حصول اطمینان از تطبیق اطلاعات ثبت شده با اطلاعات مندرج در برگه چک نسبت به تائید اطلاعات چک دریافتی اقدام میکند. همچنین چنانچه دریافتکننده چک پس از تائید اطلاعات آن، متمایل به انتقال چک به شخص دیگری باشد، این امکان در سامانه یاد شده با ثبت مشخصات ذینفع جدید (ثبت شناسه/کدملی وی) برای وی فراهم است.

*شناسایی دریافتکننده چک و حصول اطمینان از تائید اطلاعات چک توسط وی مستلزم انجام فرایند احراز هویت توسط بانک و یا برنامک موبایلی است، که احراز هویت در برنامکهای موبایلی به صورت زیر انجام میشود:

الف- انطباق شماره تلفن دریافتکننده چک با کد ملی وی.

ب- استفاده از یکی از کارتهای بانکی دریافتکننده چک.

به عبارت دیگر دریافتکننده چک میتواند با به کارگیری یکی از کارتهای بانکی متعلق به خود و با استفاده از سیم کارتی که به نام وی ثبت شدهاست، اقدام به تایید اطلاعات چک و یا انتقال آن به شخص دیگر در سامانه صیاد کند.

با توجه به اهمیت چک در مبادلات تجاری کشور به عنوان یکی از ابزارهای پرداخت غیرنقدی و مهم در نظام پرداخت کشور، نظرداشت معضلات و مشکلات اقتصادی ناشی از بیماری کرونا برای برخی از کسبوکارها و همچنین در راستای فرهنگسازی و ایجاد فرصت مناسب به منظور برقراری ارتباط عموم مردم با سامانه صیاد، ضمن تاکید بر ضرورت ثبت اطلاعات چک توسط صادرکنندگان آن در سامانه ذکر شده براساس روال اجرایی تمهید شده به شرح فوق، بانک مرکزی و شبکه بانکی کشور حداکثر تعامل و همکاری لازم را با عموم مردم به منظور پیشگیری از بروز هرگونه چالشهای احتمالی ناشی از اجرای فرایند ثبت و نقل و انتقال چک را به عمل میآورد و کارسازی چکها تا اطلاع ثانوی همانند گذشته تداوم مییابد.

قوانینی که یک حسابدار باید بداند

یکی از مشخصات بارز افراد موفق (از نظر جایگاه شغلی و اجتماعی و همچنین درآمد) در مرحله اول آشنایی و پس از آن تسلط کافی به قوانین و استانداردهای مرتبط به شغل خود میباشد. این مورد تاحدی مهم است که حتی گاهی باعث میشود شخصی با تجربه کاری بیشتر در قیاس با شخص کمتجربهتری که به قوانین آشنایی یا تسلط کافی دارد، در رتبه پایینتری قرار داشته باشد و حتی درآمد کمتری نیز نصیب وی شود.

این مورد در رشته حسابداری که ما در آن فعالیت داریم اهمیت بسیار بیشتری دارد و درصورتیکه تمایل داشته باشیم در رتبههای بهتر و بالاتری در این رشته قرار داشته باشیم، باید از مهمترین قواعد و قوانین موجود در این رشته اطلاع کافی داشته باشیم و بتوانیم از آن در جهت بهبود و ارتقای امور مالی مجموعهای که در آن فعالیت داریم استفاده کنیم و در نظر داشته باشیم که ارتقای شرکتها و مجموعهها باعث ارتقای افراد و کارکنان آن مجموعه نیز میشود.

در ادامه چند مورد از مهمترین موارد و قوانینی که یک حسابدار باید با آن آشنا باشد را بهطور خلاصه عنوان میکنیم؛ هرچند مطمئن هستیم موارد بسیار بیشتری در انجام امور مالی مورد نیاز میباشد. این موارد به نوعی ویژگیهای یک حسابدار موفق نیز محسوب میشوند.

استانداردهای حسابداری

استانداردهای حسابداری در کشور ما توسط سازمان حسابرسی تدوین و تهیه میشود. این استانداردها، چارچوب اصلی فعالیت حسابداران را مشخص نموده و بیان میکنند که حسابداران در موارد گوناگون چه رفتارهایی باید داشته باشند، چه ثبتهایی صادر کنند و بهطورکلی در چه چارچوب مشترکی فعالیت داشته باشند. این موارد بهطورکلی در کتابهای آموزش حسابداری نیز در نظر گرفته میشود. از جمله مهمترین مواردی که حسابداران باید تسلط کافی به آن داشته باشند “استانداردهای حسابداری” میباشد.

قانون مالیاتهای مستقیم

بدون تردید بخش حسابداری هر واحد اقتصادی در مرحلهای از فعالیت خود، با مالیات و قوانین آن ارتباط پیدا میکند. از جمله این موارد مالیات حقوق پرسنل، مالیات اجاره، مالیات عملکرد و … میباشد. در بسیاری از موارد حسابداران باید در خصوص مسائل مالیاتی تصمیمگیری نموده و به بهترین روش، منافع واحد اقتصادی خود را حفظ کنند. درضمن یکی از بهترین منابع درآمد برای حسابداران، فعالیت در زمینه مسائل مالیاتی اعم از مشاوره مالیاتی و تهیه و تنظیم اظهارنامه میباشد. منبع مورد استفاده در این مورد، قانون مالیاتهای مستقیم کشور میباشد. آشنایی با قانون مالیاتهای مستقیم لازمه کار یک حسابدار حرفهای میباشد، بهویژه با توجه به تغییراتی که در قانون مالیاتهای کشور طی سال گذشته انجام شده و سهم بیشتری بابت مالیات در درآمدهای کشور در نظر گرفته شده است.

قانون مالیات بر ارزش افزوده

از جمله جدیدترین منابع درآمد کشور، مالیات بر ارزش افزوده میباشد که قانون مربوط به آن از چندین سال پیش تصویب شده بود ولی اجرا نمیشد. با برنامهریزیهای انجام شده، اجرای این قانون از مهر ماه سال 1387 آغاز شده است و تاکنون بسیاری از افراد در جایگاه فعالان اقتصادی و حتی مصرفکنندگان نهایی کالا و خدمات بخشی از درآمد خود را بابت مالیات ارزش افزوده و عوارض پرداخت کردهاند. بیاطلاعی از این قانون و عدم انجام تکالیف مقرر شده جهت مودیان مالیات بر ارزش افزوده، جرائم بسیار سنگینی در پی دارد. درصورتیکه حسابداران از این قانون به میزان کافی اطلاع نداشته باشند، باید منتظر عواقب بعدی آن باشند.

قانون کار

قانون کار تعیینکننده ضوابط بین کارگر (کارمند) و کارفرما و شرایط محیط کار آنان میباشد. مفاد این قانون باید در زمان عقد قرارداد، تعیین حق و حقوق پرسنل، حق و حقوق کارگر و کارفرما نسبت به هم و … در نظر گرفته شده و در روابط بین آنان لحاظ شود. آگاهی از این قانون میتواند شما را بهعنوان حسابداری که توان بالایی دارد معرفی نموده و باعث برخورداری شما از جایگاه بالاتری شود.

قانون تامین اجتماعی

در این قانون حق و حقوق کارگران و کارفرمایان نسبت به هم در خصوص مواردی مانند بیمه، بازنشستگی و شرایط آن، از کار افتادگی و شرایط آن، درمان و .. بیان شده است. از جمله مهمترین موارد ذکر شده در این قانون، بیمه پرسنل میباشد که حسابداران در طی ماه حداقل یکبار با آن برخورد دارند (در زمان محاسبه حقوق و سهم بیمه پرسنل). پیشنهاد میکنیم بهصورت دقیق، مفاد این قانون را مطالعه کنید. درصورت داشتن اطلاعات کافی و فعالیت در این زمینه میتوانید درآمد بسیار خوبی کسب نمایید.

قانون تجارت

در این قانون ضوابط و قوانین مربوط به تشکیل شرکتهای تجاری اعم از شرکتهای سهامی عام، شرکتهای سهامی خاص، وظایف سهامداران و بازرسان، نحوه تقسیم سود، انحلال شرکتها، تشکیل جلسات و … بیان شده است و حسابداران در این خصوص باید با موارد موجود در این قانون آشنایی کافی داشته باشند تا در مواقع لزوم بهترین تصمیمگیری را انجام دهند.

سایر قوانین و قواعد

حسابداران باید به فراخور جایگاه و زمینه فعالیت خود، با موارد و قوانین بسیار بیشتری نیز آشنایی داشته باشند که بهطور خلاصه برخی از این موارد در ادامه ذکر میشود:

قانون چک

قانون مدنی کشور

قانون تجارت الکترونیکی

قانون مجازات اسلامی

قوانین بودجه و …

نحوه بررسی و رسیدگی به اطلاعات پولی و مالی واصله از جمله تراکنش های بانکی (شماره بخشنامه: 16/99/200)

شماره بخشنامه: 16/99/200

تاریخ: 1399/01/31

موضوع:

نحوه بررسی و رسیدگی به اطلاعات پولی و مالی واصله از جمله تراکنش های بانکی

به منظور ایجاد وحدت رویه و ساماندهی در بررسی و رسیدگی به تراکنش های بانکی مشکوک ارسالی به ادارات کل امور مالیاتی ، مقرر می دارد:

1-به منظور هدایت، هماهنگی و نظارت بر حسن اجرای این بخشنامه، در هریک از ادارات کل امور مالیاتی، کمیته ویژه ای متشکل از مدیر کل امور مالیاتی(رییس کمیته)، معاون حسابرسی مالیاتی (دبیر کمیته) و سایر معاونین حسب مورد، رییس امور حسابرسی مالیاتی(مدیر حسابرسی مالیاتی) ذی ربط ، نماینده دادستانی انتظامی مالیاتی، مسئول حراست اداره کل و روسای گروه حسابرسی ویژه حسب مورد تشکیل و پس از دریافت اطلاعات پولی و مالی از جمله تراکنش های بانکی از دفتر مبارزه با فرار مالیاتی و پولشویی، با امعان نظر به اینکه کلیه اقلام پولی وارده به حساب های بانکی مودیان مالیاتی به تنهایی دلیلی بر وجود درآمد نبوده و می بایستی در بررسی و حسابرسی مالیاتی واقعیت امر مد نظر قرار گیرد، بنابراین کمیته فوق قبل از دعوت از مودی و ورود به امر حسابرسی مالیاتی، حجم ریالی گردش حساب های بانکی واصله را با سوابق مالیاتی و حجم فعالیت های تشخیصی مودی یاسایر فعالیت های مالی اشخاص مطابقت داده و در صورتی که اکثریت اعضاء، اطلاعات تراکنش های بانکی واصله برای هر سال را با عملکرد مالی و یا مالیاتی همان سال مودی و مالیات های تشخیصی و مطالبه شده به صورت تقریبی همخوان بدانند، الزامی به حسابرسی مالیاتی اطلاعات فوق نبوده و از این حیث مالیاتی متصور نخواهد بود. در راستای این حکم صرفا صورتجلسه ای مبنی بر عدم نیاز به صدور برگ تشخیص مالیات توسط کمیته مذکور تنظیم و از طریق اداره کل ذی ربط برای دفتر مبارزه با فرار مالیاتی و پولشویی ارسال می شود. لکن در صورتی که پس از بررسی های مربوطه از نظر کمیته، اطلاعات تراکنش های بانکی قابل بررسی تشخیص داده شود موضوع بررسی ها می بایست برابر سایر بندهای این بخشنامه انجام پذیرد.

در اجرای این بند در صورت لزوم و بنا به تشخیص رییس یا دبیر کمیته می توان از نظرات کارشناسی گروه های تخصصی ذی ربط حسب مورد استفاده کرد.

2- کلیه اطلاعات مربوط به تراکنش های بانکی که قبلا از طریق دفتر مبارزه با فرار مالیاتی و پولشویی ارسال شده است، جهت بررسی و انطباق با داده های موجود در سامانه های اطلاعات مالیاتی مجددا توسط دفتر مذکور پالایش، تلخیص و نتیجه اطلاعات پالایش شده حداکثر تا پایان خردادماه سال 1399 برای ادارات کل ذی ربط ارسال می شود.

3 -اطلاعات تراکنش های بانکی مشکوک توسط دفتر مبارزه با فرار مالیاتی و پولشویی باید حداقل یک ماه قبل از انقضای مهلت رسیدگی (مرور زمان موضوع ماده 157 قانون مالیاتهای مستقیم) در اختیار ادارات کل امور مالیاتی قرار گیرد.

در صورت دریافت اطلاعات تراکنش های بانکی از سایر مراجع، مراتب را برای ثبت و نگهداری سوابق به دفتر مذکور اعلام نمایند.

بدیهی است این حکم مانع رسیدگی و حسابرسی مالیاتی اطلاعات واصله پس از مهلت مقرر (کمتر از یک ماهه فوق) توسط ادارات کل امور مالیاتی حسب مفاد این بخشنامه نخواهد بود و ادارات کل امور مالیاتی صرفا می بایست تاخیر در ارسال را به معاونت حقوقی و فنی مالیاتی گزارش نمایند.

4-در هر اداره کل متناسب با حجم اطلاعات دریافتی قابل رسیدگی طبق نظر کمیته موضوع بند یک فوق ، یک یا چندگروه رسیدگی ویژه زیر نظر یکی از روسای امور مالیاتی که در امر حسابرسی مالیاتی دارای تبحر، دانش و تجربه کافی باشند تشکیل و مشخصات مأموران مالیاتی مذکور به همراه رونوشتی از احکام صادره برای ایشان به دفتر مبارزه با فرار مالیاتی و پولشویی ارسال شود.

درخصوص عملکرد سال 1397 و سال هایی که قبلا پرونده عملکرد مودی موردنظر در سامانه سنیم حسابرسی شده نیز می بایست رسیدگی ها و حسابرسی ها براساس فرآیند های مربوط در سامانه مزبور انجام پذیرد.

5-چنانچه تراکنش های بانکی واصله متعلق به اشخاص حقوقی دارای پرونده یا اشخاص حقیقی (صاحبان مشاغل) دارای یک پرونده در نظام مالیاتی باشند، بلافاصله و حداکثر ظرف مدت پنج روز کاری پس از دریافت اطلاعات تراکنش های بانکی حسب نظر کمیته موضوع بند یک فوق، در اختیار گروه رسیدگی ویژه قرار گیرد.

بدیهی است در راستای اجرای این بند چنانچه با بررسی های بعدی مشخص شود در اجرای مقررات ماده 100 قانون مالیات های مستقیم اطلاعات تراکنش های بانکی واصله اشخاص حقیقی (صاحبان مشاغل) مربوط به شغل یا محل دیگری است در اجرای مقررات قانونی می بایست پرونده جدیدی حسب مقررات تشکیل شود و اقدامات لازم صورت پذیرد.

6-چنانچه تراکنش های بانکی واصله، متعلق به شخص حقیقی بوده که دارای بیش از یک پرونده در نظام مالیاتی در یک اداره کل باشد، حداکثر ظرف مدت دو هفته پس از دریافت اطلاعات تراکنش های بانکی، با دعوت کتبی از صاحب یا صاحبان حساب، کمیته موضوع بند 1 ضمن اخذ توضیحات کتبی ایشان در ارتباط با تراکنش های بانکی واصله و ارتباط آنها با هر یک از پرونده های مالیاتی وی، نسبت به انجام تحقیقات لازم اقدام و با تنظیم فرم شماره یک پیوست که به امضای صاحب یا صاحبان حساب رسیده باشد، حسب نظر کمیته مذکور در اختیار گروه رسیدگی ویژه قرار گیرد. چنانچه در اجرای این بند مودی از امضای فرم شماره یک استنکاف نمود، یا حداکثر ظرف مدت یک هفته از تاریخ ابلاغ دعوت نامه، به اداره امور مالیاتی مراجعه ننمود و یا به هر دلیلی امکان دسترسی به مودی فراهم نشد، مراتب در متن فرم شماره یک قید و به تایید کمیته خواهد رسید و سپس پرونده متشکله به ضمیمه اطلاعات تراکنش های بانکی، حسب نظر کمیته در اختیار گروه رسیدگی ویژه قرار گیرد.در راستای مفاد این بند در صورتی که مودی دارای پرونده در دو یا چند اداره کل باشد اقدامات فوق توسط اداره کلی که اطلاعات تراکنش های بانکی برای آن اداره کل ارسال شده است انجام می پذیرد.

7-چنانچه تراکنش های بانکی واصله، متعلق به اشخاص حقیقی و حقوقی فاقد پرونده در نظام مالیاتی کشور باشد، ادارات امور مالیاتی می بایست حداکثر ظرف مدت دو هفته پس از دریافت اطلاعات تراکنش های بانکی، نسبت به انجام تحقیقات لازم و با دعوت از صاحب یا صاحبان حساب نسبت به تعیین موضوع فعالیت ایشان و تکمیل فرم شماره دو پیوست اقدام و مطابق دستورالعمل های مربوط نسبت به ثبت نام و تشکیل پرونده برای اشخاص مذکورحسب مورد اقدام نماید. متعاقبا تراکنش های بانکی واصله، طبق نظر کمیته در اختیار گروه رسیدگی ویژه قرار گیرد. در صورتی که اینگونه اشخاص در پاسخ به دعوت کتبی به عمل آمده، از مراجعه حضوری یا ارسال پاسخ کتبی خودداری نمایند، ادارات مذکور مکلفند با جمع آوری اطلاعات لازم و تنظیم فرم شماره دو پیوست، نسبت به ثبت نام و تشکیل پرونده برای این قبیل اشخاص اقدام نموده و سپس حسب نظر کمیته، اطلاعات تراکنش های بانکی را در اختیار گروه رسیدگی ویژه قرار دهند.

8-چنانچه براساس ادعای اشخاص حقیقی، اطلاعات تراکنش بانکی واصله این اشخاص مربوط به شخص دیگری بوده و طرف مقابل نیز کتبا این موضوع را اعلام و مدارک،مستندات و دلایلی مبنی بر رد موضوع وجود نداشته باشد، می بایست در راستای مقررات قانونی اقدامات لازم درخصوص شخص جدید انجام پذیرد.

نکات قابل توجه در رسیدگی به تراکنش های بانکی

9-صرف نظر از پالایش های بعمل آمده در مراحل قبلی،گروه های رسیدگی موظف اند در رسیدگی های خود مبتنی بر قضاوت های حرفه ای و با استفاده از شواهد کافی و قابل اطمینان از جمله اقرار کتبی مودی، اخذ تاییدیه از طرف حساب و ردیابی تراکنش ها، سابقه مودی، جستجو در کلیه سامانه های اطلاعاتی در دسترس و مطابقت آنها، تجزیه و تحلیل اطلاعات و استفاده از سایر تکنیک های حسابرسی که در گزارش خود مستند می نمایند نسبت به طبقه بندی تراکنش های بانکی واصله به شرح زیر اقدام نمایند.

در اجرای این بند تطبیق نظیر به نظیر تراکنش ها با موارد ذیل موضوعیت نداشته و صرفا تطبیق کلی مبالغ کفایت دارد.

الف- تراکنش های بانکی که اساسا ماهیت درآمدی برای صاحب حساب ندارند از قبیل:

-تراکنش ها ی بانکی مربوط به اعضای هیات مدیره و سهامداران اشخاص حقوقی با تایید شخص حقوقی مورد نظر

-دریافتی و پرداختی مرتبط به حق شارژ

-دریافتی و پرداختی به حساب بستگان (در صورتی که ماهیت درآمدی آن توسط اداره امور مالیاتی اثبات نشود)

-تسهیلات بانکی دریافتی

-انتقالی بین حسابهای شخص

-انتقال بین حسابهای شرکا در مشاغل مشارکتی

– تنخواه های واریزی به حساب اشخاص توسط کارفرما با تایید کارفرمای ذی ربط.

-دریافت ها و پرداخت های سهامداران و اعضای هیات مدیره اشخاص حقوقی که طرف مقابل آن در دفاتر شخص حقوقی در حسابهای دریافتنی و پرداختنی ( جاری شرکا) منظور شده است.

-قرض و ودیعه دریافتی و پرداختی

– وجوه دریافتی ناشی از جبران خسارت

-انتقالی بین حساب های بانکی اشخاص در صورتی که مربوط به درآمد نباشد

-مبالغ دریافتی و پرداختی اشخاص به عنوان واسط باتوجه به فضای کسب و کار اشخاص حقیقی (در صورتی که ماهیت درآمدی آن توسط اداره امور مالیاتی اثبات نشود)

ب- تراکنش های بانکی که ماهیت درآمدی دارند لیکن با رعایت مقررات از پرداخت مالیات معاف یا مشمول مالیات مقطوع یا نرخ صفر و یا مالیات آن کسر در منبع بوده باشد.

در راستای اجرای این بند صرف عدم همخوانی ریال به ریال مبالغ نمی تواند مبنای عدم پذیرش اظهارات مکتوب مودی درخصوص فعالیت های مذکور باشد.

پ- تراکنش های بانکی که ماهیت درآمدی دارند لیکن قبلا در محاسبه مالیات منظور شده است.

ت- تراکنش های بانکی که در طبقات الف ، ب و پ فوق قرار نمی گیرند، حسب سایر بندهای این بخشنامه رسیدگی گردد.

10-با توجه به احتمال عدم مستند سازی برخی از تراکنش بانکی در سنوات قبل از سال 1395 برای اشخاص حقیقی و به منظور تسهیل در فرایند گزارشگری مالیاتی این گونه مودیان مادامی که اسناد و مدارک مثبته ای دال بر کسب درآمد از بابت تراکنش های کمتر از مبلغ یکصد و پنجاه میلیون ریال (به استثنای تراکنش های واریزی از طریق (pos) یا درگاه الکترونیکی پرداخت) در دسترس نباشد، این تراکنش ها در محاسبه درآمد مشمول مالیات و مالیات منظور نخواهد شد.

بدیهی است در بررسی تراکنش های واریزی از طریق (pos) یا درگاه الکترونیکی پرداخت نیز می بایست ماهیت فعالیت های حوزه کسب و کار از جمله دریافت و پرداخت هایی که صرفا برای دریافت وجه نقد و بدون ماهیت درآمدی انجام شده، مدنظر باشد.

11- از حدس و گمان تعیین شغل مودی بدون وجود مستندات پرهیز شود و در موارد ابهام در خصوص موضوع فعالیت مودی برای راستی آزمایی و به منظور تشخیص صحیح نوع فعالیت، گروه رسیدگی موظف است علاوه بر استفاده از شواهد و قرائن در تشخیص نوع فعالیت مودی، نمونه ای از تراکنش های بانکی را از طریق رد یابی و حتی المقدور انطباق با طرف حساب آن رهگیری و مستند سازی نمایند.

سایر نکات قابل توجه در رسیدگی به تراکنش های بانکی:

12-با توجه به اینکه اطلاعات واصله مربوط به تراکنش های بانکی در قالب اطلاعات پولی بوده و این امر می تواند موید وجود فعالیت مالی باشد لکن لزوما میزان فعالیت های مالی با فعالیت های پولی مودیان یکسان نمیباشد، بنابراین می بایست در نظر داشت که کلیه اقلام وارده به حسابهای بانکی مودیان دلیلی بر وجود درآمد نبوده و این امر می بایست با توجه به ماهیت فعالیت

مودیان و واقعیت امر مد نظر گروه رسیدگی قرار گیرد.

13-چنانچه به هر نحو تراکنش های بانکی ارسالی در حسابرسی های قبلی در اختیار ادارات امور مالیاتی قرار گرفته باشد اعم از اینکه شماره حساب های مربوطه در صورت مجلس های موضوع مواد 97 و 229 قانون مالیات های مستقیم درج شده یا در رسیدگی های قبلی اسناد و مدارک آن توسط مودی ارائه شده یا گردش حسابهای بانکی در دفاتر قانونی مودی ثبت شده باشد و همچنین در مواردی که ادارات امور مالیاتی در رسیدگی های قبلی از گردش حساب های مربوط اطلاع داشته باشند، حسابرسی مجدد تراکنش ها و یا حساب های بانکی مذکور موضوعیت نخواهد داشت.

14-در صورتی که بخشی از اطلاعات ومدارک واصله یا بدست آمده مورد ابهام در پذیرش آنها از سوی گروه رسیدگی قرارگیرد اتخاذ تصمیم درقبول یا رد مدارک به کمیته موضوع بند یک این بخشنامه واگذار می شود و نظر کمیته ملاک عمل گروه رسیدگی خواهد بود.

15- گروه رسیدگی کننده به اطلاعات تراکنش های بانکی واصله، علاوه بر رسیدگی در چارچوب قانون مالیاتهای مستقیم و مطالبه مالیات و جرایم متعلقه، موظفند با رعایت فراخوان های ثبت نام در نظام مالیات بر ارزش افزوده و در چارچوب قانون مالیات بر ارزش افزوده، به صورت همزمان رسیدگی های لازم را به عمل آورده و حسب مورد برابر مقررات نسبت به مطالبه مالیات و عوارض متعلقه نیز اقدام نمایند.

16-درصورتی که اشخاص حقیقی هیچگونه اطلاعاتی اعم از مستند و یا دلایل و قرائن، نسبت به حساب های بانکی در اختیار گروه رسیدگی قرار ندهند، گروه رسیدگی ضمن انجام اقدامات در قالب دستورالعمل کشف معاملات و عملیات مشکوک و شیوه گزارش دهی در سازمان امور مالیاتی می بایست حسب مقررات ماده 93 قانون مالیاتهای مستقیم در قالب ” اشتغال به مشاغل یا عناوین دیگر غیر از موارد مذکور در سایر فصل های این قانون ” نسبت به مطالبه مالیات متعلقه و جرایم مربوطه اقدام نماید.

17- برای عملکرد سال 1397 و قبل از آن در صورتی که با بررسی تراکنش های بانکی واصله با رعایت مفاد این بخشنامه، درآمد کتمان شده ای برای مودی متصور باشد، برای تعیین درآمد مشمول مالیات از ضرایب مالیاتی متناسب با فعالیت مودی و مرتبط به سال مالیاتی مربوط مندرج در دفترچه ضرایب مالیاتی موضوع ماده (154) قانون مالیاتهای مستقیم مصوب1380/11/27 آن استفاده شود . بدیهی است در صورتی که برای تعیین درآمد مشمول مذکور در دفترچه ضرایب سال عملکرد مربوط ضریبی تعیین نشده باشد از طریق تبصره (3) ماده (154) قانون مذکور اقدام لازم صورت پذیرد.در اجرای مقررات این بند جریمه موضوع ماده 192 قانون مالیات های مستقیم از درآمدهای کتمان شده حسب مقررات قابل مطالبه می باشد.

18-در راستای سیاست های اصولی سازمان مبنی بر تعامل با مودیان مالیاتی و رعایت اصل اعتماد به منظور ارتقای فرهنگ خود اظهاری مالیاتی و با توجه به اینکه اطلاعات حساب های بانکی فی نفسه موید در آمد اشخاص نمی باشد ، کلیه ادارات امور مالیاتی در فرآیند حسابرسی مالیاتی تراکنش های بانکی مشکوک برای جمع آوری اسناد و مدارک و ارائه توضیحات لازم توسط مودیان مالیاتی، مهلت کافی و مورد نیاز را در نظر بگیرند. بدیهی است در اجرای مفاد این بند یکی از مهمترین اسناد و مدارک برای تعیین درآمد مشمول مالیات، اظهارات مکتوب مودیان در خصوص تراکنش های بانکی می باشد. بنابراین در مواردی که مودی در اظهار مکتوب خود ماهیت هر یک از تراکنش های بانکی سال 1397 و قبل از آن را اعلام نماید، در صورتی که اسناد و مدارک مثبته ای دال بر خلاف اظهارات مودی بدست نیاید، ملاک و مبنای رسیدگی ادارات امور مالیاتی قرار می گیرد. چنانچه متعاقبا اسناد و مدارک مثبته ای دال بر فعالیت های اقتصادی مودی که بر خلاف اظهارات وی می باشد ، بدست آید و این اسناد و مدارک ملاک مطالبه مالیات و جرائم متعلقه با رعایت مقررات قرار گیرد، با عنایت به مفاد ماده 191 قانون مالیات های مستقیم جرائم مالیاتی آن قابل بخشودگی نیست.

19- در اجرای مقررات ماده 237 قانون مالیات های مستقیم مصوب اسفند ماه 1366 و اصلاحیه های بعدی ، ادارات امور مالیاتی موظفند در صورت استعلام مودی در خصوص نحوه تشخیص یا محاسبه مالیات، تصویر گزارش نهایی و جزییات گزارشی که مبنای صدور برگ تشخیص قرار گرفته است را به مودی تسلیم نماید و هرگونه توضیحی در این خصوص بخواهد به او بدهند. همچنین با اتخاذ ملاک از مقررات مذکور در این بند، ادارات امور مالیاتی مکلفند در صورت درخواست کتبی مودی، لوح فشرده یا تصویر تراکنش های بانکی مبنای محاسبه را به وی تحویل دهند . عدم رعایت مفاد این بند به منزله عدم رعایت موازین و نقض قوانین و مقررات بوده و تخلف اداری محسوب می شود .

20-در مواردی که شخص حقیقی یا حقوقی صاحب حساب مدعی است وجوه واریزی به حساب وی مربوط به شخص یا اشخاص دیگری بوده که وی به عنوان حق العمل کار یا کارگزار یا نماینده برای آنها فعالیت می نموده است با امعان نظر به مقررات ماده 357 قانون تجارت و در صورت معرفی صاحبان اصلی کالا و احراز این امرتوسط ماموران رسیدگی کننده، محاسبه درآمد مشمول مالیات برای صاحب حساب( حق العمل کار ، کارگزار یا نماینده ) صرفا” بر مبنای مبلغ حق العمل دریافتی انجام گیرد. در این راستا اطلاعات مربوط به تراکنش های مذکور حسب دستور مدیرکل امور مالیاتی جهت رسیدگی به درآمد مشمول مالیات صاحب کالا ( آمر) در اختیار گروه رسیدگی ویژه یا در صورت عدم ارتباط با اداره کل دریافت کننده تراکنش ها، به اداره کل ذبربط ارسال و مراتب به دفتر مبارزه با فرار مالیاتی و پولشویی اعلام گردد. باید توجه داشت در بسیاری از کسب و کارها از جمله مشاوران املاک، نمایشگاه های اتومبیل و فعالیت های دلالی و حق العمل کاری امکان دارد بسیاری از واریزی های بانکی مربوط به طرفین معامله و فعالیت های کسب و کار مودی باشد که این مورد باید در حسابرسی مورد توجه قرار گیرد.

21- اداره کل امور مالیاتی ذیصلاح برای رسیدگی به تراکنش های بانکی ارسالی مودیان فاقد پرونده و سابقه مالیاتی، اداره کل امور مالیاتی محل اشتغال صاحب حساب ( در صورت داشتن محل فعالیت ) یا اداره کل امور مالیاتی محل سکونت صاحب حساب خواهد بود. در این گونه موارد و همچنین در مواردی که مودی در ادارات کل امور مالیاتی دارای پرونده باشد و بین ادارات کل امور مالیاتی از حیث تعیین اداره کل امور مالیاتی ذی صلاح اختلاف باشد، معاونت درآمدهای مالیاتی به عنوان مرجع تعیین اداره کل امور مالیاتی ذیصلاح اقدام خواهد نمود.

22-رعایت کامل مفاد قانون مالیاتهای مستقیم و مالیات بر ارزش افزوده و بخشنامه ها و دستورالعمل های صادره در رسیدگی مالیاتی برای ماموران مالیاتی و مراجع دادرسی مالیاتی در اجرای این بخشنامه مورد تاکید می باشد.همچنین گزارش رسیدگی در اجرای این بخشنامه تحت نظارت مستقیم ، مستمر و دقیق کمیته موضوع بند یک فوق تنظیم گردد.

23-معاونت فناوری های مالیاتی موظف است حسب درخواست معاونت حقوقی و فنی مالیاتی، ترتیبات لازم برای نظارت و

پیگیری نتیجه اقدامات ادارات کل امور مالیاتی در رسیدگی به تراکنش های بانکی در اجرای این بخشنامه را بصورت سیستمی فراهم نماید.

24-این بخشنامه جایگزین دستورالعمل های شماره 200/96/505 مورخ 1396/02/24 و شماره200/96/525 مورخ1396/10/02 گردیده و مفاد آن در خصوص کلیه پرونده های تراکنش های بانکی مطرح در مراحل رسیدگی و دادرسی مالیاتی جاری است.

25- مسئولیت حسن اجرای این بخشنامه با مدیران کل امور مالیاتی ذی ربط بوده و دادستانی انتظامی مالیاتی و دفتر مبارزه با فرار مالیاتی و پولشویی بر اجرای آن نظارت خواهند داشت.12/19-67

بطور حتم آشنایی با مراحل رسیدگی مالیاتی و اعتراض به مبلغ مالیات تشخیصی توسط سازمان امور مالیاتی حق مودیان مالیاتی بر شمرده می شود . به طور کلی دامنه وسیعی از اشخاص با سازمان امور مالیاتی ارتباط داشته و یا به طور حتم در آیندهای نه چندان دور خواهد داشت.

شکایت از مبلغ و نحوه محاسبه مالیات

تا زمانی که با چگونگی مراحل رسیدگی مالیاتی به عملکرد ماموران مالیاتی آشنا نباشید نمیتوانید از حقوق خود دفاع کنید. پس این شما و این هم آشنایی با مراحل رسیدگی به شکایات مالیاتی .

مراجع اداری

در مرحله اول از مراحل رسیدگی مالیاتی ، مؤدی ظرف سی روز پس از ابلاغ برگ تشخیص میتواند به مندرجات برگ تشخیص اعتراض نماید. در ابتدا جهت کوتاه نمودن مسیر رسیدگی، اعتراض به صورت اداری مورد رسیدگی قرار میگیرد و طبق مقررات ماده ۲۳۸ قانون مالیاتهای مستقیم، در مواردی که برگ تشخیص مالیات صادر و به مؤدی ابلاغ میشود،

چنانچه مؤدی نسبت به آن معترض باشد میتواند ظرف سی روز از تاریخ ابلاغ شخصاً یا توسط وکیل تامالاختیار خود ( کارمند حقوق بگیر و یا وکیل قانونی ) به اداره امور مالیاتی مراجعه و با ارائه دلایل و اسناد و مدارک کتباً تقاضای رسیدگی مجدد نماید. مسئول مربوط موظف است پس از ثبت درخواست مؤدی در دفتر مربوط و ظرف مهلتی که نباید بیش از سی روز از تاریخ ثبت درخواست وی باشد، به موضوع رسیدگی و در صورتی که دلایل و اسناد و مدارک ابراز شده را برای رد مندرجات برگ تشخیص کافی دانست، آن را رد و مراتب را در ظهر برگ تشخیص درج و امضا نماید و در صورتی که دلایل و اسناد و مدارک ابرازی را مؤثر در تعدیل درآمد تشخیص دهد و نظر او مورد قبول مؤدی قرار گیرد، مراتب ظهر برگ تشخیص منعکس و به امضای مسئول و مؤدی خواهد رسید .

درخصوص مراجع اداری باید بدانیم

همچنین، سازمان امور مالیاتی کشور میتواند حسب درخواست ادارات کل امور مالیاتی، اختیار توافق با مؤدی موضوع این ماده را موقتاً به رئیس گروه مالیاتی تفویض نماید و در مواردیکه رسیدگی مجدد مسئول مربوط منجر به توافق نگردد مانع از رسیدگی مسئول بالاتر حداکثر تا سطح مدیر کل بارعایت مهلت مقرر در قانون نخواهد بود. در واقع در این مرحله قانونگذار برای جلوگیری از وارد شدن پرونده در جریان حل اختلاف به شیوه شبه قضایی و تحمیل هزینههای اضافی و اتلاف وقت و تأخیر در پرداخت مالیات، حل اختلاف به روش اداری و توافق را سفارش نموده است و لذا در صورتی که موجبات رضایت مؤدی فراهم گردد ظهر برگ تشخیص به امضای مؤدی و مسؤول مربوطه میرسد و اختلاف موجود بین مؤدی و دستگاه مالیاتی حل و فصل گردیده و برگ قطعی مالیات صادر و مؤدی موظف به پرداخت مالیات متعلق خواهد بود.

اما در صورتی که مسئول مربوطه در اداره امور مالیاتی دلایل و اسناد و مدارک ابرازی مؤدی را برای رد برگ تشخیص یا تعدیل درآمد مؤثر تشخیص ندهد و توافقی حاصل نشود، باید مراتب را مستدلاً در ظهر برگ تشخیص منعکس و پرونده امر را برای رسیدگی به هیأت حل اختلاف ارجاع نماید. همچنین در مواردی که برگ تشخیص مالیات به لحاظ امتناع مودی، بستگان یا خادمان وی و یا عدم حضور آنها در محل اقامتگاه مودی، ابلاغ قانونی شده و مؤدی در جهت تمکین یا توافق و پرداخت مالیات اقدام نکرده باشد، در حکم معترض به برگ تشخیص شناخته شده و پرونده به هیأت حل اختلاف مالیاتی بدوی ارجاع داده میشود.

هیأت حل اختلاف مالیاتی بدوی

حل و فصل اختلاف در خارج از دستگاه قضایی که امروزه در اکثر قوانین مرسوم و پدید آمده است؛ به لحاظ حذف یا کاهش تشریفات مربوط به دادرسی، موجب تسریع در رسیدگی و جلوگیری از اطاله دادرسی است و از سوی دیگر این هیأتها به صورت تخصصی به موضوع رسیدگی مینمایند. همچنین تشکیل مراجع مختلف حل اختلاف مالیاتی در جهت اجرای عدالت مالیاتی است. مرجع رسیدگی به کلیه اختلافات مالیاتی به جز در مواردی که ضمن مقررات قانون مالیاتهای مستقیم مرجع دیگری پیش بینی شده باشد، هیأت حل اختلاف مالیاتی است.

هر هیأت حل اختلاف مالیاتی از سه نفر به شرح ذیل تشکیل خواهد شد: یک نفر نمایندهی سازمان امور مالیاتی کشور، یک نفر قاضی اعم از شاغل یا بازنشسته، در صورتی که قاضی بازنشسته واجد شرایطی در شهرستانها یا مراکز استانها وجود نداشته باشد، بنا به درخواست سازمان امور مالیاتی کشور، رئیس قوه قضاییه یک نفر قاضی شاغل را برای عضویت هیأت معرفی خواهد نمود، یک نفر هم نماینده از اطاق بازرگانی و منابع و معادن یا اتاق تعاون یا جامعه حسابداران رسمی یا مجامع حرفهای یا تشکلهای صنفی یا شورای اسلامی شهر به انتخاب مؤدی که برگ تشخیص مالیات ابلاغ قانونی شده باشد و یا هم زمان با تصمیم اعتراض به برگ تشخیص در مهلت قانونی مؤدی انتخاب خود را ننماید. سازمان امور مالیاتی با توجه به نوع فعالیت مؤدی یا موضوع مالیات مورد رسیدگی از بین نمایندگان مزبور یک نفر را انتخاب خواهد کرد.

ترتیب و نحوه رسیدگی

در ادامه مراحل رسیدگی مالیاتی با وصول اعتراض کتبی و بلافاصله پس از تعیین وقت جلسه رسیدگی باید اوقات رسیدگی هیأت حل اختلاف مالیاتی در مورد هر پرونده به ادارهی امور مالیاتی و مؤدی ابلاغ گردد. فاصلهی تاریخ ابلاغ و روز تشکیل جلسهی رسیدگی هیأت نباید کمتر از ده روز باشد، مگر به درخواست مؤدی و موافقت واحد مربوط.

در موقع طرح پرونده در هیأت، نمایندهی اداره امور مالیاتی باید در جلسات مقرر هیأت شرکت کند و برای توجیه مندرجات برگ تشخیص و نظریات خود دلایل کافی اقامه کند و توضیحات لازم را بدهد. عدم حضور مؤدی مالیاتی یا نماینده وی یا نماینده سازمان مالیاتی مانع از رسیدگی هیأت نخواهد شد.

در صورتی که پرونده ناقص یا محتاج به رسیدگی و تحقیق باشد که صدور قرار رفع نقص یا رسیدگی و تحقیق مجدد را ایجاب نماید، هیأت مسائل مورد نظر را به طور صریح و روشن در متن جلسه قرار تعیین خواهد نمود. هیأت باید حداکثر مدت لازم برای اجرای قرار را در متن صورت جلسه مزبور قید نماید. پس از تکمیل پرونده و رسیدگیهای لازم، هیأت مبادرت به صدور رأی و ابلاغ آن مینماید.

هیأت حل اختلاف تجدیدنظر

در ادامه مراحل رسیدگی مالیاتی به موجب قانون الحاق یک ماده به عنوان ماده ۲۴۷ به قانونهای مالیاتهای مستقیم مصوب اسفند ۱۳۶۶ و اصلاحات بعدی آن که در تاریخ ۲۰/۲/۱۳۸۸ مجلس شورای اسلامی تصویب و به تأیید شورای نگهبان رسیده آرای هیأتهای حل اختلاف مالیاتی بدوی قطعی و لازم الاجراست مگر این که ظرف مدت بیست روز از تاریخ ابلاغ رأی براساس ماده ۲۰۳ این قانون و تبصرههای آن به مؤدی از طرف مأموران مالیاتی مربوط یا مؤدیان مورد اعتراض کتبی قرار گیرد که در این صورت پرونده جهت رسیدگی به هیأت حل اختلاف مالیاتی تجدیدنظر ارائه خواهد شد.

رأی هیأت حل اختلاف مالیاتی تجدیدنظر قطعی و لازمالاجرا خواهد بود. بر این اساس، مؤدی مالیاتی مکلف است مقدار مالیاتی مورد قبول خود را پرداخت و نسبت به مازاد بر آن اعتراض خود را در مدت مقرر تسلیم کند و نمایندگان عضو هیأتهای حل اختلاف مالیاتی نباید قبلاً نسبت به موضوع مطروحه اظهارنظر داشته یا رأی داده باشند. در صورتی که رأی صادره هیأت بدوی از سوی یکی از طرفین مورد اعتراض تجدیدنظرخواهی قرار گرفته باشد در مرحله تجدیدنظر فقط به ادعای آن طرف رسیدگی و رأی صادر خواهد شد.

در ادامه باید بدانیم :

همچنین آرای قطعی هیأتهای حل اختلاف مالیاتی به استثناء مواردی که رأی هیأت حل اختلاف مالیاتی بدوی با عدم اعتراض مؤدی یا مأمور مالیاتی مربوط قطعیت مییابد برابر مقررات ماده ۲۵۱ این قانون قابل شکایت و رسیدگی در شورای عالی مالیاتی خواهد بود و نیز در مواردی که شکایت مؤدیان مالیاتی از آرای هیأتهای بدوی از طرف هیأت حل اختلاف مالیاتی تجدیدنظر رد شود و همچنین شکایت از آرای هیأتهای تجدیدنظر از طرف شعب شورای عالی مالیاتی مردود اعلام شود،

برای هر مرحله معادل یک درصد تفاوت مالیات موضوع رأی مورد شکایت و مالیات ابزاری مؤدی در اظهارنامه تسلیمی، هزینه رسیدگی تعلق میگیرد که مؤدی مکلف به پرداخت آن خواهد بود.

بنابراین؛ در مراحل رسیدگی مالیاتی در حال حاضر رسیدگی به اختلافات مالیاتی در هیأتهای حل اختلاف به صورت ماهوی و دو مرحلهای صورت میگیرد و رأی هیأت حل اختلاف که در موعد قانونی از آن تجدیدنظرخواهی نشده باشد و نیز رأی هیأت حل اختلاف پس از صدور قطعی و پس از ابلاغ لازم الاجرا است. همچنین هیأت حل اختلاف تجدیدنظر همانند هیأت بدوی از سه نفر مندرج در ماده ۲۴۴ تشکیل خواهد شد و با حضور سه نفر جلسه رسمیت دارد. بدیهی است که اعضای هیأت تجدیدنظر نسبت به موضوع مطروحه نبایستی قبلاً اظهارنظر داشته یا رأی داده باشند و نیز ترتیب و نحوه رسیدگی در هیأت تجدیدنظر همانند هیأت بدوی میباشد.

هیأت موضوع ماده ۲۱۶ قانون مالیاتهای مستقیم

در ادامه مراحل رسیدگی مالیاتی مرجع رسیدگی به شکایات ناشی از اقدامات اجرایی راجع به مطالبات دولت از اشخاص حقیقی و حقوقی که طبق مقررات اجرایی مالیاتها قابل مطالبه و وصول میباشد، هیأت حل اختلاف مالیاتی خواهد بود.

به شکایت مزبور به فوریت و خارج از نوبت رسیدگی و رأی صادر خواهد شد رأی صادره قطعی و لازم الاجرا است.

در مورد مالیاتهای مستقیم در صورتی که شکایت حاکی از این باشد که وصول مالیات قبل از قطعیت به موقع اجرا گذارده شده است هرگاه هیأت حل اختلاف مالیاتی شکایت را وارد دانست ضمن صدور رأی به بطلان اجراییه حسب مورد رسیدگی و دستور اقدام لازم صادر یا نسبت به درآمد مشمول مالیات مؤدی، رسیدگی و رأی صادر خواهد کرد.

در مورد مالیاتهای غیرمستقیم هرگاه شکایت اجرایی از این جهت باشد که مطالبهی مالیات قانونی نیست مرجع رسیدگی به این شکایت نیز هیأت حل اختلاف مالیاتی خواهد بود.

هیأت سه نفره منتخب وزیر امور اقتصادی و دارایی

این مرجع در مراحل رسیدگی مالیاتی به عنوان یکی از طرق فوق العاده رسیدگی به شکایات از مالیاتهای غیر مستقیم و نیز مالیاتهای قطعی موضوع قانون مالیاتهای مستقیم که در مرجع دیگری قابل طرح نباشد (مانند مواردی که به علت انقضای مهلتهای اعتراض قابل طرح در مرجع دیگری نیست) است که طی آن به شکایت مودی دایر بر غیر عادلانه بودن مالیات که مستنداً به مدارک و دلایل کافی است، رسیدگی میشود و طی آن وزیرامور اقتصادی و دارایی میتواند پرونده امر را به هیأتی مرکب از سه نفر به انتخاب خود جهت رسیدگی ارجاع نماید. رأی هیأت به اکثریت آرا قطعی و لازم الاجرا میباشد؛ همچنین با توجه به شبه قضایی بودن این هیأت آرای آن نیز قابل شکایت در دیوان عدالت اداری میباشد.

شورای عالی مالیاتی

شورای عالی مالیاتی به عنوان مرجع عالی که دارای وظایف مهمی میباشد، تلقی میگردد و در برخی موارد به عنوان بازوی مشورتی رئیس کل سازمان امور مالیاتی یا وزیر امور اقتصادی و دارایی به شمار میآید. شورای عالی مالیاتی مرکب از ۲۵ نفر عضو که از بین اشخاص صاحب نظر، مطلع و مجرب در امور حقوقی، اقتصادی، مالی، حسابداری و حسابرسی که حداقل دارای مدرک تحصیلی کارشناسی باشند به پیشنهاد رئیس کل سازمان امور مالیاتی و حکم وزیر امور اقتصادی و دارایی منصوب میگردند. دوره عضویت اعضا سه سال میباشد و در این مدت قابل تغییر نیستند. یکی از وظایف شورای عالی مالیاتی، رسیدگی به اعتراضات مؤدی و اداره امور مالیاتی نسبت به آرای قطعی هیأتهای حل اختلاف مالیاتی(به استثنای مواردی که رای هیات حل اختلاف مالیاتی بدوی با عدم اعتراض مودی یا مامور مالیاتی مربوط قطعیت یافته) است.

در این مورد شورای عالی مالیاتی دارای هشت شعبه میباشد و هر شعبه مرکب از سه عضو خواهد بود. رسیدگی در شورای عالی مالیاتی به صورت شکلی میباشد و در صورت نقض رأی هیأت حل اختلاف به هیأت دیگری ارجاع خواهد شد که هیأت مذکور مکلف است طبق نظریه شورا عمل نماید.

مرحله شورای عالی مالیاتی

مؤدیان مالیاتی یا اداره امور مالیاتی میتوانند در صورت شکایت نسبت به آرای قطعی هیأت حل اختلاف مالیاتی از لحاظ عدم رعایت قوانین و مقررات موضوعه یا نقص رسیدگی، دعوای خود را ظرف یک ماه از تاریخ ابلاغ رأی قطعی هیأت، با اعلام دلایل کافی در شورای عالی مالیاتی اقامه نمایند. شعبه مربوطه موظف است بدون ورود در ماهیت امر صرفاً از لحاظ رعایت تشریفات و کامل بودن رسیدگیهای قانونی و مطابقت مورد با قوانین موضوعه به موضوع رسیدگی کرده و با استناد به جهات و اسباب و دلایل قانونی رأی مقتضی بر نقض رأی هیأت حل اختلاف مالیاتی یا رد شکایت مزبور صادر کند. رأی شعبه با اکثریت آرا مناط اعتبار است.

در صورت نقض رأی در شعبه، پرونده امر جهت رسیدگی مجدد به هیأت حل اختلاف مالیاتی دیگر (هم عرض) ارجاع خواهد شد و در صورتی که در آن محل یک هیأت بیشتر نباشد به هیأت حل اختلاف مالیاتی نزدیکترین شهری که با محل مزبور در محدوده یک استان باشد، ارجاع میشود مرجع مزبور با رعایت نظر شعبه شورای عالی مالیاتی، به موضوع مورد اختلاف مجدداً رسیدگی و رأی صادر میکند. رأیی که بدین ترتیب صادر میشود، قطعی و لازم الاجرا است.

همچنین

باید توجه داشت هرگاه مؤدی در طی مراحل رسیدگی مالیاتی از رأی هیأت حل اختلاف مالیاتی به شورای عالی مالیاتی شکایت نماید بایستی به میزان مالیات مورد رأی وجه نقد یا تضمین بانکی سپرده یا وثیقه ملکی معرفی یا ضمان معتبر که اعتبار ضامن مورد قبول اداره امور مالیاتی باشد معرفی نماید در این صورت هیأت حل اختلاف مالیاتی تا صدور رأی شورای عالی مالیاتی موقوف الاجرا میماند.همچنین، در صورتی که شکایت موری از سوی شعبه شورای عالی مالیاتی مردود اعلام شود؛ به میزان یک درصد تفاوت مالیات موضوع رای مورد شکایت و مالیات ابرازی مودی در اظهارنامه تسلیمی، هزینه رسیدگی تعلق خواهد گرفت که مودی مکلف به پرداخت آن است.

دیوان عدالت اداری

دیوان عدالت اداری در مراحل رسیدگی مالیاتی به عنوان مرجع قضایی بر عملکرد دستگاههای اجرایی و هیأتها و کمیسیونها نظارت دارد و این نظارت از طریق رسیدگی قضایی صورت میگیرد.این مرحله تقریبا آخرین مرحله از مراحل رسیدگی مالیاتی می باشد .

صلاحیت دیوان عدالت اداری، در ضمن فصل دوم قانون دیوان عدالت اداری مصوب ۱۳۸۵ احصا گردیده است که در جهت ایفای صلاحیت مزبور، چنانچه مودی به برگ تشخیص مالیات در موعد قانونی اعتراض ننموده باشد و موجب قانونی جهت طرح موضوع در هیات حل اختلاف مالیاتی بدوی وجود نداشته باشد و برگ تشخیص مالیات منتهی به صدور برگ قطعی مالیات شده باشد، در این صورت به موجب بند ۱ ماده ۱۳قانون فوق الذکر، مودی میتواند به عنوان اعتراض به تصمیم اداره مالیاتی در تشخیص مالیات مورد مطالبه، تقاضای رسیدگی در دیوان عدالت اداری را بنماید؛

همچنین به موجب بند ۲ ماده ۱۳قانون مذکور رسیدگی به اعتراضات و شکایات از آرا و تصمیمات قطعی هیأتهای حلاختلاف مالیاتی، منحصراً از حیث نقض قوانین و مقررات یا مخالفت با آنها در صلاحیت دیوان عدالت اداری میباشد.البته مراجع مصرح دراین بند حصری نبوده، و جنبه تمثیلی دارد و هر مرجعی با خصوصیات مراجع اختصاصی اداری با هر عنوانی از قبیل کمیسیون، هیأت، شورا و غیره که در خارج از سازمان قضایی تشکیل میشود؛ به جز در مواردی که به موجب قانون خاصی مستثنا گردیده است، تحت نظارت دیوان بوده و در صورت شکایت از آرای قطعی صادره از آنها مشمول صلاحیت دیوان در رسیدگی به آرای مراجع یاد شده میباشند؛ در نتیجه رسیدگی به اعتراض به آرای قطعی سایر مراجع ذیربط در حل و فصل اختلافات مالیاتی، مانند شورایعالی مالیاتی در صلاحیت دیوان عدالت اداری قرار دارد.

در ادامه

همانطور که در مراحل رسیدگی مالیاتی بیان شد؛ دیوان عدالت اداری، مرجع شکایت از آرای قطعی صادره از کلیه مراجع حلاختلاف مالیاتی میباشد؛ بنابراین عالیترین مرجع شکلی حلاختلاف مالیاتی نیز شمرده میشود. همچنین بند قانونی فوق الذکر تصریح دارد که شکایت از آرای مراجع مندرج در آن و مراجع مشابه، تنها میبایست از حیث نقض قوانین و مقررات یا مخالفت با آنها باشد؛ بنابراین در اینجا رسیدگی دیوان منحصراً جنبه شکلی دارد؛ به این معنی که اگر شعبه دیوان عدالت اداری رأی قطعی مراجع حل اختلاف مالیاتی را مطابق با قانون تشخیص نداده و فسخ نماید، رسیدگی مجدد را به هیأت دیگر یا شعبه دیگری محول مینماید؛ مگر این که با فسخ رأی مورد شکایت دیگر موضوعی برای رسیدگی باقی نماند و در هر صورت خود وارد رسیدگی در اصل موضوع نمیشود.رای دیوان عدالت اداری مگر در موارد خاص قطعی است.

همچنین در مواردی که اجرای تصمیمات و اقدامات مراجع ذیربط مالیاتی (از جمله واحد اجرا) بنا به اعلام خواهان ضمن دادخواست تقدیمی یا پس از آن موجب ورود خسارت گردد، در صورت احراز ، شعبه رسیدگیکننده به اصل دعوا میتواند دستور موقت مبنی بر توقیف عملیات اجرایی تا تعیین تکلیف قطعی شکایت صادر نماید

نکته قابل توجه در مراحل رسیدگی مالیاتی این که وجود امکان اعتراض شکلی نسبت به رأی مراجع اختصاصی اداری در سایر مراجع، نافی صلاحیت دیوان عدالت اداری به موجب بند ۲ ماده ۱۳ قانون دیوان عدالت اداری نخواهد بود، چرا که دیوان از صلاحیت رسیدگی به آرای قطعی مطلق مراجع اختصاصی اداری «از حیث نقض قوانین و مقررات و یا مخالفت با آنها» برخوردار است، مگر در مواردی که به موجب قانون مستثنی شده باشد؛ لذا، دیوان عدالت اداری، علاوه بر برخورداری از صلاحیت رسیدگی شکلی نسبت به آرای شعب شورای مالیاتی، همچنان که در رأی وحدت رویه شماره ۵۶۷- ۲۶/۸/۸۷ تصریح شده است؛

همچنین لازم به توضیح است

صلاحیت رسیدگی شکلی به شکایات از آرای قطعی هیأتهای حل اختلاف مالیاتی را دارا میباشد و محدودیت قانونی هم بر طرح دعوای همزمان از سوی مؤدی مالیاتی در دیوان و شورای عالی مالیاتی وجود ندارد و از این رو با توجه به اینکه در قانون برای مراجعه به دیوان مهلتی در نظر گرفته نشده است معترض میتواند طبق ماده ۲۵۱ قانون مالیاتهای مستقیم تا یک ماه پس از صدور رأی قطعی هیأتهای حل اختلاف مالیاتی نسبت به این آرا به شورای عالی مالیاتی شکایت نماید و صلاحیت شورا در این رابطه شکلی است.

همچنین؛ معترض میتواند همزمان از آرای هیأتهای حل اختلاف مالیاتی طبق بند ۲ ماده ۱۳ قانون دیوان عدالت اداری مصوب ۱۳۸۵، به دیوان شکایت نماید که رسیدگی دیوان نیز در این رابطه شکلی است. علاوه بر این موارد، برای معترض این امکان نیز وجود دارد که ابتدا به شورای عالی مالیاتی شکایت نماید و حتی اگر شورای عالی مالیاتی بر علیه او رأی صادر نمود از رأی شورا به دیوان عدالت اداری شکایت نماید.

با توجه به گستردگی وظایف روزمره دولت ها، ضروری است تا منابع لازم برای آن وجود داشته باشد. یکی از راههای تامین این بودجه درآمدهای مالیاتی میباشد که امروزه بزرگ ترین منبع پایدار درآمدی دولت ها در تامین بودجه می باشد.

بر اساس ماده 237 قانون مالیاتهای مستقیم، تشخیص مالیات باید براساس ماخذ صحیح ومتکی به دلایل و اطلاعات کافی باشد. ولی در برخی موارد مودیان مدعی به عدم رعایت قوانین و مقررات و تشخیص مالیات به صورت نادرست می باشند. در این صورت، قانون جهت رعایت حال مودیان و ایجاد اعتماد آنان امکان اعتراض به تشخیص دستگاه مالیاتی را فراهم نموده است. امکان اعتراض به عملکرد دستگاه مالیاتی از ابتدایی ترین حقوق مودیان می باشد . لذا علاوه براینکه به میزان مالیات یا امکان تعدیل و رعایت مقررات قانونی امکان اعتراض به مالیات وجود دارد ، تخلفات انتظامی ماموران مالیاتی نیز قابل تعقیب است.

توافق با اداره امور مالیاتی

در مواردی که برگ تشخیص مالیات صادر و به مودی ابلاغ شده و وی نسبت به آن معترض باشدمیتواند ظرف سی روز از تاریخ ابلاغ شخصا یا به وسیله وکیل تامالاختیار خود به اداره امور مالیاتی مراجعه و با ارائه دلایل و اسناد و مدارک کتبا تقاضای رسیدگی مجدد نماید. در ابتدا جهت کوتاه نمودن مسیر رسیدگی، اعتراض به صورت اداری مورد رسیدگی قرار می گیرد. در این مرحله بر اساس دلایل و اسناد و مدارک، مالیات تعدیل شده و یا جهت رسیدگی به هیات های حل اختلاف ارجاع می گردد.

هیئت حل اختلاف مالیاتی بدوی

رسیدگی در هیات ها اصولا به صورت حضوری بوده و مودی یا نماینده وی و نیز نماینده اداره امور مالیاتی می تواند در جلسه رسیدگی حاضر شوند. رسیدگی به پرونده های مالیاتی در این هیات ها به صورت تخصصی و با حضور قاضی، نماینده سازمان امور مالیاتی کشور و نماینده تشکل ها یا مجامع حرفه ای انجام می شود.

بر اساس ماده 247 قانون مالیاتهای مستقیم، آراء هیاتهای حل اختلاف بدوی غیر قطعی و قابل اعتراض ظرف مدت بیست روز از تاریخ ابلاغ رای به مودی می باشد.

هیات حل اختلاف مالیاتی تجدید نظر

در اصلاحات قانون مالیات های مستقیم در سال 1380 ماده 247 از مواد قانون مالیات ها حذف گردید و در واقع رسیدگی هیئت های حل اختلاف به صورت یک مرحله ای درآمد و اعتراض به آرای هیئت حل اختلاف فقط قابل رسیدگی در شورای عالی مالیاتی گردید. لیکن به موجب ماده واحده قانون الحاق یک ماده به عنوان ماده 247 به قانون مالیات های مستقیم در تاریخ 1388/2/20این ماده مجددا احیا گردید و به موجب آن در صورتی که آرای هیات های حل اختلاف بدوی ظرف بیست روز پس از ابلاغ (مطابق ماده 203) مورد اعتراض کتبی مودی یا ماموران مالیاتی قرار گیرد، قابل رسیدگی در هیئت حل اختلاف تجدید نظر خواهد بود.

نظر به این که رسیدگی های مقرر در شورای عالی مالیاتی یا دیوان عدالت اداری بسیار بطئی و طولانی است، قانون گذار پیش بینی نموده است که بسیاری از اختلافات مالیاتی در همان مراحل اول حل و فصل گردد. این راه حل، هم برای دستگاه مالیاتی سودمند است و هم مودیان مالیاتی، زیرا دستگاه مالیاتی هرچه سریع تر به وصول مالیات می پردازد و وضعیت مودی نیز روشن وشفاف می گردد.

شورای عالی مالیاتی

هر گاه مودی یا اداره امور مالیاتی در موعد مقرر نسبت به رأی قطعی هیأت حل اختلاف مالیاتی شکایت داشته باشد، مرجع رسیدگی به آن شورای عالی مالیاتی می باشد. این شورا به شکایات مطروحه که با دلایل و یا ارائه اسناد و مدارک صراحتا یا تلویحا ادعای نقض قوانین و مقررات موضوعه یا ادعای نقص رسیدگی شده باشد، بدون ورود به ماهیت امر صرفا از لحاظ رعایت تشریفات و کامل بودن رسیدگی های قانونی و مطابقت مورد با قوانین و مقررات موضوعه به موضوع رسیدگی و مستندا به جهات و اسباب و دلایل قانونی رأی مقتضی بر نقض آرای هیأتهای حل اختلاف مالیاتی و یا رد شکایت مزبور صادر می نماید.

هیئت مقرر در ماده 251 مکرر

این مرجع رسیدگی به عنوان یکی از طرق شکایت فوق العاده رسیدگی به شکایات از مالیات های قطعی می باشد که به علت انقضای مهلت های اعتراض قابل طرح در مرجع دیگری نیست. دستور رسیدگی در این مرجع که با وزیر امور اقتصادی و دارایی می باشد به هیئتی مرکب از سه نفر به انتخاب وزیر ارجاع می گردد. رای اکثریت قطعی و لازم الاجرا می باشد.

لازم به ذکر می باشد که آرای این هیئت قابل شکایت در دیوان عدالت اداری کشور می باشد.

Account حساب: اولین اصطلاح موجود در واژهنامۀ مجموعه مفاهیم و اصطلاحات حسابداری است. حساب سوابق مالی را بهصورت طبقهبندیشده در دفتر کل حفظ میکند.

Account Balance ماندۀ حساب: ماندۀ حساب به دو صورت است: اول ماندۀ بدهی و دوم ماندۀ بستانکار. ماندۀ بدهی یعنی جمع ورودیهای بدهی بیش از جمع بستانکاریها باشد و ماندۀ بستانکار یعنی جمع ورودیهای بدهی کمتر از جمع بستانکاریها باشد.

Accounting Equation معادلۀ حسابداری: معادلۀ حسابداری به این صورت است: داراییها = بدهیها + سرمایه. این معادله با اسناد مالی دقیق تراز میشود.

Accounting حسابداری: حساب سوابق مالی کسبوکارها را حفظ میکند. حسابداری، علاوه بر ثبت معاملات مالی، شامل ارائۀ گزارش، تحلیل و خلاصهسازی اطلاعات نیز هست.

Accounts Payable حساب پرداختنی: برابر با بدهیهای واحد تجاری و نشاندهندۀ پولی است که به دیگران بدهکار است.

Accounting Period دورۀ حسابداری: دورۀ حسابداری برای تمام صورتهای مالی (صورت سود و زیان، ترازنامه، صورت جریانهای نقدی) تعیین میشود. این دوره بازۀ زمانی گزارششده در صورتها را بیان میکند.

Accounts Receivable حسابهای دریافتنی: از جمله رایج ترین مفاهیم و اصطلاحات حسابداری و برابر با داراییهای واحد تجاری و نشاندهندۀ پولی است که از سایرین طلب دارد.

Accrual Accounting حسابداری تعهدی: حسابداری تعهدی معاملات مالی را در هنگام وقوع آنها، نه زمان پرداخت وجه نقد، ثبت میکند. برای مثال، حسابداری تعهدی مربوط به زمانی است که کالاها بدون پرداخت دریافت میشوند.

Accruals اقلام تعهدی: اقلام تعهدی درآمدهای کسبشده و هزینههای انجامشده را تأیید میکند، حتی اگر معاملۀ نقدی صورت نگرفته باشد.

Accrued Expense هزینههای معوق: هزینهای را که انجام شده اما هنوز پرداخت نشده است هزینۀ معوق میگویند.

Accrual Basis مبنای تعهدی: مبنای تعهدی نوعی روش حسابداری با کارکردهای زیادی نظیر شناسایی درآمدهای کسبشده، صرفنظر از زمان کسب آنها، و هزینههای انجامشده، صرفنظر از زمان پرداخت آنها، است. به عبارت دیگر، مبنای تعهدی وظیفۀ ثبت تمام انتقالات مالی را در هنگام وقوع دارد، یعنی در دورهای که این انتقالات انجام شدهاند.

Amortization استهلاک: بدهیها را از طریق پرداختهای مساوی که شامل بهره نیز میشود کاهش میدهد.

Allocation تخصیص: اصطلاح حسابداری تخصیص یعنی روش اختصاص سرمایه به دورهها یا حسابهای مختلف. برای مثال، تخصیص هزینهها ممکن است طی چند ماه (نظیر مورد بیمه) یا به چند ادارۀ مختلف (کاری که اغلب با هزینههای اداری برای شرکتهایی با بخشهای مختلف انجام میشود) صورت گیرد.

Asset دارایی: اقلام ارزشمندی که تحت مالکیت هستند.

Audit حسابرسی: حسابرسی یعنی ارزیابی و بررسی رسمی اسناد سازمانها برای اطمینان از کیفیت، بررسی کنترل داخلی، حذف کلاهبرداریها و بررسی اثربخشی سیاستها.

Audit Trail زنجیرۀ عطف حسابرسی: از این طریق، معاملات مالی در منبع خودشان ردیابی میشوند.

Auditors حسابرسان: اسناد و حسابهای مالی را برای ارزیابی دقت و شرایط مالی نهاد تجاری بررسی میکنند.

Balance Sheet ترازنامه: تصویری فوری از داراییها، بدهیها و سرمایه در تاریخی معین ارائه میدهد. صورت مالیای است که در مورد تمام داراییها، بدهیها و سرمایه شرکت گزارش میدهد. همانطور که از نامش پیداست، ترازنامه از معادله «داراییها = بدهیها + سرمایه» پیروی میکند.

Bookkeeping دفترداری: ثبت معاملات مالی در سیستم حسابداری.

Book Value ارزش دفتری (BV): بهعنوان دارایی مستهلک میشود و ارزش خود را از دست میدهد. ارزش دفتری همچنین ارزش اصلی داراییها را نشان میدهد و کمتر از هر استهلاک انباشتهای است.

ﺑﻮدﺟﻪ Budget: بودجه تمام دارایی مورد نیاز سال آینده است. این کلمه از اصطلاحات حسابداری است که در تمام شاخههای اقتصاد کاربرد دارد.

Business (or Legal) Entity واحد تجاری (یا حقوقی): واحد تجاری نوعی کسبوکار یا ساختار حقوقی است. تشکیلات رایج شرکتها شامل مالک انفرادی، مشارکت، شرکت با مسئولیت محدود (LLC) است. هر واحد مجموعهای منحصربهفرد از نیازها، قوانین، و نتایج مالیاتی است.

Budgeting بودجهبندی: بودجهبندی شامل ایجاد برنامهای مالی برای کنترل نقدینگی است.

Capital Stock سهام سرمایه: عبارت است از مقدار کل سهام عادی و ممتاز منتشرشده از سوی شرکت.

Capital Surplus مازاد سرمایه: عبارت است از مبلغی بیشتر از ارزش اسمی سهم سهام عادی.

Capitalized Expense هزینۀ سرمایهای: عبارت است از هزینههای انباشته که بهمرور زمان خرج میشوند.

Cash Flow جریان نقدینگی: تفاضل پول واردشده و خارجشده. جریان منفی نشاندهندۀ بیشتر بودن پول خارجشده نسبت به پول واردشده و جریان مثبت نشاندهندۀ بیشتر بودن پول واردشده نسبت به پول خارجشده است. جریان نقدینگی در حسابداری اصطلاحی است که برای ورودی و خروجی پول نقد در واحدی تجاری استفاده میشود. جریان نقدینگی خالص برای دورۀ زمانی به این صورت محاسبه میشود: موجودی نقدی ابتدای دوره منهای موجودی نقدی انتهای دوره. رقم مثبت بیانگر آن است که ورودی جریان نقدی به داخل سازمان بیشتر از خروجی آن بوده و رقم منفی بیانگر عکس این قضیه است.

Cash-Basis Accounting حسابداری نقدی: دریافت پول نقد از طریق درآمدها و پرداخت هزینهها را ثبت میکند.

Certified Public Accountant CPA حسابدار رسمی (CPA): حسابدار رسمی عنوانی حرفهای است که حسابداران با گذراندن آزمون CPA و واجد شرایط شدن از لحاظ تحصیل و تجربیات کاری، که در دولتهای مختلف متفاوت است، کسب میکنند.

Chart of Accounts فهرست حسابها: لیست حسابهای سازمان که برای ثبت معاملات مالی استفاده میشود.

Closing the Books/Year End Closing بستن حسابها و دفاتر/ بستن حسابها در پایان سال: بستن حسابها و دفاتر در پایان دورههای سالانه انجام میشود و سال جدید با حساب و دفاتر پاک شروع میشود.

Cost Accounting حسابداری بهای تمامشده: در داخل سازمان انجام میشود تا هزینۀ عملیات را تعیین و بودجۀ افزایش راندمان را مشخص کند.

Cost of Goods Sold هزینۀ کالاهای فروختهشده (COGS): هزینۀ کالاهای فروختهشده هزینهای است که ارتباط مستقیمی با تولید کالا یا خدمات دارد. هزینههای مورد نیاز برای ادارۀ واحد تجاری در این دسته قرار نگرفتهاند. هزینۀ مواد خام یا نیروی کار مستقیم برای ارائۀ خدمات نمونههایی از COGS هستند.

Credit بستانکاری: در ستون سمت راست حسابها وارد میشود. بدهیها، سرمایه و درآمدها در سمت بستانکاری افزایش مییابند.

Debit بدهی: در ستون سمت چپ حسابها وارد میشود. داراییها و هزینهها در سمت بدهیها افزایش مییابند. بستانکاری و بدهی از محبوبترین مفاهیم و اصطلاحات حسابداری هستند.

Departmental Accounting حسابداری دوایر: درآمد، هزینهها و سود خالص هر اداره را نشان میدهد.

Depreciation استهلاک: کاهش ارزش دارایی با گذر زمان. استهلاک اصطلاحی است که برای کاهش ارزش دارایی در طول زمان استفاده میشود. بهطور کلی، دارایی، برای تضمین استهلاک خود، باید از ارزش قابلتوجهی برخوردار باشد. خودرو و لوازم از جمله داراییهای رایجی هستند که دچار استهلاک میشوند. استهلاک تحت عنوان هزینه در صورتحساب درآمد ثبت میشود و بهصورت «هزینۀ غیرنقدی» طبقهبندی میشود زیرا تأثیر مستقیمی بر جایگاه نقدینگی سازمان ندارد.

Diversification تنوعبخشی: تنوعبخشی یکی از شیوههای کاهش خطر است. هدف از تنوعبخشی اختصاص سرمایه به چندین دارایی است، طوری که عملکرد هرکدام از داراییها عملکرد کل را نشان ندهد.

Dividends سود سهام: سودی که از شرکت عاید سهامداران میشود.

Double-Entry Bookkeeping دفترداری دوطرفه: مستلزم ثبت بدهیها و بستانکاریها برای هر معاملۀ مالی است.

Double-Entry Bookkeeping حسابداری دوطرفه: حسابداری دوطرفه معاملات مالیای را ثبت میکند که هر معامله در آن در دو یا چند حساب وارد میشود. بهعلاوه، شامل ثبت دو طرفه و خودتراز نیز هست. بدهی کل باید با بستانکاری کل برابری کند. این بدان معناست که هر ورودی دارای یک اثر برابر و یک اثر متضاد است.

Equity سرمایه: بیانگر ارزش مالکیت شرکت است. سرمایه بیانگر ارزش باقیمانده پس از تسویۀ بدهیهاست. معادلۀ «داراییها = بدهیها + سرمایه» را به یاد آورید. اگر بدهیها را از دارایی کم کنید، آنچه باقی میماند سرمایه است که سهم سرمایهگذاران و مالکان سازمان است.

Enrolled Agent EA نمایندۀ ثبتنامی (EA): نمایندۀ ثبتنامی عنوانی در حسابداری حرفهای است. این عنوان به کسانی اطلاق میشود که آزمونهای نشاندهندۀ مهارت در مالیات شخصی و تجاری را با موفقیت پشت سر بگذارند. نمایندگان ثبتنامی معمولاً به دنبال تکمیل پروندههای مالیاتی مشاغل هستند تا از مطابقت آنها با سرویس درآمد داخل (IRS) مطمئن شوند.

Expense Cost مخارج: مخارج به وجهی اطلاق میشود که از سوی سازمان یا واحد تجاری پرداخت میگردد. برای مثال، میتوان به دادن چک به کارمندان، بازپرداخت حقوق کارمندان، پرداخت به فروشندگان برای خدمات یا کالاها اشاره کرد. مخارج یعنی تمام خرجهایی که بهواسطۀ کسبوکار ایجاد میشود. مخارج از جمله اصطلاحات حسابداری پرطرفدار و پرکاربرد است.

هیئت تدوین استانداردهای حسابداری مالی FASB : یعنی هیئت تدوین استانداردهای حسابداری مالی. این هیئت مقامی مستقل، خصوصی و غیردولتی است که وظیفۀ تدوین اصول حسابداری در آمریکا را برعهده دارد.

Financial Accounting حسابداری مالی: شاخهای از حسابداری است که گزارشهای مالی را برای کاربران خارجی آماده میکند.

Financial Statement صورتهای مالی: فعالیتهای مالی واحدهای تجاری را با جزئیات بیان میکنند. صورتهای مالی مجموعهای از گزارشهاست که دیدگاهی اجمالی از فعالیتهای مختلف مالی واحدهای تجاری را در برهۀ زمانی خاصی نشان میدهد. این صورتها فعالیتهای مالی شکلگرفته در سازمان را بهگونهای متفاوت نشان میدهند. سه مورد از مهمترین جنبههای صورتهای مالی عبارتند از: حساب سود و زیان، ترازنامه و صورت جریان نقدینگی.

Fiscal Year سال مالی: سال مالی دورهای متشکل از ۱۲ ماه متوالی است که از سوی سازمان و در قالب دورۀ حسابداری انتخاب میشود و ممکن است لزوماً سال تقویمی نباشد. سال مالی عمومی در هند از ابتدای آوریل تا آخر مارس است.

Fixed Asset داراییهای ثابت: داراییهای ثابت از اصطلاحات حسابداری است که در دورۀ زمانی طولانیای مانند تجهیزات یا ساختمانها استفاده میشوند.

Fixed Cost هزینههای ثابت (FC): هزینۀ ثابت هزینهای است که با حجم فروش تغییری نمیکند. برای مثال، در صورتی که شرکت فروش بیشتری داشته باشد، اجاره و حقوق تغییری نمیکنند. هزینههای متغیر برعکس هزینههای ثابت هستند.

Fund Balance OR Net Assets ماندهحساب مستقل (داراییهای خالص): ماندهحساب مستقل بیانگر داراییهای خالص شرکت است. برای محاسبۀ ماندهحساب مستقل باید تمام بدهیها را از دارایی کل کم کنید. همچنین، هرگونه درآمد مازاد بر هزینه یا ارزش انباشته یا استهلاک سرمایه در پایان سال مالی به دارایی خالص تبدیل میشود.

Generally Accepted Accounting Principles اصول عمومی پذیرفتهشده در حسابداری : GAAP یعنی اصول عمومی پذیرفتهشده در حسابداری که شامل کنوانسیونها و قوانین است. همچنین، شیوههایی که برای تعریف اصول پذیرفتهشدۀ حسابداری ضروری هستند در زمانی خاص اجرا میشوند. علاوه بر این، بالاترین سطوح چنین اصولی از سوی هیئت تدوین استانداردهای حسابداری مالی تعیین میشود.

GAAP قوانینی است که تمام حسابداران هنگام انجام حسابرسی از آن تبعیت میکنند. این قوانین کلی طوری تدوین شدهاند که مقایسه «سیب با سیب» هنگام مشاهدۀ گزارشهای مالی یک واحد تجاری سادهتر است.

General Ledger دفتر کل: معاملات بدهی و بستانکاری در این دفتر ثبت میشود. دفترکل جزء اصطلاحات حسابداری بنیادی است.

Goodwill سرقفلی: دارایی نامشهودی که واحدهای تجاری از آن بهره میبرند، نظیر شهرت یا محبوبیت برند.

Gross Margin GM حاشیۀ سود ناخالص (GM): حاشیۀ سود ناخالص درصدی است که بدینصورت محاسبه میشود: سود ناخالص تقسیم بر درآمد همان دوره. حاشیۀ سود ناخالص بیانگر سودبخشی شرکت پس از کسر هزینۀ کالاهای فروختهشده است.

Gross Profit GP سود ناخالص (GP): سود ناخالص بیانگر سوددهی شرکت به دلار، بدون درنظرگرفتن هزینههای بالاسری است. محاسبه سود ناخالص به این صورت است: درآمد دوره منهای هزینۀ کالاهای فروختهشده در آن دوره.

Income Statement صورتحساب درآمد: صورتهای مالی تفاوت درآمد و هزینههای حاصل از درآمد را مستند میکنند. صورتحساب درآمد (که اغلب صورت سود و زیان یا P&L نامیده میشود) همان صورت مالی است که بیانگر درآمدها، هزینهها و سودها طی یک دورۀ زمانی خاص است. درآمد بهدستآمده در بالای گزارش نشان داده میشود و هزینههای مختلف از آن کسر میشوند تا زمانی که تمام هزینهها کسر شوند؛ نتیجه درآمد خالص است.

Interest بهره: بهره مبلغی است که روی وام یا خط اعتباری پرداخت میگردد و مازاد بر بازپرداخت اصل بدهی است.

Inventory Valuation ارزشگذاری موجودی: روش ارزشگذاری اصلاحشده برای استفاده در ارزیابی املاک و مستغلات.

Inventory موجودی کالا: موجودی شامل مواد خام، کارهای در حال انجام و کالاهای نهایی است. موجودی اصطلاحی است که برای طبقهبندی داراییهایی که شرکت برای فروش به مشتریان خود خریداری کرده است اما هنوز فروخته نشدهاند بهکار میرود. با فروش این اقلام به مشتریان، حساب موجودی کاهش مییابد.

Invoice فاکتور: فاکتور نشاندهندۀ مقدار پول هزینهشده برای دریافت کالا یا خدمات است.

In The Black سودآور: اشاره به سود در دفاتر و حسابها دارد و واژۀ مقابل آن «با ضرر» است. فروش جمعۀ سیاه، به خاطر سودآوریای که خردهفروشان در دفاترشان ثبت میکنند، معروف است.

In The Red با ضرر: اشاره به ضرر در دفاتر و حسابها دارد و واژۀ مقابل آن «سودآور» است. در روزهایی که حسابداری بهصورت دستی انجام میشد، ورودیهای دفتر کل که به رنگ سیاه نوشته میشدند به معنای سود و نوشتههای قرمز به معنای ضرر بودند.

Job Costing هزینهیابی کار: هزینههای کاری خاص را در مقابل درآمد حاصل از آن ارزیابی میکند.

Journal دفتر: اولین جایی است که معاملات مالی در آن ثبت میشوند. این معاملات به ترتیب وقوع ثبت میشوند.

Journal Entry ثبت دفتری: ثبت دفتری شامل گروهی از معاملات بدهی و بستانکاری است که در دفتر کل ثبت شدهاند. تمام ثبتهای دفتری در نهایت باید صفر شوند. در نتیجه، بدهیها باید با بستانکاریها برابر باشند.

Liability بدهیها: بدهیها تعهدات واحدهای تجاری هستند که معمولاً ماهیت مالی دارند. به تمامی قرضهایی که شرکت هنوز پرداخت نکرده است بدهی میگویند. بدهیهای معمول عبارتند از حسابهای پرداختنی، لیست حقوق و وامها.

Liquid Asset دارایی نقد: دارایی نقد شامل پول نقد و سایر داراییهایی است که بهراحتی قابلتبدیل به پول نقد هستند.

Liquidity نقدینگی: این اصطلاح به میزان سرعت تبدیل به نقدینگی چیزی اشاره دارد. مثلاً، نقدینگی کالا بیشتر از خانه است، زیرا کالاها را سریعتر از املاک میتوانید بفروشید (به پول نقد تبدیل کنید).

Loan وام: پیشپرداخت پول از سوی وامدهنده به وامگیرنده.

Master Account حساب اصلی: حساب اصلی دارای حسابهای فرعی است. حسابهای دریافتنی برای برخی حسابهای دریافتنی فردی ممکن است حساب اصلی باشند.

Net Income درآمد خالص: درآمد خالص برابر است با درآمد منهای هزینهها، مالیات، استهلاک و بهره. درآمد خالص مقدار دلاری است که در سود حاصل میشود. محاسبه درآمد خالص بدینصورت است: درآمد دوره منهای تمام هزینههای آن دوره، از جمله هزینۀ مواد اولیه یا نیروی کار مستقیم برای ارائۀ خدمات، هزینههای بالاسری، استهلاک و مالیات. این اصطلاح حسابداری در تمام موسسات کاربرد دارد.

حاشیه سود خالص Net Margin:حاشیه سود خالص مبلغ درصدی است که نشاندهندۀ سود شرکت نسبت به درآمدش است. حاشیۀ سود خالص با تقسیم درآمد خالص دوره بر داراییهای آن دوره به دست میآید.

Non-Cash Expense هزینههای غیرنقدی: نیازی به پرداختهای نقدی ندارد، مثلاً استهلاک.

Non-operating Income درآمد غیرعملیاتی: درآمدی که از کسبوکار به دست نیامده است؛ مثلاً فروش لوازم استفادهنشده.

Note سفته: سفته سندی است که بازپرداخت بدهی خود را در آن تضمین میکنید.

On Credit/On Account نسیه/ علیالحساب: خریدی که بهصورت نسیه یا علیالحساب انجام شود، یعنی پرداخت آن در آینده صورت خواهد گرفت، اما خریدار بلافاصله از سود خرید خود بهره میبرد. «گارسون! بزن به حسابم…»

Operating Income سود عملیاتی: با کسر هزینههای عملیاتی از درآمد عملیاتی محاسبه میشود. سود و هزینههای مالیاتی در این محاسبه لحاظ نمیشوند.

Other Income سایر درآمدها: درآمدهای غیرتکراری، مثلاً بهره.

Overhead هزینههای سربار: هزینههای سربار شامل هزینههایی است که به ادارۀ واحد تجاری مربوط میشود. این هزینهها شامل هزینههای تولید کالا یا ارائۀ خدمات نمیشود. برای مثال، هزینههای سربار معمولاً شامل اجاره و حقوق مدیران است.

Payroll لیست حقوق: حسابی که شامل لیستی از کارمندان و حقوق و دستمزدهای آنهاست. اصطلاح حسابداری لیست حقوق در بخش مالی نیز کاربرد دارد.

Posting ثبت: اشاره به ثبت ورودیهای دفتر کل دارد.

Present Value PV ارزش فعلی: ارزش فعلی اصطلاحی است که به ارزش داراییهای امروز اشاره دارد، نه نقاط زمانی مختلف. ارزش فعلی بر این فرض مبتنی است که، به دلیل تورم، نقدینگی امروز باارزشتر از نقدینگی فرداست.

Profit سود: سود یعنی درآمد منهای هزینهها. هزینهها شامل مالیات، بهره و استهلاک نیز میشود.

Profit/Loss Statement صورت سود و زیان: گزارش مالی شرکت در فواصل زمانی معین است که درآمدها، هزینهها و سود خالص را برای دورۀ زمانی خاص نشان میدهد.

Receipts رسید: رسید سندی است که ثابت میکند پرداخت صورت گرفته است. شرکت تجاری، پس از ارائۀ کالا یا خدمات، برایش رسید صادر میکند و، پس از دریافت کالا یا خدمات از سازمانهای دیگر، رسید دریافت میکند. رسیدهای دریافتشده باید بایگانی و لیست شوند تا شرکت بتواند صحت هزینههای انجامشده را اثبات کند.

Reconciliation مغایرتگیری: عمل اثبات تراز بودن حساب؛ برابری بدهکاری و بستانکاری. بررسی مطابقت صورتحساب بانکی با تراز دستهچک نمونهای از مغایرتگیری حساب است که سپردهها و چکهای وصولنشده نیز در نظر گرفته میشوند.

Restricted Fund حساب مستقل محدودشده: حساب مستقل محدود حسابی است برای داراییهایی که درآمد آن باید برای اهداف ایجادشده توسط اهداکنندگان استفاده شود.

Retained Earnings سود انباشته: پولی که پس از پرداخت تمام صورتحسابها و توزیع سود سهامداران باقیمانده است و اغلب در تجارت سرمایهگذاری میشود.

Return on Investment بازدۀ سرمایهگذاری (ROI): این اصطلاح در اصل اشاره به سوددهی (بازده) شرکت دارد که بر اساس سرمایهگذاری لازم تقسیم میشود. امروزه، این اصطلاح بازدۀ اهداف و پروژههای مختلف را آزادانهتر در بر میگیرد. برای مثال، اگر شرکتی هزار دلار صرف بازاریابی کند و ۲ هزار دلار سود ببرد، میتواند اعلام کند که ROI در هزینۀ بازاریابی ۵۰٪ است.

Revenue درآمد: مقدار واقعی پولی است که در طول دورۀ زمانی خاص عاید شرکت میشود؛ درآمد ناخالص.

Shareholder Equity حقوق صاحبان سهام: کل داراییهای شرکت کمتر از کل بدهیهای آن است؛ حقوق مالکان؛ ارزش خالص. حقوق صاحبان سهام از سرمایۀ اولیۀ کسبوکار بهاضافۀ سود انباشتۀ جمعشده در طول زمان به دست میآید.

Single-Entry Bookkeeping دفترداری یکطرفه: نوعی فرایند حسابداری است که، بهجای دو ورودی بدهکاری و بستانکاری، از یک ورودی استفاده میکند. مشاغل کوچک که از سیستم حسابداری نقدی استفاده میکنند، از سهولت این سیستم، که بسیار شبیه نگه داشتن دستهچک است، بهره میبرند.

Statement of Account صورتحساب: سندی کتبی که تمام هزینهها و پرداختها، صورتحسابهای دریافتنی و پرداختنی را نشان میدهد. بهطور کلی، صورتحسابهای دریافتنی ماهانه به مشتریان هزینهای ارسال میشوند و توسط متصدی حسابهای دریافتنی با پرداختها تطبیق داده میشوند.

Subsidiary Accounts حسابهای فرعی: حسابهایی که تحت حساب کنترلی هستند و باید با ماندۀ حساب اصلی برابری کنند. نمونههایی از حسابهای فرعی «لوازم اداری» یا «لوازم نظافت» است که تحت حساب کنترلی «لوازم» قرار دارند.

Subsidiary Ledger دفتر معین: دفتر معین گروهی از حسابهاست که شامل جزئیات ثبت بدهکاریها و بستانکاریهاست. برای مثال، اطلاعات مفصلی که در حسابهای پرداختنی وجود دارد.

Supplies موجودی: مواد مصرفی که در مشاغل استفاده و در صورت نیاز تجدید میشوند. موجودیها برای فروش نیستند، بلکه برای انجام فعالیتهای تجاری استفاده میشوند. از اصطلاحات حسابداری مشترک با اصطلاحات انبارداری

Treasury Stock سهام خزانه: سهامی که شرکت دارد یا یکبار مجدداً خریداری میکند تا برای خرید به مردم عرضه کند.

Trial Balance تراز آزمایشی (TB): تراز آزمایشی لیستی از تمام حسابها با ماندۀ آنها در دفتر کل است، (چه بدهکاری و چه بستانکاری). میزان بدهکاری کل باید برابر با میزان کل بستانکاری باشد، یعنی تراز باشد.

Unrestricted Fund حساب مستقل نامحدود: حساب مستقل نامحدود اصطلاحی در حسابداری است و به حسابهایی اطلاق میشود که هیچ محدودیتی برای استفاده یا هدف ندارند.

Variable Cost هزینههای متغیر (VC): هزینههای متغیر هزینههایی هستند که با حجم فروش تغییر میکنند و در تضاد با هزینههای ثابت هستند. هزینههای متغیر با فروش بیشتر افزایش مییابند، زیرا هزینههایی هستند که در راه فروش صرف میشوند. برای مثال، اگر شرکت محصولی را تولید و مقدار زیادی از آن را بفروشد، برای تأمین افزایش تقاضای صورتگرفته، نیازمند مواد اولیۀ بیشتری است.

Write-down/Write-off: پایینآوردن ارزش یا مستهلککردن داراییها – معاملات حسابداری که ارزش دارایی را کاهش میدهد.

اصطلاحات اندوخته و ذخیره در بسیاری از موارد بجای یکدیگر استفاده می گردند. اما می توان موارد کاربرد آنها را به شرح زیر تفکیک نمود:

۱. اصطلاح اندوخته در موارد زیر به کار می رود:

تخصیص و محدودیت در سود انباشته عموما بر اساس پیشنهاد هیات مدیره و تصویب مجمع عمومی و یا بموجب رعایت مفاد قراردادها و یا الزامات قانونی انجام شده و یکی از شیوه های گزارشگری تخصیص و محدودیت در سود انباشته ، نمایش مجزای آن در ترازنامه می باشد. این تخصیص و محدودیت در سود انباشته ، اندوخته نامیده می شود. مانند: اندوخته قانونی، اندوخته احتیاطی(عمومی)، اندوخته اختیاری(قراردادی) و…

۲. اصطلاح ذخیره معمولا در موارد زیر کاربرد دارد:

الف- جهت حسابهای دارایی ها که اینگونه حسابها نشان دهنده کاهش شناسایی شده در بهای تمام شده برخی اقلام دارایی بوده و باعث می گردند که دارایی ها مذکور به خالص ارزش بازیافتنی منعکس شوند. مانند: ذخیره مطالبات مشکوک الوصول، ذخیره کاهش ارزش موجودی ها و سرمایه گذاری ها

نکته :هرچند استهلاک انباشته نیز یک نوع حساب دارایی می باشد ولی به جهت تفاوت در نوع کاهش در دارایی های ثابت مشهود از اصطلاح ذخیره در این خصوص استفاده نمی شود.

ب- جهت بدهی هایی که زمان تسویه و یا تعیین مبلغ آنها، توام با ابهام نسبتا قابل توجه است. مانند: ذخیره مزایای پایان خدمت، ذخیره مالیات بر درآمد، ذخیره تضمین کالا و …

از تعاریف ارائه شده می توان فهمید که اگر چه حساب های مربوط به ذخیره و اندوختهها، ماهیت بستانکار دارند ولی دارای اختلافاتی به شرح زیر میباشند:

فرق ذخیره و اندوخته در محل احتساب آنها می باشد. ذخیره از محل هزینه های جاری شرکت محاسبه می شود و مخزنی است از هزینه های تحقق یافته پرداخت نشده ولی اندوخته از محل سود پس از کسر زیان انباشته سنوات قبل محاسبه و در حسابها ثبت می شود. در واقع ذخیره به هزینه های گذشته اشاره می کند ولی اندوخته ارتباطی با هزینه ها در زمان گذشته ندارد. پس ذخیره در هر حال باید منظور شود ولی اندوخته پس از رعایت مورد فوق محاسبه می شود.

ایجاد ذخیره توام با افزایش هزینه و کم شدن سود ویژه و در نتیجه کم شدن مالیات بر درآمد واحد تجاری است در حالی که ایجاد اندوخته موجب کاهش سود خالص قابل تخصیص( سود ویژه پس از کسر مالیات) میشود. به عبارت دیگر طرف حساب ثبت ذخائر، حسابهای هزینه هستند ولی طرف حساب ثبت اندوختهها، حساب سود و زیان انباشته میباشند.

حسابهای مربوط به ذخائر عموما حسابهای کاهنده داراییها هستند که یا مستقیما در ترازنامه از داراییهای مربوط کسر میشوند(ذخیره مطالبات مشکوک الوصول) و یا در گروه بندیها طبقه بندی میشوند و پرداخت انها موجب کاهش دارایی میشود(ذخیره مالیات) ولی حسابهای مربوط به اندوختهها حسابهای افزاینده میباشند و افزایش آنها توام با افزایش داراییها بوده و در ترازنامه نیز به حقوق صاحبان واحد تجاری اضافه میشود.

ذخیره سقف مشخصی ندارد و نیز تصمیم سهامداران شرکت در تعیین میزان آن دخالت ندارد.

اندوخته بنا بر قانون و یا تصمیم سهامداران شرکت(اندوخته قانونی هر ساله به میزان ۵ درصد سود سال جاری در نظر گرفته میشود و این عمل تا زمانی که اندوخته قانونی به میزان۱۰ درصد سرمایه شرکت برسد الزامی و بیشتر از ۱۰ درصد اختیاری میباشد.)، سقف مشخصی دارد.

موجودیت حساب اندوخته در گرو حساب سود می باشد، اما برای به وجود آوردن ذخیره چنین الزامی لازم نیست .

ذخیره تقریبا براوردی است و برای اینکه به اصل تطابق درآمدها و هزینه ها عمل کرده باشیم باید بعضی از هزینه های یک سال که ممکن است در سال مالی بعد معلوم می شود را تخمین و به حساب ذخیره آن حساب ببریم. ذخیره ماهیت بدهی دارد اگر ما هزینه ها را به حساب ذخیره نبریم آنگاه ناچاریم در سال بعد با حساب سود زیان انباشته عمل کنیم که این نیز منجر به تجدید و ارائه صورتهای مالی می شود. ولی اندوخته واقعی است زیرا مقداری از سود هر سال می باشد که طبق مصوبه هیئت مدیره از حساب سود انباشته کسر و به حساب اندوخته برده می شود که زیر فصل حقوق صاحبان سهام می باشد. مانند اندوخته طرح و توسعه

مشاور مالیاتی فردی است که علاوه بر داشتن دانش و تخصص کافی در حوزههای مالی و حسابداری مالیاتی، به قوانین حقوقی مالیاتی هم اشراف کامل داشته باشد. به همین دلیل، به مشاوران مالیاتی وکیل مالیاتی هم گفته میشود. وظیفه چنین شخصی این است که به اشخاص و شرکتهای طرف قراردادش درخصوص این قوانین مشاوره ارائه کند. این قوانین و مقررات حقوقی مدام در حال تغییرکردن و بهروزشدن هستند و مشاور مالیاتی تنها در صورتی میتواند وظایفش را اصولی انجام دهد که از این تغییرات آگاه باشد. او اصطلاحات تخصصی در حوزههای مالی و مالیاتی را به بیانی ساده و همهفهم در اختیار مشتریهایش میگذارد و امکان تصمیم گیری حسابشده را برایشان فراهم میکند.

چرا باید از خدمات مشاور مالیاتی استفاده کرد؟

مشاور مالیاتی اگر از دانش و تخصص کافی در حوزه کاریاش برخوردار باشد، میتواند سرمایه قابلتوجهی را برایتان نگه دارد؛ در غیر این صورت، مجبورید آن سرمایه را در قالب مالیات پرداخت کنید. چنین شخصی اشرافی کامل بر قوانین و مقررات مالیاتی دارد که هم برای اشخاص و هم برای کسبوکارها ثمربخش خواهد بود.

مزیت دیگری که استفاده از خدمات چنین اشخاصی به دنبال دارد کاهش مبلغ مالیات پرداختی در رخدادها و فعالیتهای مهم و کلیدی زندگی است. فرارسیدن موعد بازنشستگی، مدیریت سرمایه گذاری، برنامه ریزی برای کسبوکار و… از آن جملهاند. کارهای دیگری نظیر خرید ملک هم هستند که با دریافت مشاوره میتوان مبلغ مالیات پرداختی بابت آنها را کاهش داد.

برای بهخدمتگرفتن مشاور مالیاتی مناسب چه معیارهایی را باید مدنظر داشته باشیم؟

کار را با بررسی اهداف و نیازهای منحصربهفرد خودتان شروع کنید. اگر نیازهای مالیاتی شما ساده و پایهای هستند (مثلا تنها به کمک و مشاوره برای استرداد یا بازگشت مالیات بر ارزشافزوده نیاز دارید)، هر مشاوری از پس انجام کارهای شما برخواهد آمد. اما اگر احساس میکنید کار یا فعالیتی که برای انجامدادنش به کمک نیاز دارید دشوار و پیچیده است، بهتر است بهدنبال مشاوری مجرب باشید. راه اندازی کسب و کار تازه، بررسی وضعیت مالیاتهای معوقه و پرداختنشده و فرارسیدن موعد بازنشستگی ازجمله مسائلی هستند که برایشان به کمک مشاور مجرب نیاز پیدا میکنید.

گذشته از اینها، عوامل و معیارهایی وجود دارند که بههنگام استخدام هر نوع مشاور مالیاتی بهتر است مدنظر داشته باشید:

– تحقیق درباره سوابق و فعالیتهای مشاور مالیاتی

– درنظرگرفتن تجربه کاری مشاور مالیاتی

– یافتن مشاور مالیاتی متخصص در حوزه برنامهریزی مالی

– مدنظر قراردادن مبلغ درخواستی ازسوی مشاور مالیاتی و شیوه پرداخت

مسئولیتها و مهارتهای مشاور مالیاتی

آشنایی با مسئولیتها (شرح وظایف) و مهارتهای مشاوران مالیاتی و درک بهتر این موارد مسئلهای دیگر است که بههنگام انتخاب مشاور مناسب میتواند به کمکتان بیاید.

– برنامهریزی و کمک به مشتریها برای درک بهتر نیازهای مالی در آینده؛

– ساماندهی نیازها و فعالیتهای مشتری بهمنظور بهحداقلرساندن بدهیهای مالیاتی؛آمادهکردن و ارائه اظهارنامه مالیاتی؛

– انجام محاسبات تخصصی و پیچیده؛

– تنظیم لوایح مالیاتی مختلف؛

– تحقیق منظم درخصوص آخرین قوانین و مقررات مالیاتی وضعشده و کسب اطلاع از آخرین تغییرات؛

– تجزیهوتحلیل و بررسی این قوانین طی روندی منظم؛

– ملاقات با مشتریها بهمنظور اطلاعرسانی به آنها درباره تغییرات قوانین مالیاتی.

– مهارتهای مشاوران مالیاتی

– مشاور مالیاتی برای فعالیت ثمربخش به مهارتهایی نیاز دارد. در ادامه تعدادی از آنها برمیشماریم

– ذهنی تحلیلگر که قادر به درک و تفسیر اطلاعات مختلف باشد (دادهها و اطلاعات نوشتاری)؛

– توانایی کنارآمدن با چالشهای جدید (ترجیحا کسی که رویارویی با این چالشها برایش لذتبخش هم باشد)؛

– توانایی حفظ آرامش خاطر بههنگام مذاکره با دیگران؛

– کاردانی و ذکاوت در موقعیتهای بخصوص؛

– توانایی در یافتن راهحل برای مشکلات مختلف و پیچیده؛

– روابط عمومی خوب؛

– توانایی در تطبیقپذیری؛

– توانایی در ارائه حجم قابلتوجهی از اطلاعات دشوار و تخصصی بهشکلی مختصر، ساده و همهفهم (برای مشتریها)؛

– اشتیاق برای کسب اطلاع از آخرین تغییرات و بهروزرسانیها در حوزه قوانین و مقررات مالیاتی؛

– توانایی کارکردن باتوجه به ضربالاجلهای قطعی و مسلم.

مشاور مالیاتی چه تفاوتی با حسابدار دارد؟

بعضی از صاحبان مشاغل، مشاور مالیاتی را معادل همان حسابدار میدانند؛ حالآنکه تفاوتهایی میان آنها وجود دارد. مطلعشدن از این تفاوتها کمک میکند درک بهتری از وظایف و تخصصهای منحصربهفرد مشاوران مالیاتی و اهمیت آنها پیدا کنیم.

ارزیابی و استراتژی

وظیفه تدوین یا ارزیابی سوابق مالی شرکتها بهعهده حسابدار است که به پرداخت بهموقع مالیاتها و افزایش کارایی شرکت کمک میکند. تدوین سوابق مالی در شمار وظایف مشاور مالی هم هست، با این تفاوت که او مسئولیتهایی هم درخصوص تعیین استراتژیهای مالی شرکتها دارد. تفاوت دیگر این است که حسابدار در شمار کارکنان داخلی شرکت قرار میگیرد؛ حالآنکه مشاور مالیاتی باتوجهبه قراردادی که تنظیم میشود، تا مدتی مشخص برای شرکت موردنظر فعالیت میکند و از کارکنان داخلی شرکت نخواهد بود. مشاور مالیاتی با اتکا به تخصص و تجربهاش میتواند احتمال نتیجهبخشی استراتژی مالی شرکت را در بلندمدت بررسی کند و روشهایی را برای سنجش شانس موفقیت استراتژی به کار گیرد؛ حالآنکه چنین فعالیتهایی از توان حسابدار خارج است.

دیدگاههای متفاوت

مشاور مالیاتی و حسابدار وظایف مشترک متعدد دارند (مثل کسب اطمینان از صحت اظهارنامههای مالی که در شمار وظایف هر دو است). انتظاری که از حسابدار شرکت میرود این است که سوابق مالی را حسابرسی و صحت آنها را تأیید کند. به همین دلیل، در قبال موفقیت یا عدم موفقیت شرکت، خود را مسئول نمیداند. وی وظیفهای به عهده دارد و بر اجرای درست و اصولی این وظیفه تمرکز دارد، نه بیشتر و نه کمتر؛ حالآنکه مشاور مالیاتی، هرچند در شمار کارکنان داخلی شرکت قرار نمیگیرد، در قبال آن احساس مسئولیت خواهد کرد؛ چون موفقیت سازمان با سودی برای شخص او همراه خواهد بود.

تجربه و تحصیلات

حسابدارها و مشاوران مالیاتی معمولا در همین رشته حسابداری یا حوزههای مرتبط مثل مالی یا بازرگانی تحصیل کردهاند. حسابدار، بهفراخور وظایفی که در آینده به عهده خواهد داشت، بیشتر بر جزئیات سیستمهای حسابداری تمرکز میکند؛ حالآنکه مشاور مالیاتی از دانش خود در حوزههای مدیریتی استفاده میکند. حسابدارها معمولا دانش و تخصص کافی برای طراحی استراتژیهای پیچیده مالیاتی را دارند؛ در مقابل، مشاوران در طراحی استراتژیهای مالیاتی سادهتر توانمند هستند، اما در برنامهریزی مالی و سرمایهگذاری مهارتهای بیشتری دارند.

در حال حاضر مشاوران مالیاتی به صورت های مختلف خدمات مالیاتی را به شرکت ها و سازمان ها ارائه می کنند.

استفاده از مشاور مالیاتی به صورت مستمر:

در این شرایط قراردادی ما بین شرکت و مشاور مالیاتی نوشته می شود و مشاور مالیاتی موظف است که هر روز در ساعاتی مشخص به شرکت بیایید و اسناد و پرونده های مالیاتی را بررسی کند.

استفاده از مشاور مالیاتی برای حل موردی پرونده ی مالیاتی:

زمانیکه یک مشکل مالیاتی برای شرکت به وجود می آید، شرکت تصمیم میگیرد که با استخدام یک مشاور مالیاتی این مشکل را برطرف کند. در واقع قراردادی مابین شرکت و مشاور مالیاتی نوشته می شود که فقط به حل این مشکل بپردازد و بعد از حل مشکل دیگر نیازی به مشاور مالیاتی ندارد.

استفاده از مشاور مالیاتی برای ثبت قراردادها و صورت های مالی:

شرکت برای ثبت قراردادها و بررسی صورت های مالی مشاور مالیاتی را استخدام می کند که یا به صورت حضوری یا به صورت مکاتبه ای مسائل مالی شرکت را زیر نظر بگیرد.

مشاوره مالیاتی؛ تنها راه نجات

استفاده از مشاوره مالیاتی و بهرهگیری از یک وکیل مالیاتی تنها راهی است که میتواند کسبوکار شمارا از پرداخت مالیات بیهوده نجات دهد. با استفاده از مشاوره مالیاتی دیگر ترسی از روبرو شدن با مأمورین ممیز اداره مالیات و یا حضور در اداره مالیات نخواهید داشت.

با بهرهمندی از مشاوره مالیاتی خوب، اسناد، قراردادها و صورتهای مالی کسبوکار شما به بهترین شکل ممکن بستهشده و حرفوحدیثی برای ممیزان اداره مالیات باقی نمیگذارد. همچنین از معافیتهای مالیاتی و یا تخفیفهایی که دولت بهواسطه شرایط مختلف وضع کرده است آگاه شده و از آنها در زمان درست خود استفاده خواهید کرد.

مطالبی که ذکر شد، مربوط به پیش از پر کردن فرم اظهارنامه مالیاتی است. در برخی از موارد، اظهارنامه مالیاتی صاحبان کسبوکار در اداره مالیات رد شده و ممیز اداره مالیات، مبلغی بیش از اظهارنامه را برای یک شرکت منظور میکند. در این شرایط نماینده شرکت باید به رأی اداره مالیات شکایت کند تا از پرداخت مالیات مضاعف جلوگیری کند.

این وضعیت در مواقعی پیش میآید که پیش از پر کردن فرم اظهارنامه مالیاتی و بستن صورتهای مالی، از یک مشاور مالیاتی یا یک وکیل مالیاتی کار بلد استفادهنشده است. در چنین وضعیتی دادرسی مالیاتی دچار چنان پیچیدگیهایی میگردد که یک فرد ناآشنا و بیتجربه، قطعاً موفق به انجام کاری نمیگردد.

برای طی کردن درست مراحل دادرسی مالیاتی، باید از یک وکیل مالیاتی باتجربه استفاده کرد. استفاده درست از مشاوره مالیاتی و به کار گماردن یک وکیل مالیاتی برای دادرسی مالیاتی، به میزان زیادی درصد موفقیت شمارا در هیئتهای حل اختلاف مالیاتی بالا میبرد.

یک وکیل مالیاتی با آگاهی کامل از قوانین و همچنین رفع نواقص موجود در اظهارنامه مالیاتی شما، قاضی حاضر در هیئت حل اختلاف را مجاب به رد رأی اداره مالیات کرده و از پرداخت مالیات مضاعف توسط مجموعه شما جلوگیری میکند.

شاید در نگاه اول این مسئله ساده به نظر بیاید، اما وقتی صحبت از اختلاف رقم چند صدمیلیونی و چندین میلیاردی میان اظهارنامه مالیاتی و رأی ممیز مالیات باشد، حیاتی بودن روند دادرسی مالیاتی و خطیر بودن کار وکیل مالیاتی بهوضوح دیده میشود. اینجاست که نمیتوان بهراحتی از کنار وظیفه سخت یک مشاور مالیاتی و اهمیت بالای استفاده از مشاوره مالیاتی بهسادگی گذشت.

بخش مالی یکی از مهم ترین قسمت های یک شرکت است و اگر مشکلی در این زمینه ایجاد شود، اختلالاتی در همه ی قسمت های شرکت به وجود می آید. استخدام یک مشاور مالیاتی لازمه ی هر شرکتی است. در واقع مشاور مالیاتی با داشتن اطلاعات در زمینه ی عملکردها ی مالی شرکت ها و اظهارنامه های مالیاتی، می تواند بسیاری از مشکلات مالی شرکت ها را حل و فصل نماید و تصویری از آینده را برای سرمایه گذاران و مدیران شرکت ها ترسیم کند.

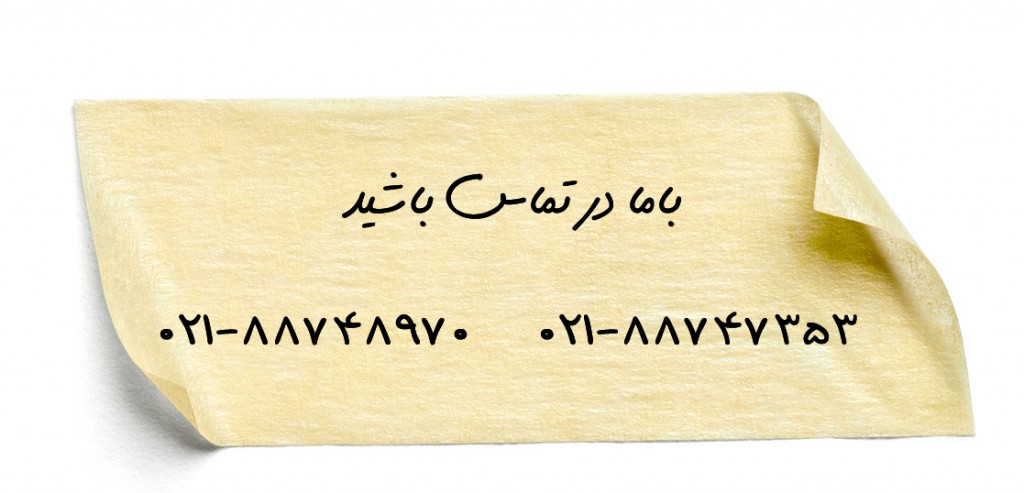

همین حالا با آریا حساب آسیا تماس بگیرید و از خدمات مشاوره مالیاتی و دادرسی مالیاتی بهرهمند شوید.

جرائم مالیاتی یکی از تخلف شایع حقوق کیفری مالی است و هنگامی رخ می دهد که بعضی از افراد در آشکار کردن اشتغال یا در آمد و یا هردوی آنها به موسسات مالیاتی قصور می ورزند و یا به وظایف قانونی خود عمل نمی نمایند. جرائم مالیاتی ممکن است طیف گسترده ای از تخلفات و جرایم را در برگیرد ، نظیر تاخیر در تسلیم اظهارنامه ، تاخیر یا عدم پرداخت مالیات ، قصور در اعلام در آمد یا معاملات مشمول مالیات و اظهار خلاف واقع در اعلام مالیات یا بی مبالاتی به قصد تقلب ، گواهی کذب یا تبانی به قصد تقلب

مراجع ذی صلاح جرائم مالیاتی