ثبت نام سامانه مودیان

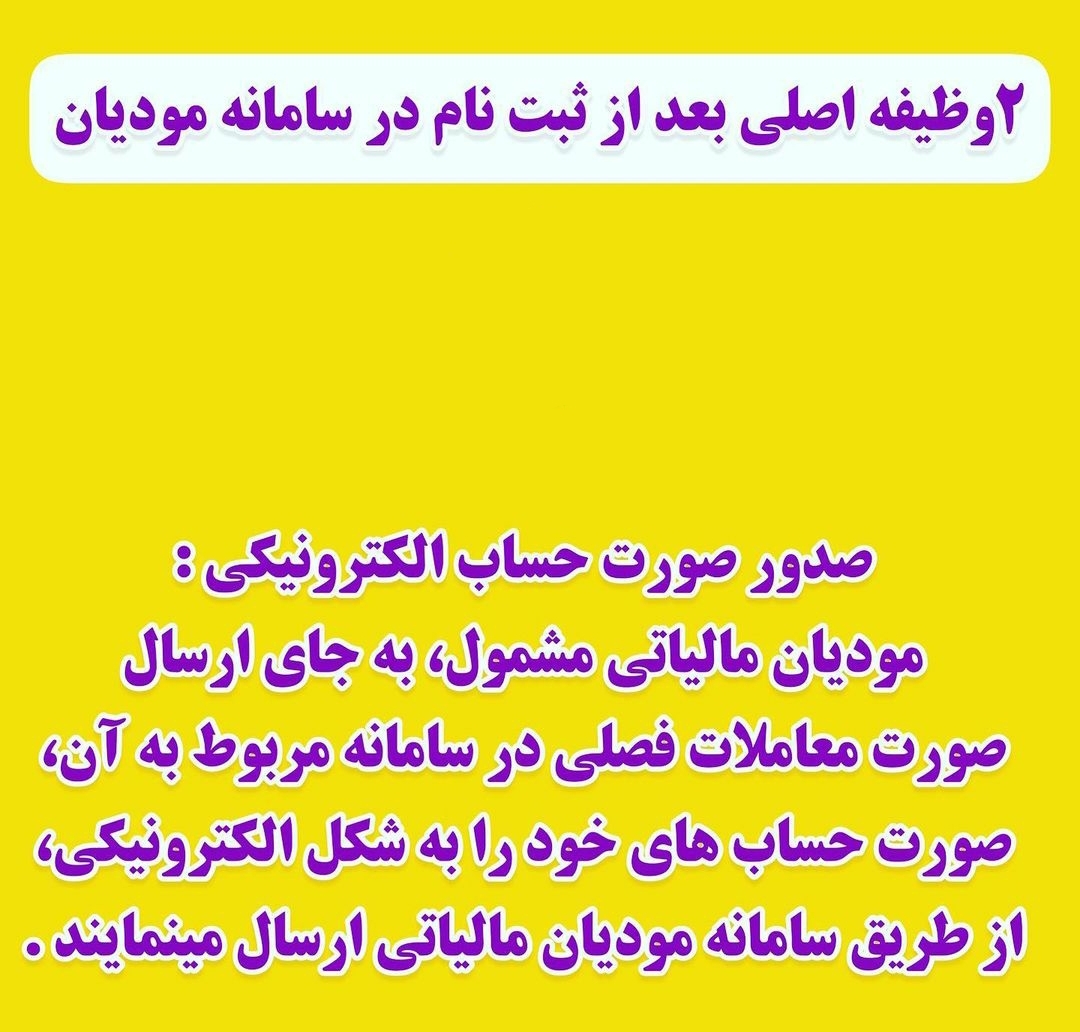

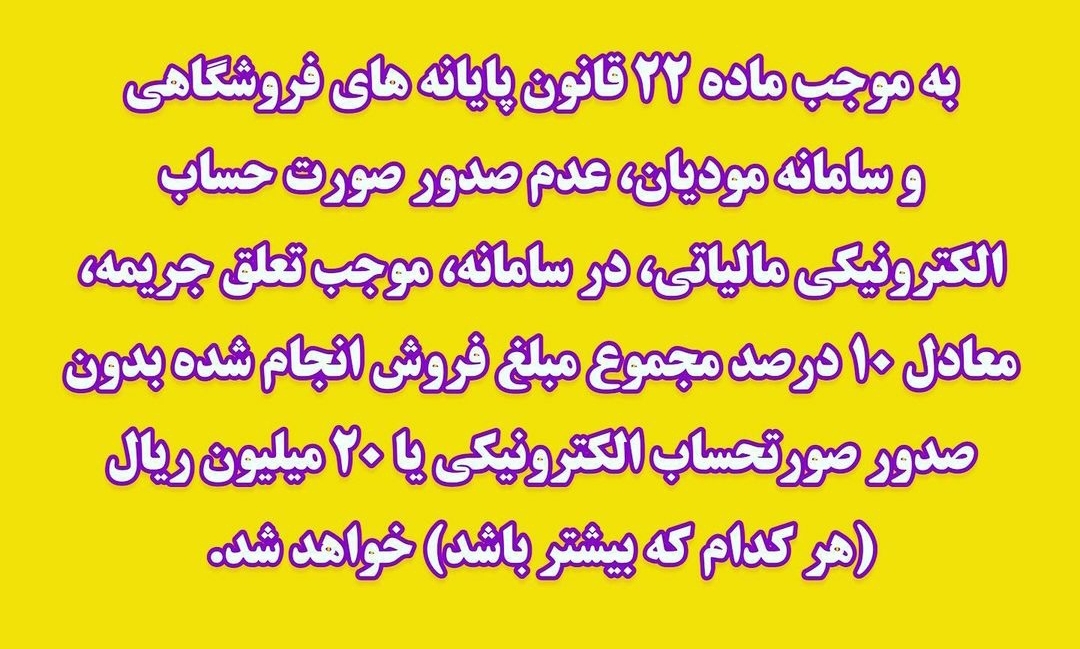

بعد از این که افراد مشمول ثبت نام سامانه مودیان را انجام دهند، می توانند با هر سخت افزار یا نرم افزاری که به حافظه مالیاتی وصل باشد، به این سامانه متصل شوند. در ادامه، امکان ارسال صورتحساب های الکترونیکی از این طریق به صورت منظم وجود خواهد داشت. صورتحساب الکترونیکی دارای شماره منحصر به فرد مالیاتی است که اطلاعات مندرج در آن، در حافظه مالیاتی مودی ذخیره می شوند. مشخصات و نوع اطلاعات این صورتحساب ها هم متناسب با نوع کسب و کار تعیین می شود. به هر حال، تمام اشخاص مشمول اعم از حقیقی یا حقوقی باید شناخت مناسبی از سامانه مودیان داشته باشند و نام نویسی شان را در این سامانه انجام دهند. چرا که عدم ارسال صورتحساب الکترونیکی از این طریق، به جریمه شدن شخص خاطی منجر خواهد شد. طبق قانون مصوب در این زمینه، کسانی که در موعد مقرر ثبت نام شان را انجام نداده و صورتحساب ارسال نکنند، مشمول پرداخت جریمه به میزان حداقل ۲۳ درصد از فروش شان خواهند شد.

مراحل:

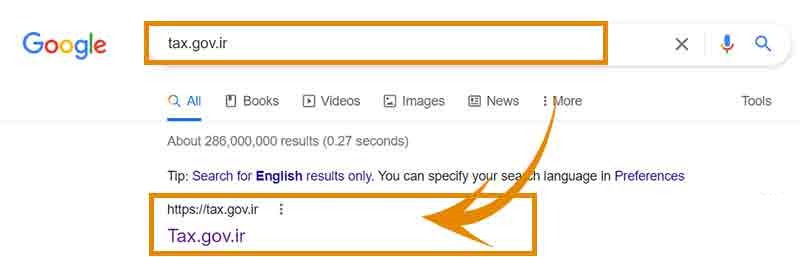

1.ابتدا باید نشانی اینترنتی سازمان امور مالیاتی کشور یعنی tax.gov.ir را در مروگر خود قرار داده و جست و جو نمایید. برای ورود به سایت این سازمان و ثبت نام اولیه در سامانه مودیان، می توانید از سیستم های کامپیوتری یا گوشی های موبایل استفاده کرده و از این نظر با محدودیتی رو به رو نخواهید بود.

2.بعد از این که آدرس فوق را سرچ کردید، منتظر باشید تا گوگل نتیجه جست و جوی تان را نمایش دهد. اولین سامانه بالا آمده در لیست نتایج با همین نشانی و عنوان مربوط به سایت سازمان سنجش است. پس بر روی آن کلیک کرده و وارد شوید.

3.در ادامه به صفحه اصلی سایت سازمان امور مالیاتی کشور وارد می شوید. در قسمت بالا و سمت راست این صفحه، گزینه ای تحت عنوان «خدمات اصلی مالیاتی» قرار گرفته است. برای ورود به سامانه مودیان و پایانه های فروشگاهی و ثبت نام در آن، روی این گزینه کلیک کنید.

4.با انتخاب گزینه مربوط به خدمات اصلی، منویی مانند شکل زیر در بالای صفحه برای تان نمایش داده می شود که شامل خدمات متعددی است. برای این که بتوانید نام نویسی اولیه را در سایت مودیان انجام دهید، باید از این قسمت گزینه «ثبت صندوق فروش و حافظه مالیاتی» را بزنید.

5.در مرحله بعد، به صفحه ورودی این سامانه می رسید. برای این که بتوانید ثبت نام سامانه مودیان را از این طریق انجام دهید، باید اطلاعات کاربری خود اعم از کد ملی و رمز عبور را در این بخش وارد کنید. این موارد همان اطلاعات کاربری شما در سایت سازمان امور مالیاتی هستند.

پس برای ورود به سامانه مذکور، حتما باید در سایت سازمان امور مالیاتی کشور ثبت نام کرده باشید. اگر تا کنون در این سایت نام نویسی نکرده اید، از قسمت بالای همین پنجره بر روی گزینه «ثبت نام» کلیک کرده و اقدامات مربوطه را طی کنید. با تکمیل ثبت نام تان در سایت سازمان امور مالیاتی، نام کاربری و رمز عبور در اختیارتان قرار گرفته و می توانید با کمک این اطلاعات، در سامانه مودیان هم نام نویسی کنید.

6.به هر حال، بعد از این که نام کاربری و رمز عبورتان را در این بخش به درستی وارد کردید، یک کد احراز هویت بر روی شماره تلفن تان ارسال شده تا از تطابق کد ملی و شماره تلفن اطمینان حاصل گردد. باید این کد را دریافت کرده و در جایگاه مربوط به خود قرار دهید.

7.در نهایت، به کارپوشه خود در سامانه مودیان و پایانه های فروشگاهی وارد می شوید. اکنون نام نویس اولیه شما عملا به اتما رسیده و کار پوشه تان فعال می شود. در ادامه باید منتظر فرا رسیدن زمان نهایی ثبت نام باشید تا به همین شکل وارد کار پوشه خود شده و اقدامات لازم را انجام دهید.

صورتحساب شمس سامانه مودیان

صورتحساب شمس به معنای صورتحساب خورشید نیست بلکه شمس یعنی صورتحساب شناسه دار معتبر سازمان امور مالیاتی، یعنی هرفاکتوری که مثل قبل براحتی و ازادانه صادر میشد و به دست مشتری می رسید .الان فقط فاکتورهای الکترونیکی از سامانه با کد رهگیری دارای اعتبار است .

شرایط استثنا که همان صورتحساب شمس می باشد برای مواقعی است که:

۱-سامانه قطع است

۲-شرایط خارج از اراده و اختیار و پیش بینی نشده که به سامانه دسترسی وجود ندارد و امکان صدور فاکتور وجود نداشته باشد، حوادث و سوانح از آتش سوزی ،سیل،زلزله و اتفاقات غیر متقربه دیگر (جنگ و اغتشاشات)

۳-سرقت تجهیزات مرتبط با صدور صورتحساب الکترونیکی

۴-قطع برق

فقط در این شرایط خاص مودی مکلف است پس از بروز حادثه مراتب را تا پایان روز اداری بعد، از طریق کارپوشه خود در سامانه مودیان یا به هر طریق دیگر که سازمان اعلام می کند، حسب مورد به سازمان یا شرکت معتمد اعلام کند و سازمان امور مالیاتی اجازه داده که از فاکتورهای کاغذی استفاده نمایید یعنی همان فاکتورهای شمس با این تفاوت که باید کد رهگیری یکتا مالیاتی داشته باشند.

سازمان امور مالیاتی در ابتدای هر دوره یک سری شناسه معتبر در اختیار میگذارد که در شرایط خاص مودیان بتوانند استفاده نمایند.

مودی مکلف است پس از رفع حادثه یا نقص فنی حداکثر تا ۷ روز کاری صورتحساب شمس را در کارپوشه خود ثبت و نسبت به تسلیم مستندات به شرکت معتمد اقدام و رسید مربوطه را حسب مقررات اعلامی توسط مرکز دریافت نماید، درصورت درخواست مودی و موافقت مرکز، مدت زمان این ماده توسط مرکز قابل تمدید است. همچنان مودی می تواند طی پرداخت کارمزد مربوطه ثبت اطلاعات صورتحساب شمس را در کارپوشه به شرکت معتمد متحول نماید و شرکت معتمد ضمن دریافت کارمزد مربوطه ،مکلف به ثبت و ارسال اطلاعات صورتحساب های شمس به نیابت از مودی می باشد. مؤدي پس از رفع حادثه يا نقص فني مجاز به استفاده و صورتحساب شمس براي فروش كالا يا ارائه خدمت نمي باشد.

تکالیف شرکت معتمد

- شركت معتمد مكلف است حداكثر ظرف مدت 2 روز كاري بعد از اعلام بروز حادثه يا نقص فني توسط مؤدي نسبت به رفع آن اقدام و امكان صدور صورتحساب الكترونيكي را براي مؤدي فراهم نمايد.

- شركت معتمد مكلف است شناسه تخصيص داده شده به صورتحساب شمس از طرف سازمان را به مؤديان تحت پوشش خود، بر اساس نياز فروشنده و مقررات اعلامي توسط مركز، متناسب با كسب و كار فروشنده، اقدام نمايد.

- شركت معتمد مكلف است تربيتي اتخاذ نمايد كه فروشندگان تحت پوشش بتوانند صورتحساب هاي شمس صادره خود را در موعد مقرر، تحويل نماينده شركت معتمد نموده و رسيد مربوطه را اخذ نمايند.

- شركت معتمد مكلف است حداكثر ظرف مدت 24 ساعت پس از پايان هر دوره مالياتي نسبت به تعيين وضعيت صورتحساب هاي شمس تخصيص داده شده به فروشنده از قبيل صدور، عدم صدور و ابطال اقدام نموده و نتيجه را از طريق سامانه مؤديان به مركز اعلام نمايد.

- شركت معتمد مكلف است حداكثر 15 روز پس از پايان هر دوره مالياتي نسبت به تعيين وضعيت صورتحساب هاي شمس تخصيص داده شده به فروشنده از قبيل صدور، عدم صدور و ابطال اقدام نموده و نتيجه را از طريق سامانه مؤديان به مركز اعلام نمايد.

- شركت معتمد مكلف است در صورت دريافت، ثبت و با تاييد صورتحساب هاي شمس صادره مؤدي، مرتب ثبت در سامانه مؤديان را اعتبارسنجي و نتيجه را به مركز اعلام نمايد.

- شركت هاي معتمد در صورت عدم ثبت يا بررسي و تائيد صورتحساب هاي شمس ناصحيح تسليم با ارسال شده مودي مشمول جبران خسارت برابر مقررات مربوط خواهند بود. اين مسئوليت، شامل موارد عدم صدور صورتحساب شمس ناشي از كتمان درآمد توسط مودي، نخواهد بود.

تکالیف مراکز

- مركز موظف است بستر لازم را به منظور صدور و تخصيص بر خط شناسه يكتاي معتبر صورتحساب شمس مورد درخواست شركت هاي معتمد فراهم نمايد.

- مركز موظف است مقررات موضوع ماده (3) و تبصره ماده (10) اين دستورالعمل و تهيه و اعلام نمايد.

- مركز موظف است حداكثر ظرف مدت 24 ساعت پس از درخواست شناسه توسط شركت معتمد، نسبت به توليد شناسه و اختصاص آن به شركت معتمد اقدام نمايد.

- نظارت بر حسن اجراي اين دستورالعمل به عهده مركز مي باشد.